米国ヴィーガンバターやチーズをはじめとするプラントベース乳製品開発で、米国消費者には親しまれている「Miyoko’s Creamery」。2月16日(米国時間12時40分)、Miyoko’s Creameryの新経営体制が発表された。経営体制の刷新は、創業期から成長期を経て、新たな成長段階を迎えたことによるものとしているが、実態はもっとドロドロであり、ブランド名の通り日系米国人起業家であり創業者のMiyoko Schinner氏の「CEOを解任」を事実上意味するものだった。

同社の今回の「騒動」は、一時の過熱感から最初の踊り場を迎えつつある「プラントベース」ベンチャー投資の今を映し出した出来事といえそうだ。というのも、後述の通り、ちょうどプラントベース代替タンパク食品への投資が増え始めたのが4、5年前であるから、ちょうどMiyoko’s Creameryのような「先頭集団」はまさに今「大きなブランド」へ向かうための段階に差し掛かっている。前回ラウンドでの大型投資を実施した投資家にとれば、IRRを達成するために、さらなる「成長カーブ」を是が非でも実現してもらわないと困るわけだ(創業者の思いやゴールはそっちのけでも)。

筆者も前職はベンチャー投資を日米で手掛けてきており、米国投資先企業では社外取締役としての経験を持つ。創業5年前後が経過し、累計で数十億円もの投資資金を集めると、初期の頃に投資をしたファンドからは「次なる大きな成長」に対する経営者へのプレッシャーをかけはじめるのが常である。それは、投資を実行した株主たるファンドとしても、彼らのファンドに出資をしたLP(ファンドを構成する出資元)からの圧力もこのころ出始める構図でもある。投資段階に想定していた成長カーブが難しそうになれば、創業者への圧力は自然と大きくなる。

あくまで第三者である筆者の推測の域は出ないものの、Miyoko’s Creameryで起きていることは、投資家、株主の圧力がMiyoko氏に襲い掛かったものと想像するが(また、本件はその他の意味でも今シリコンバレー界隈では話題となっているが、これらは本稿では特に触れない)、欧米のプラントベース市場の成長カーブが一段落している市場環境を映し出す出来事の一つと見られそうだ。

実際に米国のカリフォルニア等に住んでいると、同社の商品は、Whole Foods、Sprouts Farmer’s MarketやBristal Farmsといった大手オーガニック食品スーパーの他、幅広く陳列されている。その横にも、プラントベースの代替乳製品の商品も今や少なくない。Miyoko’s Creameryの類似ブランドも消費者の選択肢として増えており、投資家がここからの成長段階を見据えた際に、市場の飽和状態を危惧する点は容易に想像できる。

一方、プラントベース肉でImpossible Foodと共に先発組として一足先にIPOを果たしたBeyond Meatも雲行きが怪しいような声が聞こえている。とある投機家筋の見解が株式市場関係者に流れていることは、一部日本語メディア媒体でも取り上げていたようだが、2023年(そう、この記事を執筆する今年中!)中に倒産する、とうわさが流れていた。無論、その出所は海外の投機家であり、あまり鵜呑みにする必要はないと思われるが(彼らはいわゆる株の空売りから入ってその後に買い戻すロングショートファンドであり、対象企業の株価が「下がる」ことで大儲けをする投機家であると言える)、2019年に華々しく上場を果たして以来、今はすっかり競合も増えており、市場の成熟度も加わり、正念場を迎える。

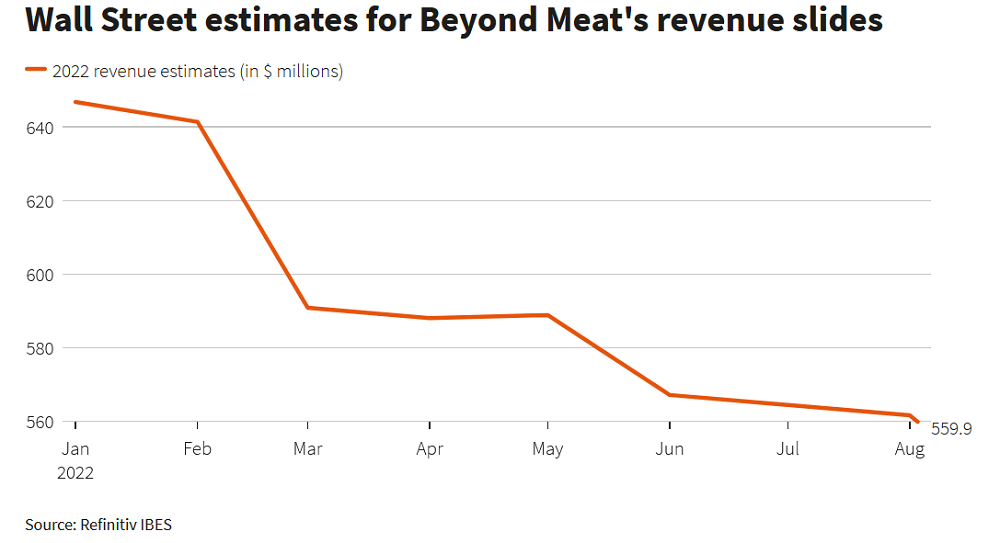

ただ、まったく根拠のない憶測とも言い切れないようだ。Beyond Meatの直近の売上の下降傾向は、会社側の計画やウォール街の当初の予想と比べて乖離が生じていることは見逃せない。

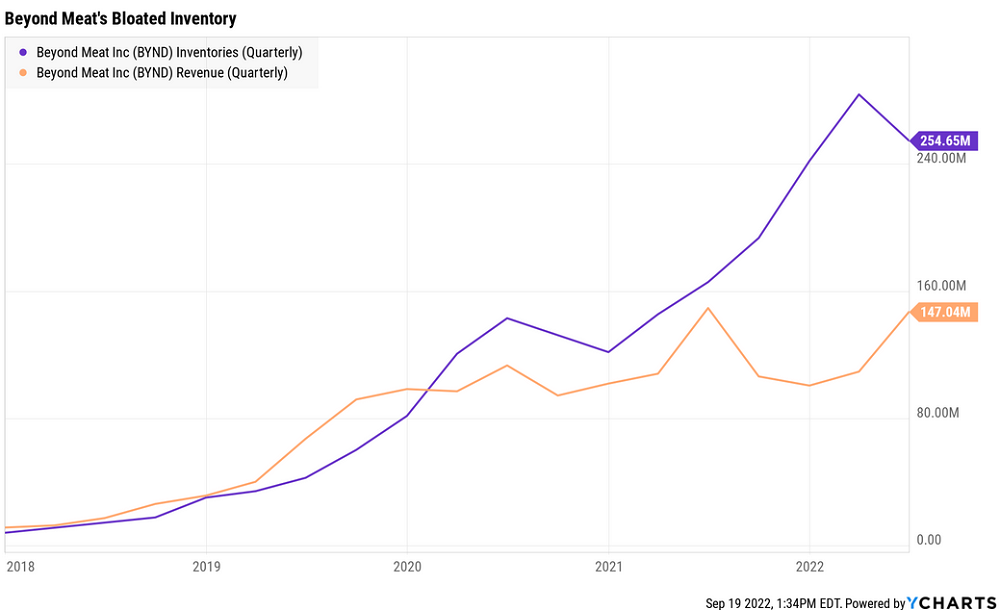

さらに、公開情報等によれば、同社の売上の鈍化と共に在庫の積み上がりも起きているとみられる。そうした製造と販売の悪循環と共に、手元資金も枯渇し始めているとされる(2022年上半期中に同社フリーキャッシュフローが約278百万米ドル減少)。キャッシュフローを維持するだけの売上が彼らに見込めるのか、B/S上にある11.3億ドルの長期借入の返済目途を含めて、株式市場はBeyond Meatを注視している。

プラントベース代替肉を牽引してきたBeyond Meat以外の、中心的なブランドの最近の状況をあげると、以下が起きている。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

省エネだけではない

省エネだけではない

「程よく明るい」照明がオフィスにもたらす

業務生産性の向上への意外な効果

CES2024で示した未来

CES2024で示した未来

ものづくりの革新と社会課題の解決

ニコンが描く「人と機械が共創する社会」

ビジネスの推進には必須!

ビジネスの推進には必須!

ZDNET×マイクロソフトが贈る特別企画

今、必要な戦略的セキュリティとガバナンス

近い将来「キャッシュレスがベース」に--インフキュリオン社長らが語る「現金大国」に押し寄せる変化

近い将来「キャッシュレスがベース」に--インフキュリオン社長らが語る「現金大国」に押し寄せる変化

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「当たり前の作業を見直す」ことでパレット管理を効率化--TOTOとユーピーアールが物流2024年問題に挑む

「当たり前の作業を見直す」ことでパレット管理を効率化--TOTOとユーピーアールが物流2024年問題に挑む

ハウスコム田村社長に聞く--「ひと昔前よりはいい」ではだめ、風通しの良い職場が顧客満足度を高める

ハウスコム田村社長に聞く--「ひと昔前よりはいい」ではだめ、風通しの良い職場が顧客満足度を高める

「Twitch」ダン・クランシーCEOに聞く--演劇専攻やGoogle在籍で得たもの、VTuberの存在感や日本市場の展望

「Twitch」ダン・クランシーCEOに聞く--演劇専攻やGoogle在籍で得たもの、VTuberの存在感や日本市場の展望