CNET Japanでは6~8月にかけて、特集「世界と比べる日本のキャッシュレス決済」を実施した。グローバル規模でキャッシュレス決済が進むなか、インフキュリオン コンサルティングの森岡剛氏と森本颯太氏が、日本の現状を世界と比較しながら解説した。

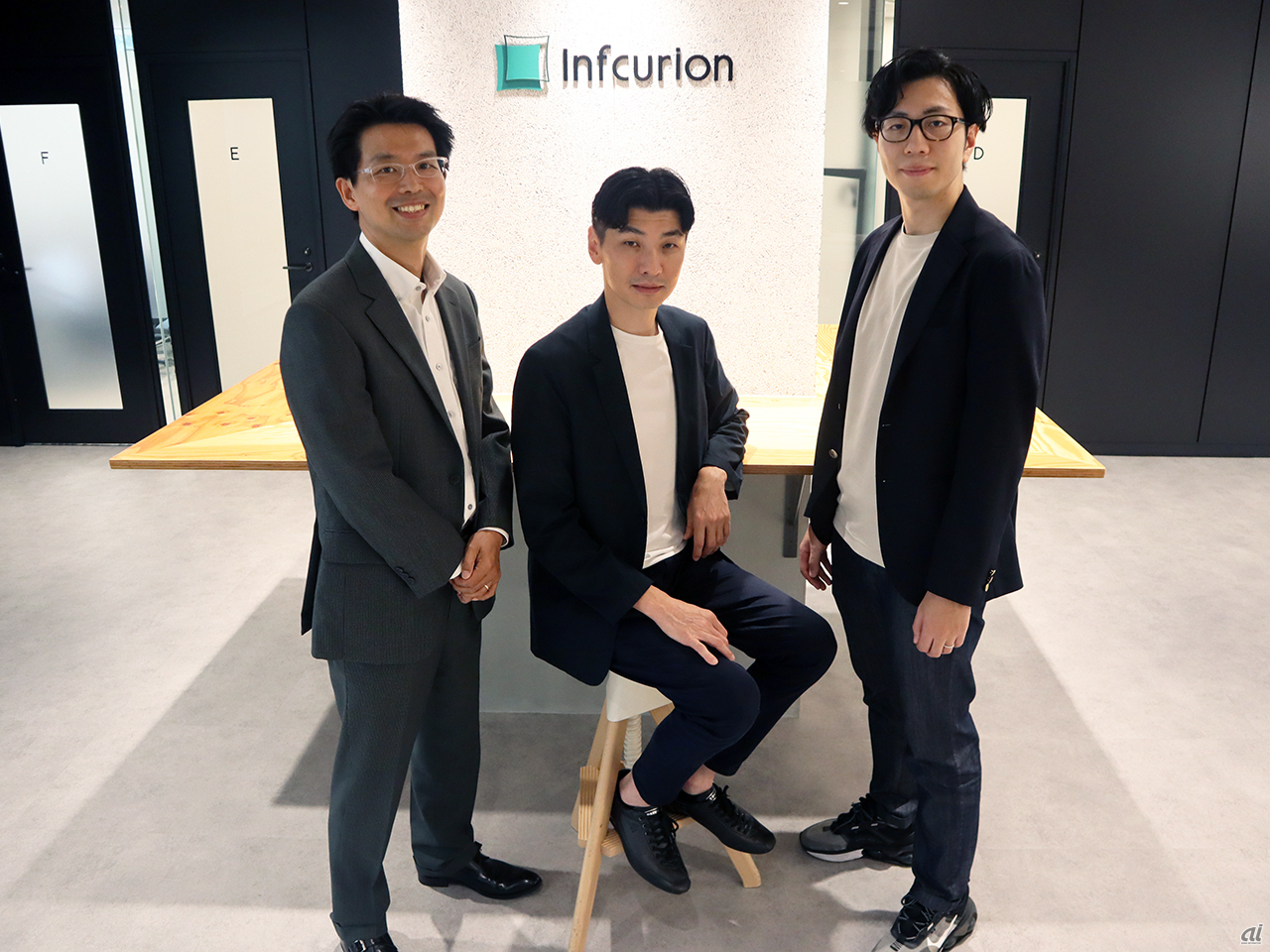

キャッシュレスは、確かにグローバルで浸透している。一方で、特集でも言及があったように日本は世界でも有数の「現金大国」でもある。インフキュリオン 代表取締役社長 Co-Founder & CEOを務める丸山弘毅氏と両氏を加えた3人に、日本のキャッシュレス決済の展望、数年後の姿などを聞いた。

――はじめに、改めて「インフキュリオン」「インフキュリオン コンサルティング」についてお伺いできますか。

丸山氏:インフキュリオンは2006年からコンサルティングを祖業に、決済業界に特化して事業を広げてきました。また、世の中が変わるスピードをよりあげるため、BtoC向けのカードやウォレットなどを発行する仕組み、BtoB向けの決済、店舗端末といったさまざまなソリューション、プロダクトも開発しています。フィンテックという言葉が登場する以前からカードや銀行ではない異業種のプレーヤーが決済の主役になると捉え、通信キャリアや流通業など、さまざまなビジネスの中に決済機能を組み込んでもらうために支援しています。

私をはじめとしたメンバー数名は、クレジットカードなどを事業とするジェーシービー出身で、在籍時から決済がデジタルに変わることを必然に感じていました。そんななかインターネットに触れ、決済がデジタル化する未来を作らないと産業が伸びないと感じました。インターネットが伸び始めた1990年代後半、楽天やヤフーの登場など、情報革命が訴えられていた時期です。

情報がインターネットに移ってECが始まると、物販や物流のベースがデジタルになります。対価は情報や物と同時に流れるため、経済圏がリアルからサイバーに移る際にお金の流れもデジタル化しないと、世の中は変わらないだろうなと。当時の日本の決済の仕組みは独特で、紙が前提となっている業務などの強引なシステム化の延長では、理想とする未来にたどり着くまでになかなか時間が必要だと感じました。

反面、「iモード」をはじめとし、通信キャリアはユーザーがデジタルに慣れて自然に使える状況を構築していました。携帯電話が財布に変われたことなどを考えると、新しいユーザー体験を提供する企業が主になる方が、業界が伸びる可能性が高い。業界内から外に出て、決済プレーヤーに参入するような支援をすれば業界全体が変わると考えました。決済業界側にいるのではなく、決済業界に参入したい側に向けて情報や仕組み、ノウハウをオープンにして参入を活発化させることを目指し、インフキュリオンを創業しています。

また、インフキュリオン コンサルティングはインフキュリオンの事業拡大に伴い、祖業でもあるコンサルティングに独立性を持たせた企業となっています。

――特集では、世界と比較した日本のキャッシュレスの現在地、展望などをご紹介いただきました。改めて、日本におけるキャッシュレス決済の所感をお聞かせください。

森岡氏:私は、キャッシュレスの推進はより便利なデジタル社会の実現のための手段であって、目指すべきはお金が電子化されて自由に動かせる状態と考えています。便利なデジタルサービスも、お金がデジタル化されていないと真価を発揮できません。

そういった状況は、コロナ禍の2020年頃から現実味を帯びてきました。それ以前は、今では定着したコード決済も含め、銀行や決済のアプリも、日本ではごくわずかなユーザーのみの利用にとどまっていました。デジタルの決済手段としてはクレジットカードだけでした。

クレジットカードはアカウントに登録して払う際は便利ですが、初めての場所において、単発で何かを買う時にはどうでしょうか。今では、ネットで決済する際もコード決済を使えます。その場その場に応じたさまざまなキャッシュレスの支払い手段、送金手段があるからこそ、現金に触れずにスマホで何かを手配し、サービスをすぐに使うことができるのです。使用履歴という観点でも、本人も第三者もデータで確認しやすくなりました。

もちろん、日本社会にはキャッシュレスへの苦手意識というか、「現金でいいのでは」という声が根強いことは承知しています。そういった方々に「キャッシュレスを押しつける」よりも、スマホを使った便利なデジタルサービスの社会の良さ、お金が自由に動かせる社会の利便性を伝えられればと思っています。

またキャッシュレスというと、買い物などで自分がお金を払う際に現金かそれ以外かにフォーカスしがちです。お店でどう払うかは結局のところ人それぞれですが、スマホの真価を引き出そうとしたら、「現金派」の方もさまざまなキャッシュレス決済を場所ごとに使いこなす方が、メリットがあるでしょう。そうなるとキャッシュレスも、例えばクレジットカードのほかBNPLやコード決済などの手段があれば、その場の状況に応じた利便性を享受できます。

もちろん、日本と海外、ライフスタイルなどで便利なサービスは異なります。キャッシュレスを進めるべきというよりは、便利な社会を目指す上でキャッシュレスは不可欠と感じます。

森本氏:キャッシュレスを推進する意義は、データと利便性にあるといえます。個人的には、単純に現金を持ち歩くのが面倒くさい(笑)。日本にはまだ現金でしか支払えないお店もあるので一応持ち歩いていますが、理想としてはスマホなどに代替できると便利ですよね。

現在はスマホのような媒体を介して、人物を認証、特定、決済という手順ですが、将来的には生体認証を活用して何も持ち歩かずに人物を特定、決済できる時代が来るでしょう。

データの観点では、キャッシュレス自体のデータを可視化して家計管理などに流用することに加えて、他の業種や業態に決済データを掛け合わせて更なる付加価値を生み出せれば、一般消費者にも恩恵があります。決済データがあれば例えば、ある特定の人物が何をどこで買ったかを可視化できます。リコメンドやアドバイスなどを通して世界自体が豊かになることが理想です。

セキュリティや個人情報などの課題はありますが、国や各事業者が対策に取り組んでいます。今後も両軸で進んでいくでしょう。

森岡氏:一般消費者ではなくお店側の観点として考えると、もう現金だけでは立ちゆかないと考えています。

少子化、労働力の減少が進んでアルバイトやパートを募っても集まらないことが日常になりつつありますが、「現金機があるのでおつりは自動で出ます」といった一文が募集のプラスに働くことがあるようです。おつりを数える、現金を運搬するといった業務の全てはなくせませんが、貴重な労働力をできるだけ大事な仕事に充てられる。キャッシュレスで現金を扱う作業を減らし、お客様や商品のことを考える。社会にとってもお店にとっても、そういったことが日本に必要だと感じています。

現金を使いたい消費者が一定数いたとしても、お店としたらキャッシュレスの方が楽だった、みたいな声も伺います。キャッシュレスは推進せずとも待ったなしで進むと思いますが、決済業界としては、より受け入れられやすいキャッシュレス手段を提供する必要性があります。

丸山氏:過渡期である今は、不慣れな人、現金と併用する人などが存在しています。しかし、「ETC」「Suica」をはじめとするICカードなど、キャッシュレス決済は慣れれば圧倒的に便利で早いですよね。ユーザー体験として実感いただけていると思います。

お店側の観点では、データ連係やハンドリングコストに加えて、犯罪の防止というメリットもあります。治安がいい日本では現金が盗まれる、偽札が横行するなどは少ないですが、例えばお店の会計が合わない時にアルバイトを疑う、疑うこと自体が嫌なのでレジ上にカメラを取り付けるといった必要がなくなります。

森岡氏:災害時の決済手段としても、キャッシュレスの果たす役割はより大きくなるでしょう。現金は紛失したり、使ってしまった場合に調達したりする必要があります。一方キャッシュレスは、本人を特定さえすればあとは何かしらでつじつまを合わせられる状況になりつつあります。

直近の災害対応を見ていますと、通信回線の迅速な復旧への取り組みも高度化しています。被災地においても携帯電話通信が使えるならば、現金よりもスマホを起点としたデジタル決済の方が、打ち手が多いでしょう。「災害時にキャッシュレス使えない」は過去の話で、「スマホさえあれば何とかなる」になっていくと思います。

――キャッシュレス決済におけるメリットは理解できました。一方、どうしてもキャッシュレスに移行したくない、移行するにあたりさまざまな課題を感じている方もいらっしゃいます。そんな現状から将来を予測すると、数年後はどんな社会になっていると思いますか。

森岡氏:デジタル化に移行する際の苦労は、もちろんあります。しかし、例えば学校での集金や送金など、コロナ禍を経て決済以外のキャッシュレス化がかなり進み、個人で見た場合の「完全キャッシュレス」比率が上がっています。今後はそういった方々に向けた「完全デジタルサービス」が増えていくと予想しています。

現金は便利ですが、使えない場面がどんどん増えるでしょう。今は現金派という方々も、日常生活のキャッシュレス比率が上がっていくと思います。

お店側としては、現状ではキャッシュレス非対応も多く、「お客さんからの要望がないから対応していません」といった声をよく聞きます。しかし、現金を持ち歩かない人からすると、そもそもそういった非対応のお店には入らないんですよね。お客さんが減ってしまう、機会損失につながっていることにどこかで気づくはずです。

5年、10年後がどういった社会になっているかはわかりませんが、お金を移動させるという部分の伸び代を感じています。少なくともデジタルな金銭価値を自由に動かせる、便利な社会にはなっているでしょう。

森本氏:キャッシュレスの課題の1つとしては、加盟店手数料、初期導入費用といったキャッシュレス決済を利用する際にお店側に発生する費用があります。日本政府によって決済にかかる手数料の開示ややスマホの活用で決済端末の導入が不要になるなど、金額的な敷居は下がっています。しかし、例えば海外のクレジットカードで決済すると手数料が高くなり、加盟店を管理する事業者側が赤字になっている構造があります。キャッシュレス化によって削減できたコストで他の事業を手がけるなど、まだまだ調整が必要な部分があるでしょう。

そのほか、オフライン時の決済やセキュリティ面も課題ですが、国や各事業者などが解決に向けて取り組んでいます。手ぶらで安心して決済できる社会の構築に向けて、一緒になって取り組んで行きたいですね。

個人的な要望としては、どこに出かける場合も安心して現金を持たなくていい、どんなお店でもキャッシュレス決済できる社会になっていてほしいです。

丸山氏:今の日本社会は現金がベースで、キャッシュレスはポイントがつく特別なもの、という認識があると思います。その背景として、世の中のコスト構造は現金をベースに構築されているということがあります。現金はコストがかからないと思われがちですが、実は現金に最適化させるためのインフラの維持コストが高いです。銀行における小銭の扱いやATMの減少などに表れています。

グローバルではキャッシュレスをベースとした構築が始まっているところもありますが、世界の動きや人手不足に伴う省力化の必要性などから、日本にもどこかでキャッシュレスがスタンダードになるタイミングが訪れるでしょう。

ユーザー観点では、キャッシュレスは一般消費者向けと、企業間、国などのBtoB分野のやりとりに大別できます。まず一般消費者向けですが、一概にキャッシュレスと言っても、例えばICカードなどを活用したアナログなキャッシュレスが存在しています。詳細な明細が分からないなどの課題があり、完全にデジタルにすれば一般消費者にとってのメリットも大きいです。スマホを中心としたデジタルのキャッシュレス化を推進する必要性を感じています。

BtoBは、デジタルでつなぐことによる効果がより期待できる分野です。例えば現在、振り込み自体はキャッシュレスといえますが、振り込みの業務は超アナログといえるでしょう。業務の全体をアナログからデジタルに変え、一般ユーザーが体験しているようなシンプルかつシームレスな体験に変える必要があります。加えて、例えば支払い自体は済んでいなくても案件として終了していることが分かれば融資が受けやすくなるなど、新たなサービスも考えられるでしょう。

9月27日には、三井住友カードおよび三井住友銀行(SMBCグループ)との資本業務提携を発表しました。今後、各社の強みを掛け合わせてソリューションを提供していくことで、あらゆる領域でのキャッシュレス化を加速させます。提携後も筆頭株主はインフキュリオンの経営陣と従業員グループで、独立した経営を行っていくことに変わりはありません。引き続き中立性をもって決済業界を発展させていきます。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する