パナソニックホールディングスは、2023年度第3四半期累計(2023年4〜12月)連結業績を発表した。

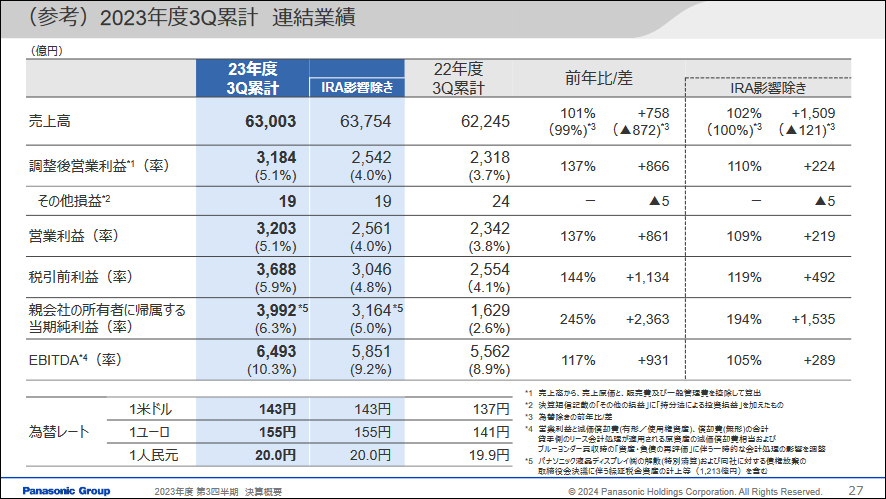

売上高は前年同期比1.2%増の6兆3003億円、営業利益は36.7%増の3202億円、調整後営業利益は25.3%増の3184億円、税引前利益は44.4%増の3687億円、当期純利益は145.1%増の3991億円の増収増益となった。

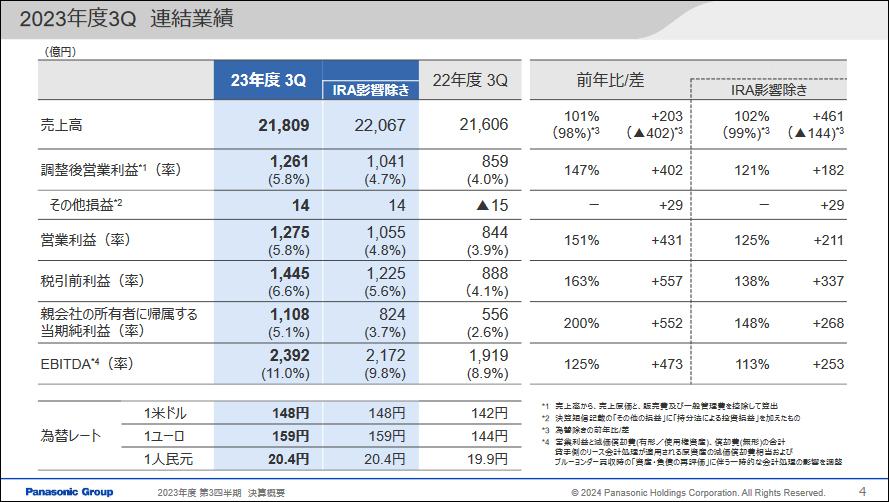

また、第3四半期(2023年10〜12月)の売上高は前年同期比0.9%増の2兆1809億円、営業利益は51.1%増の1275億円、調整後営業利益は46.8%増の1261億円、税引前利益は62.7%増の1445億円、当期純利益は99.3%増の1108億円となった。

なお、米国IRA(Inflation Reduction Act=インフレ抑制法)の影響として、第3四半期に売上高で258億円減、調整後営業利益220億円増、当期純利益で284億円増の影響がある。

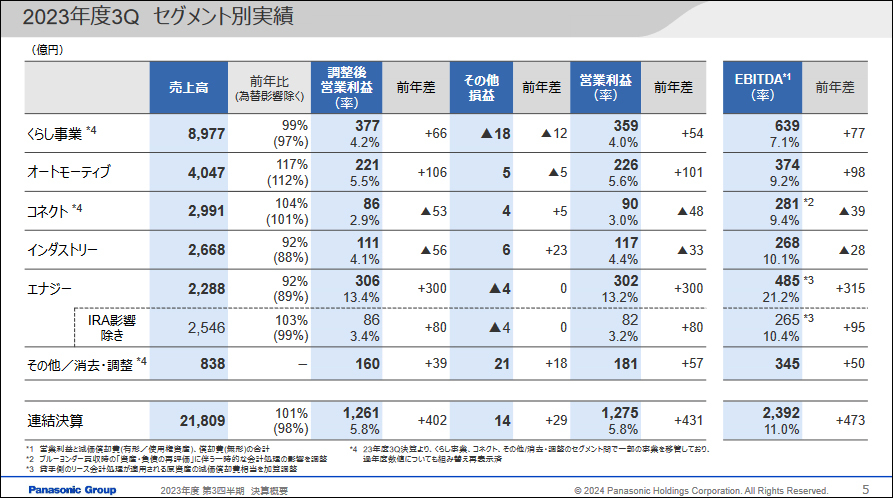

パナソニックホールディングス 代表取締役副社長執行役員グループCFOの梅田博和氏は、「第3四半期はIRAの影響を除いても増収増益となった。売上高は、くらし事業やインダストリーが減収だったが、オートモーティブの販売増に加えて、為替換算によって増収。調整後営業利益は、コネクトとインダストリーが減益だったものの、くらし事業やオートモーティブ、エナジーの増益が勝り、全体では増益となった。営業キャッシユフローは、在庫削減などにより、前年から大幅に増加した」とコメントした。

第3四半期(2023年10〜12月)のセグメント別業績は、家電などを担当するくらし事業の売上高が前年同期比1%減の8977億円、調整後営業利益が66億円増の377億円となった。「北米コールドチェーンと電材は引き続き堅調に推移したが、空質空調は欧州を取り巻く環境悪化による需要減や、アジアや中国を中心に家電が減収。また、一部の中国事業の非連結化の影響もあり、くらし事業全体では減収になった」と総括した。

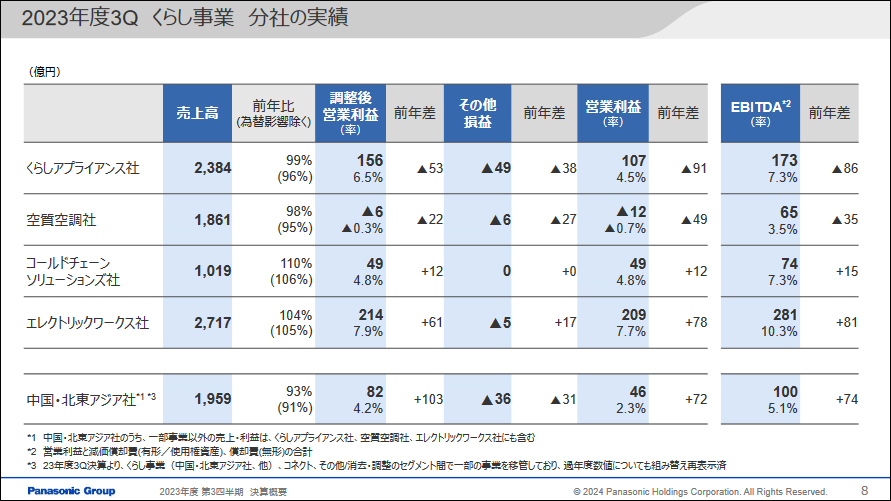

くらし事業のうち、くらしアプライアンス社の売上高は前年同期比1%減の2384億円、調整後営業利益は53億円減の156億円。空質空調社の売上高は前年同期比2%減の1861億円、調整後営業利益は22億円減のマイナス6億円の赤字。コールドチェーンソリューションズ社の売上高は前年同期比10%増の1019億円、調整後営業利益は12億円増の49億円。エレクトリックワークス社の売上高は前年同期比4%増の2717億円、調整後営業利益は61億円増の214億円。なお、中国・北東アジア社の売上高は前年同期比7%減の1959億円、調整後営業利益は103億円増の82億円となった。

オートモーティブの売上高は前年同期比17%増の4047億円、調整後営業利益が106億円増の221億円となった。「顧客の自動車生産が回復して増収。また、部材⾼騰分の価格改定や、合理化などによって、増益になっている」という。

コネクトの売上高は前年同期比4%増の2991億円、調整後営業利益は53億円減の86億円。「アビオニクスや現場ソリューション、BlueYonderの増販によって増収となったが、プロセスオートメーションでの減販損や、BlueYonderにおける戦略投資の増加などにより減益になった」とした。BlueYonderは、返品管理事業に強みを持つ英Doddleの買収が完了する一方、第3四半期の業績は68億円の減益となり、投資が先行している。

インダストリーの売上高は前年同期比8%減の2668億円、調整後営業利益は56億円減の111億円。環境⾞向けコンデンサや、⽣成AIサーバー向けのコンデンサ、多層基板材が増販となったが、中国でのFAや情報通信インフラ市況の低迷が影響して減収となった。

エナジーの売上高は前年同期比8%減の2288億円、調整後営業利益が300億円増の306億円。なお、IRA影響を除くと、売上高は前年同期比1%減の2546億円、調整後営業利益が80億円増の86億円となった。

「車載電池は、北⽶⼯場は需要増や⽣産性の向上によって好調だったが、国内⼯場は減産や減販によって減収になっている。一方で、産業・⺠⽣では、生成AI市場の拡⼤で、データセンター向け蓄電システムがけん引した。第3四半期から生成AI系のビジネスが顕著になってきている」という。

その他/消去・調整は、売上高が838億円、調整後営業利益が39億円増の160億円となった。このなかに含まれるエンターテインメント&コミュニケーション、ハウジングは、いずれも市況悪化の影響を受けて減収。「テレビは厳しい状況が続いているが、デジタルカメラは旅行需要の再開に伴い増益基調にある」という。しかし、テレビは、2023年度後半にかけてシェアが回復しつつあること、Amazonとの提携によって、Amazon Fire TVを搭載した新製品を投入する方針を打ち出したことなどに触れ、「テレビもしっかりと挽回したい」と意欲をみせた。

一方、2023年度(2023年4月~2024年3月)連結業績見通しは据え置き、売上高は前年比0.3%増の8兆4000億円、営業利益は38.6%増の4000億円、調整後営業利益は27.4%増の4000億円、税引前利益は43.8%増の4550億円、当期純利益は73.3%増の4600億円としている。

だが、セグメント別では修正を行っている。くらし事業は、売上高、調整後利益ともに下方修正し、売上高は200億円減額とし、前年並の3兆4800億円、調整後営業利益は150億円減額の前年同期比23億円増の1250億円とした。「コールドチェーンと電材が堅調だが、欧州Air to Water(A2W)を中心に、空質空調を取り巻く環境の悪化と、海外家電の市況悪化を反映した」という。

くらしアプライアンスにおいては、国内ではビューティ・パーソナルケアが引き続き堅調を持続したものの、中国の「双11」商戦が不調となり、海外が減収になったほか、国内家電市況の悪化や、洗濯機などのシェア改善に遅れが見られたことで減収を見込んでいる。また、欧州およびアジアのルームエアコン、日本および中国のIndoor Air Quality(IAQ)の市況悪化もマイナスに影響すると見ている。

だが、「第4四半期は、少しいい兆しいが見られており、想定通りのシェア推移を見込んでいる。2024年度は、楽観はしていないものの、悪化する要素はそれほど考えていない。これまで国内、中国、東南アジアの家電の総需要は下がってきたが、今後は横ばいあるいは微増が見込まれる」と述べた。

同社にとって想定外だったのは、欧州空調事業の低迷だ。空質空調は、成長事業のひとつに位置づけられ、その主軸となるのが欧州でのA2Wであった。実際、欧州A2W事業は、2022年度までは2倍で成長していた。だが、2023年に入り急減速している状況にある。

梅田グループCFOは、「欧州A2Wは、四半期ごとに成長が鈍化し、第3四半期は減収に転じた。背景にあるのは、事業環境の変化である。もともとの想定では、補助金政策再開の動きや、ガス価格の動向などの要素から、下期には市況が改善すると見込んでいたが、これらの要素が需要の押上げにはつながらず、年間の総需要は前年実績を大きく下回ることになる。これに伴い、当社の販売見通しも下方修正した」と説明した。

だが、「脱炭素社会に向けた流れから、⻑期的には成⻑する事業領域と考えている」とし、「回復には2年程度かかるだろうが、将来に向けて、事業強化への取り組みは継続していく。2024年度は、横ばいか微増を想定しているが、スピード感を重視し、きっちりと収益を改善していく」との姿勢も示した。

また、2月1日には、イタリアの空質空調メーカーであるイノーバとの資本業務提携を発表している。「IoTによる空質空調機器との連携や融合制御、省エネおよび快適性などの付加価値を創出し、新たなソリューションの提供を目指すほか、⾃然冷媒搭載商品の販売拡充や、パートナーとの販売協業などに取り組み、顧客価値の拡⼤を図る」と述べた。

なお、コネクトは、売上高の年間見通しを上方修正したが、その理由として、国内外のPC需要の取り込みを理由のひとつにあげている。

梅田グループCFOは、「⾜もとでは、事業環境変化の影響を受けている事業もあるが、中⻑期での成⻑に向けて、打つべき⼿は着実に推進している」とコメント。「環境変化に対しては柔軟に対応しつつ、将来の成⻑に向けて、引き続き、事業競争⼒の強化に努める」と述べた。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する