2022年10月に資本業務提携を締結していた、三井住友フィナンシャルグループ(SMBC)と三井住友カード、そしてカルチュア・コンビニエンス・クラブ(CCC)とCCCMKホールディングス。この提携が大きな話題となった理由の1つが、「Tポイント」と「Vポイント」を統合すると発表したことである。

Tポイントは、CCCが2003年に開始した共通ポイントプログラムで、現在はその運営をCCCMKホールディングスが担っている。一方のVポイントは、三井住友カードのポイントプログラムであり、大きな顧客基盤を持つ2つのポイントが統合されることで注目を集めた訳だ。

そして、2023年6月13日、4社はその2つのポイントプログラムの統合について具体的な内容を発表。2024年春から名称を「Vポイント」にするとともに、そのロゴにはTポイントのロゴで知られる青と黄色のデザインを取り入れ、両プログラムの一体感を打ち出したものとなっている。

統合された新しいVポイントでは、従来のTポイントの加盟店だけでなく、三井住友VISAカード発行のクレジットカードなどを使い、Visa加盟店で決済した時にも使ったり貯めたりできる。全国15万のTポイント加盟店だけでなく、日本だけで750万店、全世界200カ国で1億店ものVisa加盟店でポイントを活用できる利用範囲の広さが、新しいVポイントの強みの1つとなるようだ。

もう1つは、利用者数の規模である。TポイントのID数とVポイントの会員数を合わせると日本の人口を超える1億4600万人、アクティブなユニークユーザー数に絞っても2023年度には7000万人、統合される2024年には8600万人に拡大すると見込まれている。

そして、利用者の多さはマーケティングに活用するためのデータの規模拡大へとつながる。それゆえ会員基盤の規模の大きさはマーケティングの有効性を高め、さらなる加盟店の拡大という好循環を生み出すことにつながってくる訳だ。

新しいVポイントはもちろん、従来の「Tカード」や三井住友カード発行のクレジットカードなどからも利用できるが、発表内容を見るにスマートフォンアプリからの利用が基本となるようだ。1つは従来のTポイントのアプリをリニューアルしたVポイントアプリ、そしてもう1つは、三井住友フィナンシャルグループらが提供する総合金融アプリ「Olive」である。

Oliveは、既にクレジットカードやデビットカードなどが利用できる仕組みが整っているが、リニューアルしたVポイントのアプリにも今後、Visaのプリペイドカードとして料金をチャージし、決済できる機能が付与されるという。それをオンライン決済、そして「Apple Pay」や「Google Pay」に登録してVisaのタッチ決済を用いることでオフラインでの決済にも利用でき、決済時にポイントを貯めたり、使ったりできるという。

4社は、新しいVポイントのメリットとして、Visaの決済網を通じ世界中で利用できることから特定の企業の“経済圏”に縛られないことを挙げている。経済圏とは、特定の企業やグループのサービスを多く利用するほどポイントがたくさん貯まる仕組みによって、顧客を囲い込む仕組みのこと。代表的なものとしてはクレジットカードやモバイル、旅行予約など楽天グループの多くのサービスをするほど「楽天市場」で買い物をした時のポイントが貯まる比率がアップする「楽天経済圏」が挙げられる。

そして現在、主な共通ポイントはいずれも特定企業の経済圏を担う存在となっており、いずれも大きな顧客基盤を持つ携帯電話会社が主導している。具体的には楽天ポイントのほか、NTTドコモの「dポイント」、ソフトバンク系の「PayPayポイント」、そしてKDDIと提携しているロイヤリティマーケティングの「Ponta」の4つがある。

実はTポイントも、元々はソフトバンクやそのグループ企業と連携し、経済圏ビジネスを支える存在の1つとなっていた。2010年にヤフーと提携したのを皮切りとして、2012年にはTポイント・ジャパン(現・CCCMKホールディングス)を設立してそこにヤフーが出資するとともに、「Yahoo! Japan」のポイントプログラムをTポイントに一本化。さらに、2015年にはヤフー、そしてソフトバンク(当時はソフトバンクモバイル)も出資をして連携を強化し、ソフトバンクの関連サービスでもTポイントが利用できるようになるなど、長くソフトバンクの経済圏の軸となっていた。

その流れが大きく変わったのが、QRコードを主体としたスマートフォン決済の台頭だ。ソフトバンクが独自の決済サービス「PayPay」を開始して力を注ぎ、トップシェアを誇るサービスにまで育て上げた。そこで、PayPayの事業を主導しているソフトバンクとヤフーは、PayPayの基盤を生かした「PayPayポイント」(旧・PayPayボーナス)を自社グループの共通ポイントに据えるようになり、Tポイント離れが急速に進んだのである。

さらに、2022年には、Tポイント・ジャパンの株式を売却して資本関係も解消、一部のサービスを除いてTポイントとの連携は終了している。その結果、Tポイントは大きな顧客を失い、経済圏ビジネスから外れた。経済圏ビジネスでしのぎを削る共通ポイントサービスの中で急速に存在感を失ってしまい、生き残りのため新たなパートナーを探していたようだ。

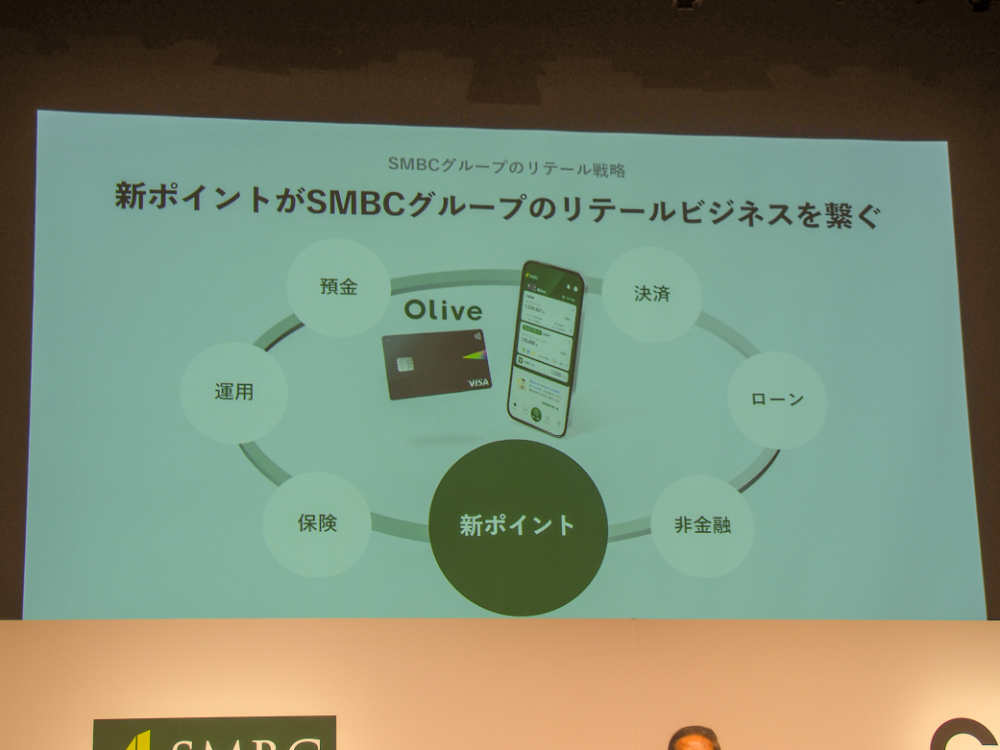

そこで名乗りを上げたのが、三井住友フィナンシャルグループである。同社は2023年2月にOliveの提供を開始。スマートフォンを軸とした個人向け金融・決済サービスのデジタルシフトを急速に進めており、金融や決済、保険などさまざまな金融サービスをシームレスにつなぐサービスを提供する上でも、軸となるポイントプログラムの強化に重点を置いてきた。

だが、現在のVポイントは、他の共通ポイントと比べると会員数や知名度などで劣る部分が多い。それゆえ最近は、Vポイントの拡大のためプロモーションなどに力を注いでいたようだが、他の共通ポイントに並ぶ水準に追いつくには時間がかかるだろう。なのであれば、既存の共通ポイントプログラムと連携するのが得策と判断し、ソフトバンクの経済圏から外れたTポイントに白羽の矢を立てたのではないかと考えられる。

そうしたことから両者の相性は良く、提携交渉もスムーズに進んだようだ。長年親しまれたTポイントの名称が変わることに関しても、CCCの代表取締役会長兼CEOの増田宗昭氏は、「見ているのは、常に顧客にとってどうあるべきか。今回は明らかにVisaを軸とした『V』が顧客に価値がある」と話しており、強くこだわる様子は見せていないようだ。

ただ、新しいVポイントの詳細を見るに、4社の思惑通りに利用が広がるかは未知数な部分が多い。その最大の障壁となりそうなのがTポイントの仕組みである。

Tポイントを利用する方法としては、専用のポイントカードで利用できる「Tカード」と、スマートフォンのアプリから利用できる「モバイルTカード」の2種類がある。だが新しいVポイントの恩恵が受けられるのはVisaのプリペイドカードを発行できる、現在でいうところのモバイルTカードの利用者に限られてしまう。

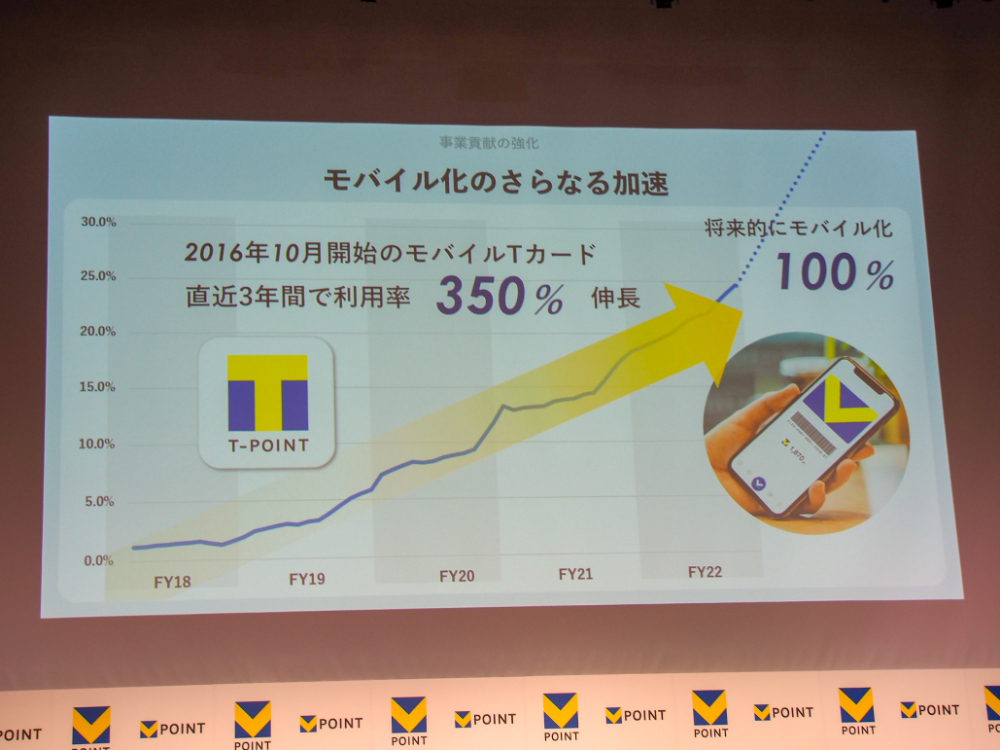

だが、Tポイントは元々カードベースで提供されていたサービスということもあり、Tカードのみで利用している人の方が圧倒的に多い。説明会で公表されたグラフを見る限り、モバイルTカード利用者の割合は2022年度の時点でも25%程度で、残りはTカード利用者ということになる。そうした人達にVポイントの恩恵を与えるには現在のTカード利用者に対し、モバイルTカードに移行してもらう必要がある訳だ。

4社としては、新しいVポイントによって将来的にモバイル化率を100%にしたいとしているが、高齢者層を中心としてスマートフォンでの利用を苦手とする人も多い。加えて、TカードとモバイルTカードとでは利用できる加盟店に違いがあり、Tカードと比べるとモバイルTカードで利用できる加盟店の方が少ないという問題も存在する。

だが、7割以上いるTカードユーザーがスマートフォンアプリに移行してくれなければ、新たなVポイントの価値を十分に発揮することができない。Tポイントで獲得してきたTカードユーザーの規模こそが、最大の武器であり最大の課題にもなってくるといえそうだ。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する