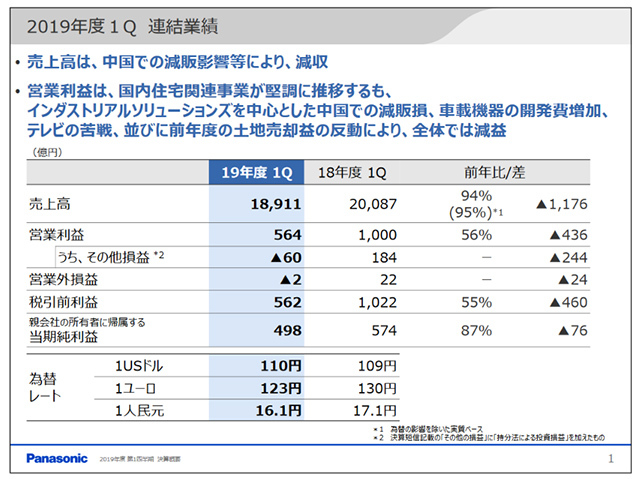

パナソニックは、2019年度第1四半期連結業績を発表した。売上高は前年同期比5.9%減の1兆8911億円、営業利益は43.6%減の563億円、税引前利益は45.0%減の562億円、当期純利益は13.2%減の497億円となった。

パナソニック 取締役常務執行役員兼CFOの梅田博和氏は、「売上高は、中国での減販影響や、一部の取引に関して表示方法の見直しを行った影響で減収。営業利益は、国内の住宅関連事業は堅調に推移したが、インダストリアルソリューションズを中心とした中国での減販損、車載機器の開発費増加やテレビの苦戦。さらには、前年度に土地売却益があった反動で減益になった」と総括した。

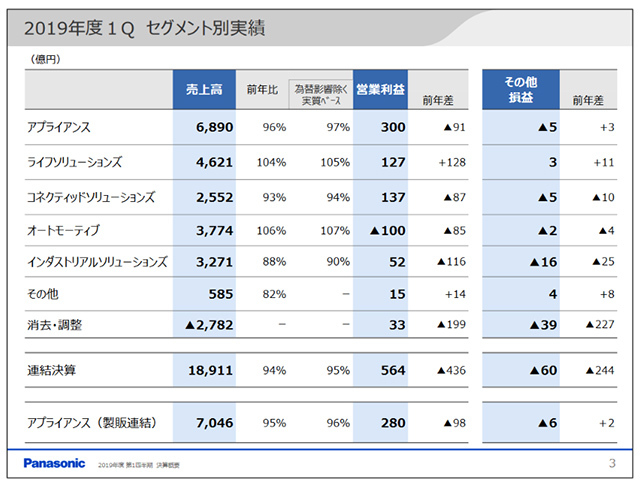

セグメント別業績では、アプライアンスの売上高が前年同期比4%減の6890億円、営業利益は23%減の300億円となった。

そのうち、ルームエアコンを含む空調冷熱ソリューションズの売上高は前年同期比6.3%増の1666億円。白物家電などのホームアプライアンスの売上高は前年同期比2.1%減の2243億円。テレビなどのスマートライフネットワークは18.9%減の1344億円となった。

「アプライアンス全体では、為替影響を除く実質ベースで売上高は前年同期比4%減。空調冷熱ソリューションズでは、ルームエアコンが、アジアでの好天によって需要を取り込み堅調に推移したほか、大型空調では日本や中国、欧州で伸長した。また、スマートライフネットワークは、高付加価値シフトを進める欧州の有機ELテレビや、エントリーモデルでの価格低下に追随できなかったアジアでのテレビ事業で苦戦した」と説明した。

「日本の家電で、空調、洗濯機の増販や、冷蔵庫の収益性改善により、増益となったが、海外では、欧州を中心としたテレビの減販などによって減益になった。テレビ事業については、原価力改善の取り組みに加え、製造拠点の見直しなどの構造改革に着手しており、収益の改善に向けた抜本的な対策を進めていく。白物を中心とした堅調な国内家電や、アジアなどで好調なエアコンによって、アプライアンス全体の利益の改善を図っていく」とした。

梅田CFOは、テレビ事業についての考え方についても説明。「テレビ事業については、欧州では高級モデルでの異常な価格低下、アジアでは普及価格帯の価格下落が大きく影響している。その結果、第1四半期のテレビ事業は赤字になっている。テレビ事業は継続するが、大きな赤字を出してまで続けることは考えていない。材料の調達、モノづくり拠点の効率化も視野に入れている。すでに、メキシコのテレビ生産拠点は閉鎖の手続きに入っている。また、米国市場ではすでにテレビは販売していない。だが、日本ではテレビは好調に推移している。とくに高級モデルの動きがいい。地域という切り口や、価格帯という点では、撤退やODM戦略を選択することもあるだろう。テレビについては、コスト構造をさまざまな面から見直していくことになる」などとした。

ライフソリューションズは、前年同期比4%増の4621億円、営業利益は前年同期の1億円の赤字から黒字化し、127億円。為替影響を除く実質ベースでは売上高は前年同期比5%増となった。そのうち、エナジーシステムは、住宅分電盤や配線器具などが好調に推移。ハウジングシステムは、水廻りや建材の新商品が伸長した。また、パナソニックホームズは、新築請負やリフォーム事業の増販などがプラスに働いた。

コネクティッドソリューションズの売上高は前年同期比7%減の2552億円、営業利益は39%減の137億円。プロセスオートメーションは、中国の市況低迷に伴う投資延期や、中国や欧州などでの新車販売の減少による電装メーカーの投資抑制がマイナスに影響して大幅な減収になったほか、アビオニクスについても、一部のエアラインの投資抑制などにより減収となった。

一方で、国内でソリューション事業を展開するPSSJ(パナソニック システムソリューションズ ジャパン)は、Windows7のサポート終了に伴う買い換え需要や、働き方改革に起因する需要の取り込みに成功して、PCの販売が堅調であるほか、東京オリンピック関連案件も増収に貢献したという。

「今後は、プロセスオートメーションの落ち込みをほかの事業でカバーするとともに、市況に応じた先行投資の見極めなど、コストコントロールを適切に実施していく」とした。

オートモーティブは売上高が6%増の3774億円、営業利益は前年同期の15億円の赤字から悪化し、100億円の赤字となった。車載機器は、IVI(In-Vehicle Infotainment system=次世代車載情報通信システム)などの成長製品は伸長したものの、中国自動車市況の悪化や製品サイクルの移行期による販売減をカバーできずに減収になったという。また、車載電池は、角形および円筒形ともに増産投資効果によって増収になった。

赤字については、「欧州の車載機器事業は、受注にあわせた開発のピークが2019年度に訪れている。これが減益の理由である。しっかりとやっていく。一方で日系メーカーとの取引は順調であり、今後は、日系自動車メーカーに重点を置いていくことになる」とした。

さらに、「EVについては、大きな流れでは成長をしていくだろうが、市場環境の変化によって、施策に修正が必要な場合があるだろう。中国では、今後、ハイブリッド車にも注目が集まることになりそうだが、EVとハイブリッド車で求められる角形電池の容量は大きく異なる。ここはトヨタとの連携によって、両方のニーズに対応していくことになる」とした。

「テスラについては、すでに2018年末までに35GW/hの生産ラインの納入は完了しているが、まだ立ち上がっていない。これをきっちりやっていく。材料やレシピについても検討していく必要がある」とし、「テスラ向け事業だけで見れば、まだ赤字である。要因としては、35GW/hのフルキャパシティに達しておらず、立ち上げコストがかかっている点があげられる。また、生産ロスがまだ多いという課題があることも要因である。モデル3向けの2170の電池は、28GWまで立ち上がっている。だが、日本で電池を生産している、モデルSおよびモデルX向けの18650のニーズが落ちてきている」とした。

梅田CFOは、「収益性の改善に向け、地域、顧客、製品など、集中する領域の明確化を進める。また、角形については、事業競争力強化に向け、中国の大連や、姫路工場への増産投資を予定どおり実施する。円筒形については、北米工場での生産性向上により、収益改善を図る」とした。

インダストリアルソリューションズは、売上高が12%減の3271億円、営業利益は69%減の52億円となった。

米中貿易摩擦など、中国市況悪化の影響が大きいという。システム事業は、小型二次電池では産業分野への転地を進めたことで、ICT分野向けが縮小。また、中国での設備投資需要の低迷により、モーターなどが苦戦した。デバイス事業は、コンデンサや抵抗器、車載向け部品の販売が落ち込んで減収になった。「中国市況は、依然として不透明感があり、欧州や新興国も含めた販売拡大などに取り組むとともに、固定費削減などを通じた収益改善に取り組む」とした。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する