金融商品の複雑化や消費者ニーズの多様化、そしてデータとテクノロジを活用した顧客体験を創出するフィンテック時代の到来。銀行のマーケティングを巡る環境はここ数年で大きく変化を遂げている。そのような中、長い歴史において地域に根付いた顧客エンゲージメントを創出してきた地方銀行のマーケティングは、どのように変わろうとしているのだろうか。

データやテクノロジをどのようにマーケティング施策や顧客エンゲージメントの創出に活かしているのか。そして、フィンテックのような新しい潮流からどのような顧客体験を生み出そうとしているのか。地方銀行最大手である横浜銀行の総合企画部 担当部長の加藤 毅氏にお話を伺った。

――まずは、横浜銀行のマーケティングに対する基本的な考え方やこれまでの変遷などについて教えてください。

横浜銀行の総合企画部 担当部長の加藤 毅氏

横浜銀行の総合企画部 担当部長の加藤 毅氏

加藤氏:横浜銀行にとってのマーケティングは、2007年に地方銀行6行と共同で「地域金融マーケティング研究会」という団体を設立した時点に遡ります。当時は、イオン銀行やセブン銀行といった新銀行が誕生し、郵便貯金もゆうちょ銀行として民営化、ネットバンキングにも各行が参入するなど金融業界には大きな動きがありました。当時の頭取だった小川是は「これからは金融にもマーケティングの時代がやってくる」と強く提唱していたのです。小川はかつてイオンの社外取締役なども歴任していたため、流通業のマーケティングがいかに優れているかを知っていた。そこで、私に直接指示を出して金融業にとってのマーケティングの在り方を研究するようになったのが始まりです。裏を返せば、それまでは「金融にマーケティングはなかった」のだと思います。日本国内では金融マーケティングに関する学術研究はほぼない状態で、ゼロから考えていく必要があったのです。

実は金融業のマーケティングは非常に難しく、お客様に強くプロモーションしたり、ダイレクトメールを送ったりすることはあまり好まれない傾向があります。一方で、お金に関する話というのは誰にとっても大事になるときがあり、必要とされるタイミングでお客様に適切にアプローチできる仕組み、必要となったときの第一想起で横浜銀行が選ばれるための仕組みづくりというのが重要になってくるのです。加えて、地方の地銀などでは地域に根差したブランド力だけで圧倒的な地域シェアを維持している銀行が多く存在します。ですが、横浜銀行は競合の多い大都市圏でシェアを争っている状況なので、他の地銀とは異なるアプローチでブランド戦略などを考えていかなければなりません。そこで、日ごろのブランディングの推進と、必要とする人に必要なタイミングでアプローチをするためのデータベースの活用という2つのアプローチでマーケティングを推進することになったのです。

ブランディングに関しては、社内にブランディングを推進する部門を立ち上げ、ブランドコンサルティング会社に協力してもらいながら、店舗デザインの統一やお客様に提供するパンフレットの統一など、各支店の権限に任せて自由にしていたコーポレートアイデンティティの創出を本店が主導して統一するようにしました。またデータベースの活用については、当行はリテール(個人顧客)の比率が顧客の半分を占めるという状況でしたので、個人のお客様のニーズに個別に人の手で適切にアプローチするというのは難しいという前提がありました。そこで、お客様のデータを収集、分析して必要なタイミングでお客様に的確にアプローチができるように取り組みを推進しています。

顧客データについては、マーケティングを強化する以前から活用はしていましたが、当時はまだ銀行で扱える商品に規制が多く、分析しても有用なセグメントを導き出せないという課題がありました。しかし最近では、商品やチャネルが多様化し、データを活用したマーケティング戦略も高度化を実現できつつある状況です。特に、2012年には地方銀行6行(現在は10行に拡大)でデータマーケティングに関するノウハウを共有するナレッジラボを展開し、2013年からはビッグデータを共同で活用する「共同MCIFセンター」のシステムを運用しているため、全国のお客様2000万人分のデータ分析に基づいたモデリングやセグメンテーションが可能になっています。加えて、最近は人工知能を活用したデータマーケティングに注目が集まっていますが、この人工知能が知見として蓄積するデータベースとしても、メガバンクに劣らないものが実現しているのではないかと思います。

――マーケティングの組織をゼロから立ち上げるという点では、組織作りにおける苦労もあったのではないでしょうか。

加藤氏:トップダウンで推進したことが、スピード感をもって組織作りに取り組めた背景としては大きかったのではないでしょうか。マーケティング部門を立ち上げた当時の頭取だった小川もそうですし、現在は浜銀総合研究所の代表取締役会長 兼 社長を務めている大久保千行もそうですが、自らリーダーシップをとってマーケティングを推進してきました。また、現在はゆうちょ銀行の取締役 兼 代表執行役社長を務める池田憲人氏は横浜銀行時代に私の上司だったのですが、彼も自らマーケティング部門のプロジェクトリーダーとしてチームをリードしていきました。こうしたリーダーシップが人材の確保や組織作りを円滑に推進することに繋がったと考えています。

――データベースの活用に関してもトップダウンで進んだのでしょうか。

加藤氏:1997年からMCIFシステム(データベースに基づいたマーケティング戦略立案を支援するシステム)を運用開始したのですが、経営戦略をリテールに大きくシフトするなかで、融資審査やリスク管理以外にも顧客データベースを利活用しようと動いたのが、池田憲人氏でした。その頃から幅広いデータの収集にトライしたり、浜銀総合研究所にデータアナリティクスの専門組織を設置するなどして、データマーケティングの実現に向けたトライをしていたのですが、5年ほどは芽が出なかったですね。データがまだまだ少なかったため、どうしても同じような属性にセグメンテーションが集中してしまうのです。しかし、その後商品やチャネルが多様化するとセグメンテーションの方法も多様になってきて、この10年ほどでやっと本格的なデータベースマーケティングができるようになってきたと思います。

――データベースマーケティングで、どこまで顧客のインサイトに迫れるかというのが大きなテーマだと思います。

加藤氏:この挑戦もさまざまな試行錯誤がありましたね。顧客にアンケートをとってデータをマージしてみたり、既存のデータの中から顧客インサイトを探るためにいろいろなトライをしたりしてきました。そこから見えてきたものもあれば、「金融商品と顧客インサイトは本当に関係性があるのか」というテーマについては立証できていない部分もあります。例えば、ローン系の金融商品であれば、「お客様はなぜお金を借りる必要があるのか」、「お金を借りて何を実現したいのか」といったインサイトを探ることは比較的しやすいですが、運用系の金融商品や保険商品などの場合には、大きな傾向は把握できるものの、お客様ごとの意識や価値観の差が大きく、そのインサイトを探ることは非常に難しいという違いがあります。

――金融商品の新規開発についてはどのようなアプローチをしているのでしょうか。理想とする金融商品を開発してからデータに基づく顧客セグメントを考えてアプローチしていくのか、それとも、まずは顧客セグメントのニーズを探ってから最適な金融商品を開発するのか、現在はどのようなアプローチが主流なのでしょうか。

加藤氏:個人向け金融商品に関しては、細かい顧客セグメントをきちんと活用できるようになったのがここ5年くらいのことなのですが、やっと「こういうセグメントの顧客にはこういう商品を勧めたい」という視点で商品やサービスが開発できるようになってきました。例えばポイントプログラムについては、単に今の収益の還元で設計すると、富裕層など一部のお客様向けのサービスになってしまうのですが、長期にわたりお取引を頂くために、どのようなターゲットの顧客にこのサービスを開発しようという具体的なセグメントを意識した設計ができました。

――マーケティング組織の整備やブランディングの統一、データベースの活用といったマーケティング戦略の変化に合わせて、ウェブサイトやスマートフォンアプリなどデジタルを活用した顧客接点の創出も変化したのではないかと思います。オムニチャネル戦略はこれまでどのようにしてきたのでしょうか。

加藤氏:最初は顧客との接触頻度が最も高いATMをプロモーションのチャネルとして活用しようとしたのですが、ATMはそもそも現金を引き出すために利用されることがほとんどなので、そこでプロモーションを展開してお客様の足を止めてはいけないことを注意する必要がありました。ATMはお客様へのお知らせに対する反応だけを見る場として活用し、ここを起点にしてスマートフォンやウェブサイト、店頭へと誘導できる仕組みを作ろうとオムニチャネルを設計しました。

オムニチャネルというとデジタルの利活用というイメージがありますが、店頭へと誘導することも有効で、一定の割合で店頭へと来訪するお客様がいらっしゃったり、遠方から来られるお客様もいらっしゃいます。無理やりインターネットへと誘導する必要は必ずしもないのではないでしょうか。ただし、わざわざ遠方から店舗へと来訪しなくてもインターネットを活用すれば簡単にご利用いただけることもあると思いますので、インターネットバンキングやスマートフォンアプリはどんどん拡充していきたいと考えています。

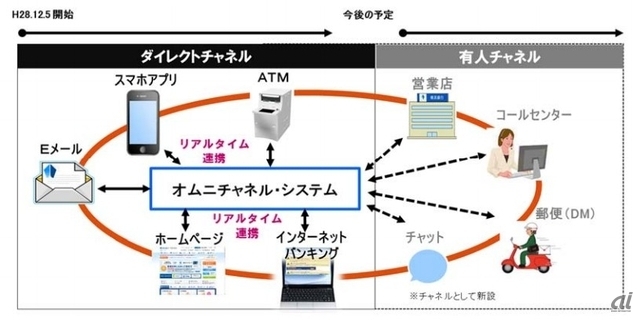

また、現在のオムニチャネルは無人チャネル(ATM、メール、ウェブサイト、スマホアプリ、ネットバンキングなど)の領域でしか展開できていないため、営業店やコールセンターといった有人チャネルとも密に連携したオムニチャネル戦略を展開していきたいと考えています。

横浜銀行のオムニチャネル戦略

横浜銀行のオムニチャネル戦略

例えば、ATMであるプロモーションを受けたお客様が店頭に行った際に、行員はそのお客様がどのようなプロモーションを受けているかは把握することが可能です。また、ウェブサイトの閲覧履歴などからお客様がどのような金融商品に関心があるのかを把握し、店頭でのサービスに活用するといったスキームも実現しています。一方で、店頭でお客様からいただいたご要望を基に、後日ウェブサイトやメールなどでそのご要望に沿った提案をするといったアプローチも可能だと考えています。

――ということは、どのチャネルが重要かではなく、顧客のニーズに応えるサービスをすべてのチャネルで提供する、すべてのチャネルがシームレスに連携する世界を目指しているということですね。

加藤氏:その通りですね。お客様にとっては、一番使いやすいと感じるチャネルでサービスをご利用いただくのが一番いいわけです。コールセンターに電話するのがいいという方もいれば、ウェブサイトからの問い合わせを望む方もいて、店頭で対面サービスを受けるのがいいという方もいらっしゃる。銀行側が自分たちの都合で「このチャネルを使ってほしい」と誘導したり、メインチャネルを訴求するのではないと思います。

――人工知能やブロックチェーンといった新しいテクノロジに対しては、今後どのように取り組んでいくのでしょうか。

加藤氏:人工知能に関しては過去に人間が作ったマーケティングモデルと、その際に使用したデータがあるため、人工知能と人間のどちらが優れるかという比較はしやすい環境にあります。人工知能の強みは固定観念や先入観に縛られずに人間の判断と異なる結論を出すところではないでしょうか。例えば、お金を借りる場合。お金を借りる人は、お金がないから借りるというのが人間の先入観ですが、実はお金を持っている人も一時的に融資を受ける場合もあり、人間の先入観で見逃していたお客様を人工知能が探してきたということがありました。そうした発見をもたらすのが人工知能の良さなのではないでしょうか。

加えて処理スピードが速いのも人工知能の大きな強みですね。例えばセグメントの抽出では、人間の力でやるとデータのクレンジングに膨大な時間を要し、変数の設定や統計処理、チューニングにも多くの手間が掛かります。しかし、人工知能はデータのクレンジングを最低限にとどめ、とりあえず投げ込んでしまえば短時間で答えを返してくれます。

また、テキスト分析系の人工知能活用では、その準備段階で教師データを学習させる作業に大きな手間を必要としますが、現在は投資型商品を販売する際にお客様にフィデューシャリー・デューティー(受託者の履行義務)のひとつとして行われる重要事項説明の際に作成される応接議事録のチェックとスコアリングを人工知能によって実験しています。良い教師データを作ると高精度でテキストの解析や評価ができることはわかっており、本来業務の高度化や人間がコストと時間を掛けてやってきた作業の効率化を実現できるのではないでしょうか。今後も教師データを高度化させて運用の中で修正しながら精度を高めていきたいと考えています。

ブロックチェーンに関しては、送金サービスの領域についてSBIホールディングスが主導してメガバンク・地方銀行が多数参画する内外為替一元化コンソーシアムを通じ、国内の多くの銀行がブロックチェーン技術の活用に取り組んでいます。ブロックチェーンは改ざんが難しいという大きな特長をもっていますので、送金サービスだけでなく顧客の契約情報処理といった活用も検討しています。銀行の顧客データや契約情報の多くはまだまだ紙で処理されているのが現状なので、ここをブロックチェーンで変革するというテーマは大きな可能性があると思います。

――今後のマーケティング活動に向けた抱負として、差別化が難しい金融サービスの領域においてどのように横浜銀行ならではの独自性や優位性を打ち出していくのか、今後のマーケティング活動のビジョンをお聞かせください。

加藤氏:確かに、個人向け金融商品は差別化が非常に難しく、お客様の利用動機もブランドを認知しているからといったものや、近くに店舗があるからといった理由が多いのが現状です。そこはこれからも変わらないのではないかとも思います。スマートフォンやインターネットバンキングを活用した無人チャンネルのサービス拡充も各社が積極的に取り組んでいる領域です。

そうした中で例えば、お金を借りようと思った際に申込手続きをして与信審査を受けるのはお客様にとってはストレスですよね。そこで、お客様の過去のご利用データに応じた事前与信をしておいて、お客様に融資ニーズが生まれた際に速やかに対応できるようにするといった、「お客様が考える前に用意する」といったアプローチができると、顧客満足に結び付くのではないでしょうか。データを活用して最適なタイミングで顧客にアプローチするマーケティングの実現は、他社には実現できない差別化を生み出せるのではないかと考えています。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する