ソフトバンクグループは11月8日、2022年3月期第2四半期の決算を発表した。売上高は前年同期比13.4%増の2兆9835億円、税引前利益は前年同期比80.7%減の3636億円と、約1.5兆円もの大幅な減益決算となった。

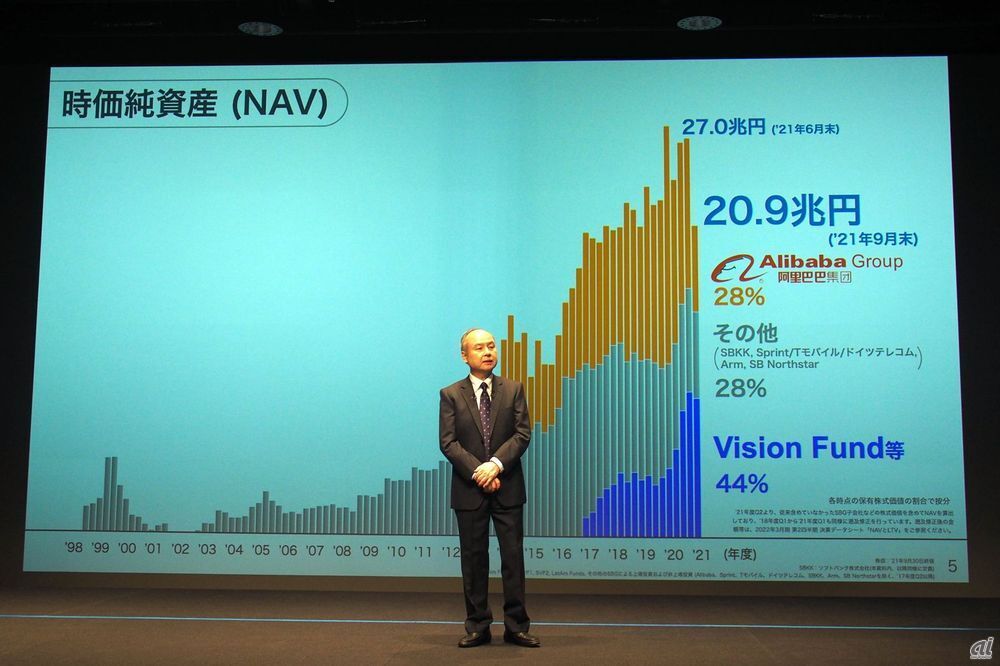

同社の代表取締役会長兼社長執行役員である孫正義氏は、同日に実施された決算説明会で「(前年度に)5兆円の利益を出したと胸を張って振り返ったが、半年経ってどうなったかというと、また大嵐の中に突入した」と話す。それは純利益だけでなく、同社がかねてより重視する指標の1つとしている時価純資産(NAV)までもが大幅に下落していることが影響しているようで、今四半期のNAVは前四半期の27兆円から、20.9兆円へと6兆円近く下落している。

その要因は中国のIT関連企業に対する規制強化の影響を受け、中国企業の株価が大幅に下落したことだ。中でも影響が大きかったのが、同社のNAVで最も大きな割合を占めていた中国アリババグループの株価下落で、2020年9月末時点ではアリババグループがNAVの59%を占めていたのが、2021年9月末時点では28%にまで落ち込んでいるという。

一方で、伸びているのがソフトバンク・ビジョン・ファンドの出資先企業で、NAVに占める比率は44%と最も大きな存在を示すに至っているとのこと。ただし、ソフトバンク・ビジョン・ファンドも、中国企業に多く出資していたことから上場企業の株価大幅下落の影響を受けており、なおかつ前年度に韓国のクーパンなど大型上場による利益があった反動もあって、利益は減少しているという。

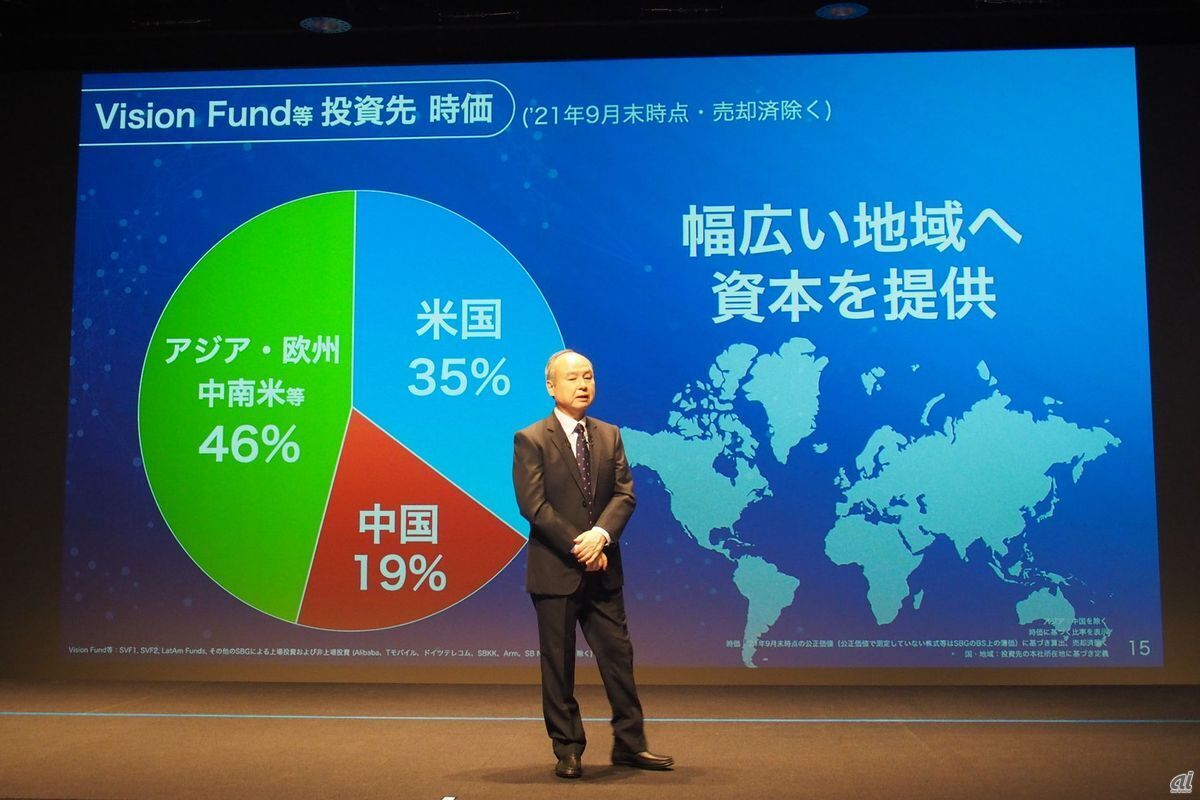

また、NAVに占める国別の投資先比率でも、中国が大幅に減っている一方、米国などそれ以外の地域の企業が伸びてきていると孫氏は説明。ソフトバンク・ビジョン・ファンドの投資先の時価においても、中国が2割弱に落ち込む一方で米国や欧州、中南米などそれ以外の地域が伸びているという。

孫氏は今後も中国企業への投資は続けるとするが、一方でそれはリスクを高めることにもつながってくる。この点について孫氏は、すでに同社のNAVで中国企業の比率が2割程度に低下していることから、「チャイナリスクがものすごく大きな状況ではない。十分マネジメントできる範囲だと思う」と話す。

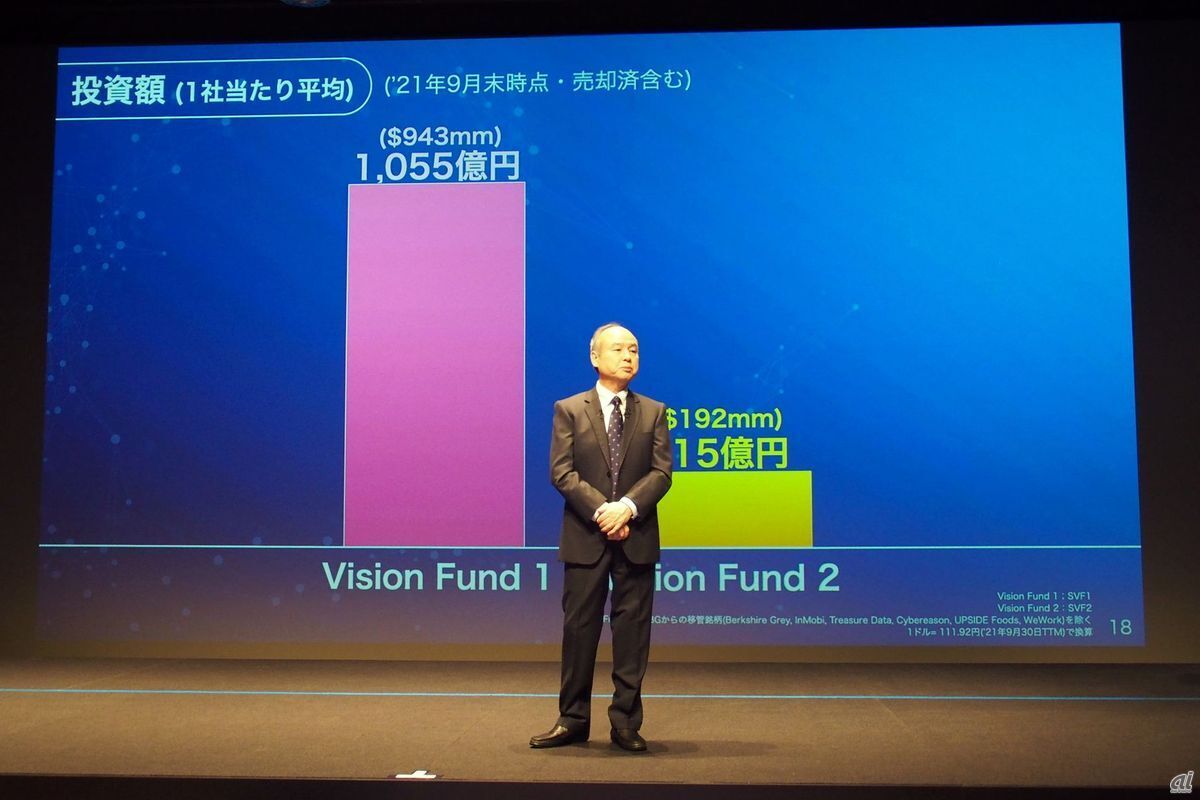

また孫氏はソフトバンク・ビジョン・ファンドの投資戦略も、リスクを抑えるため転換を図っていると説明。第1号ファンドの時は1社当たりの投資額が平均で1055億円、持ち株比率も22%と大きな投資をする傾向が強く、「ホームランを狙ってぶんぶん振り回す」状況だったという。そこで第2号ファンドでは、平均投資額を215億円に、持ち株比率も15%に減らす一方で、より多くの企業に投資することで「数多く、着実にヒットを出してトータルで利益を出していきたい」と孫氏は話す。

それでも第2号ファンドの投資額は第1号ファンドと遜色ない程度だというが、他の出資者を募っていた第1号ファンドとは異なり、第2号ファンドではソフトバンクグループ単体で投資をしている状況だ。その手持ち資金について孫氏は、未上場のAIユニコーン企業に投資して軍集団を作り、上場したら株式を売却して投資資金にしていると説明。外部からの借入はしておらず、あくまで保有株式を現金化するというサイクルを回して運用を進めているとした。

孫氏はさらに、NAVと同様に重要な指標だという、純負債を保有株式で割ったLTVが現状19%であることを説明。ここ数年はLTVが20%以下で推移しており、同社が上限とする25%、異常時の上限となる35%を下回ることから「保有株式が半額になっても持ちこたえられる」(孫氏)と話す。

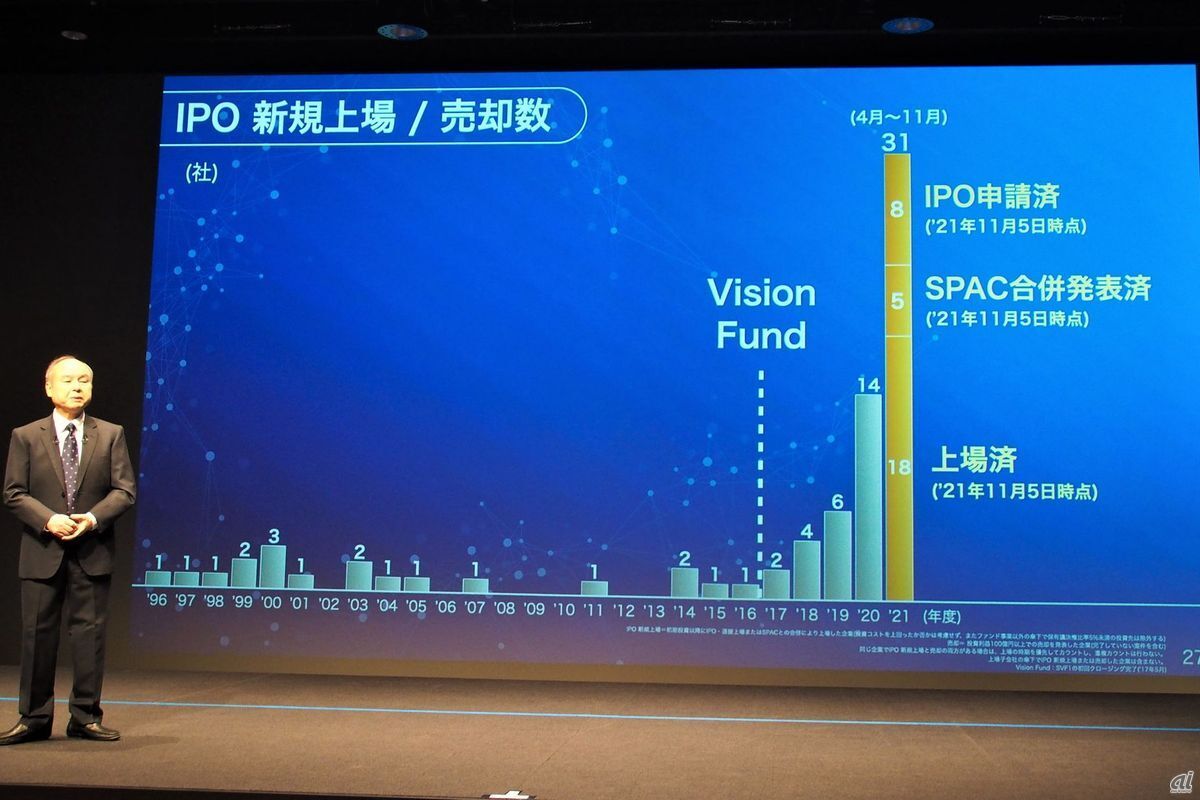

また孫氏は、今後NAVを再び伸ばす“新たな芽”、要は上場などで利益を生み出す企業についても説明。ソフトバンク・ビジョン・ファンド設立以降、投資先企業の上場や売却の件数は大幅に伸びており、前年度は14社がその対象となったが、今年度は上期だけでそれを上回る18社が上場しているとのことだ。

加えてすでに8社がIPOを申請し、5社がSPAC(特別買収目的会社)による合併を予定していることから、「下期も足すと昨年度の倍増は十分いけると思っている」と孫氏は自信を見せる。またソフトバンク・ビジョン・ファンド全体では368社に出資していることから、投資の規模が小さくなったとはいえ、今後は第2号ファンドだけで、第1号ファンドの4倍程度の上場が見込めるとの見解も示した。

そしてもう1つ、孫氏は“新たな芽”として注目している企業として、すでに米NVIDIAへの売却が発表されているARM、そしてスマートフォン決済のPayPayの2つを挙げている。

ARMはソフトバンクグループが買収した時の価格が約3兆円で、NVIDIAの買収額は約4兆円。だが、そのうち約3分の1はNVIDIA株式で支払われることとなり、その株価が売却発表当時の2倍以上になっていることから、売却が正式に受理されれば約9兆円と、5兆円の含み益が得られるとしている。

ただ、ARMの売却については、英国などの規制当局が、経済安全保障などを理由に懸念を示しているとの報道が出ている。この点について孫氏は、確約はできないとしながらも「最終的には無事通ると思っている」と回答。経済安全保障についても、「(ARMの株式を)日本のソフトバンクグループが持っていようが、米国のNVIDIA傘下に入ろうが、あまり変わらないと思う」と答えた。

PayPayは現在も赤字が続いている状況だが、アプリのダウンロード数や取扱金額は大幅に伸びており、すでに「粗利は最近黒字化したと報告を受けている」と、黒字化の道筋が見えてきたことから上場に向けた期待を述べる。ただし、上場の時期については「上場はいずれかの段階でできる、したいと思っているが、その時期や価値について語るのは時期尚早かなと思う」と答えるにとどまった。

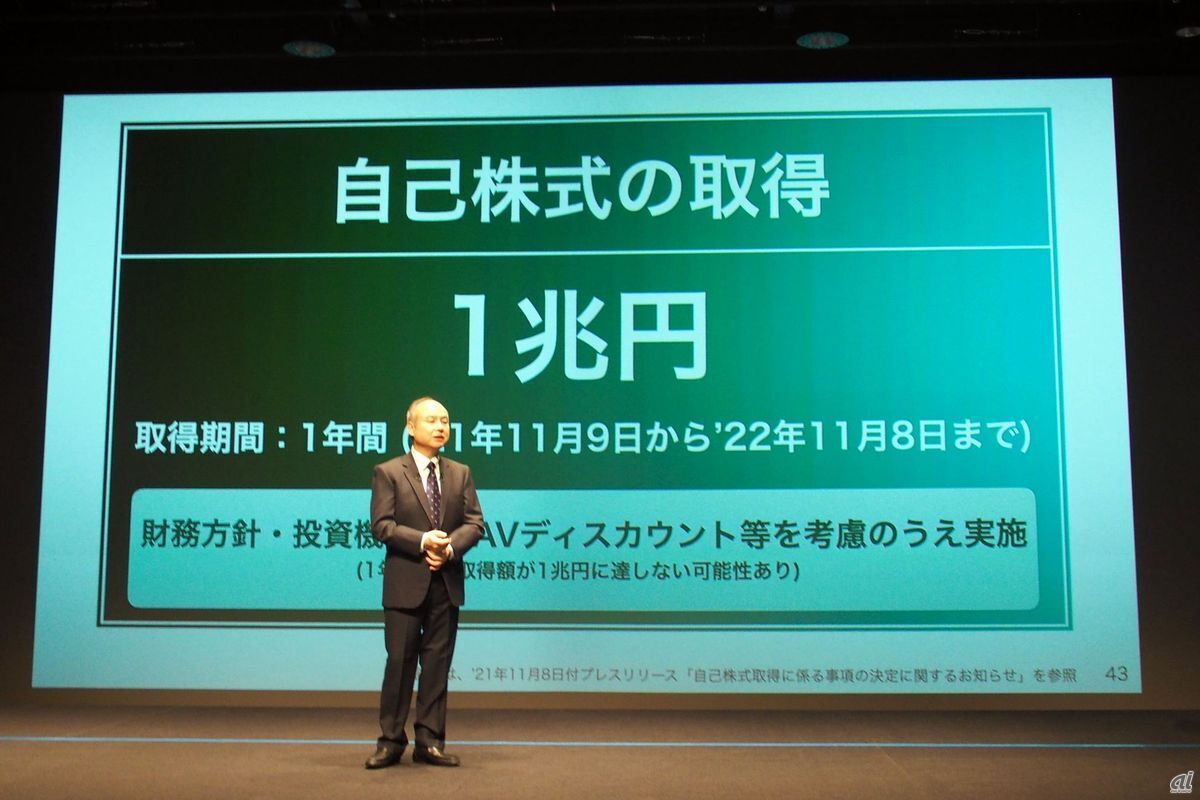

さらに孫氏は、NAVと同社の株式の時価総額が大きいことから、同社の株価が実力より大幅に下回っている「ディスカウントが入っている状況」だと説明。そこで1兆円の自己株式取得を発表、今後の事業の動向を見ながらも、1年以内に自己株式の取得を実施するとしている。

記者からは、これまで国内企業への投資を実施していなかったソフトバンク・ビジョン・ファンドが、日本のバイオベンチャーであるアキュリスファーマに投資したことを受け、日本のスタートアップ投資に関する質問が相次いだ。孫氏はアキュリスファーマに続く第2弾の会社と「具体的な投資条件の手続きを進めており、近いうちに出てくる」と話し、今後日本のスタートアップ企業への投資を増やしていく方針を示した。

一方、日本でスタートアップ企業が育たない理由について、孫氏は企業風土やベンチャーキャピタルのあり方、AI技術の普及の遅れなど「挙げればきりがない」と指摘。それでもいくつかの企業が出てきていることから、成功事例を示すローカルヒーローを生み出し「それに続きたい若者が出てくると信じたいし、そういうところを応援したい」と話した。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する