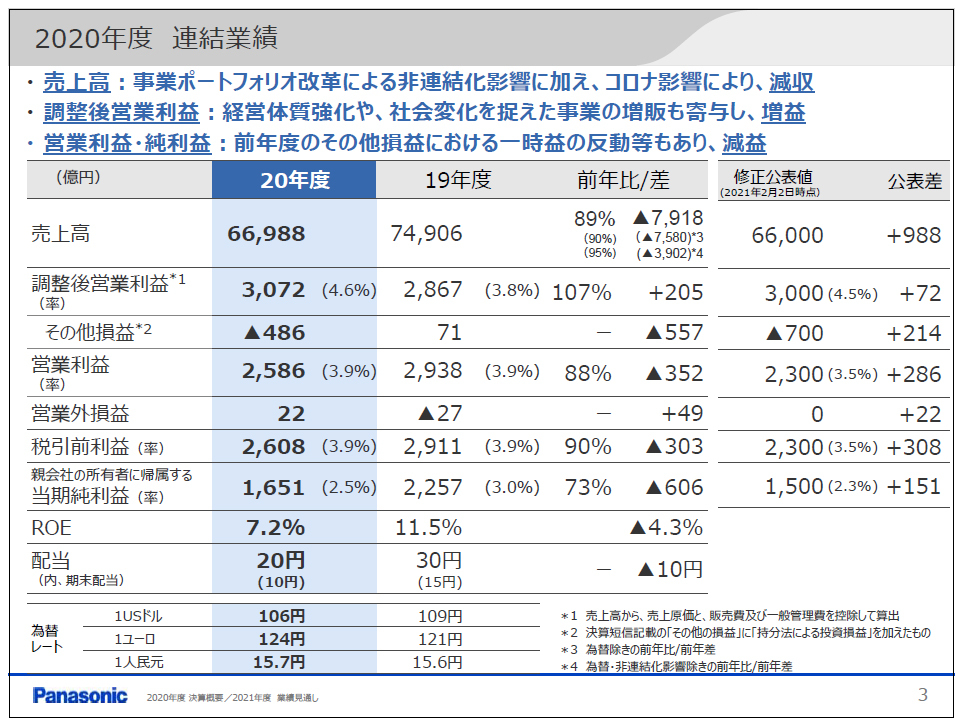

パナソニックは、2020年度(2020年4~2021年3月)連結業績を発表した。売上高は前年比10.6%減の6兆6987億円、営業利益は12.0%減の2586億円、税引前利益は10.4%減の2608億円、当期純利益は26.9%減の1650億円と、減収減益になった。また、調整後営業利益は7.2%増の3072億円、ROEは7.2%となった。

パナソニック 取締役専務執行役員兼CFOの梅田博和氏は、「第3四半期発表時点に発表した修正値を上回る着地となった。売上高は、事業ポートフォリオ改革による非連結化影響に加えて、コロナ影響により減収となったが、調整後営業利益は、経営体質強化への取り組みの着実な進捗、社会変化を捉えた事業の増販も寄与して増益になった。第1四半期は減収減益だったが、第2四半期は減収増益となり、下期は増収増益になった」と総括した。

新型コロナウイルスのマイナス影響は、売上高で5600億円、営業利益で1350億円となった。また、原材料高騰や半導体の逼迫が影響していることにも言及。「銅の価格は1トンあたり1万ドルという、例がない高騰ぶりとなっている」と指摘した。

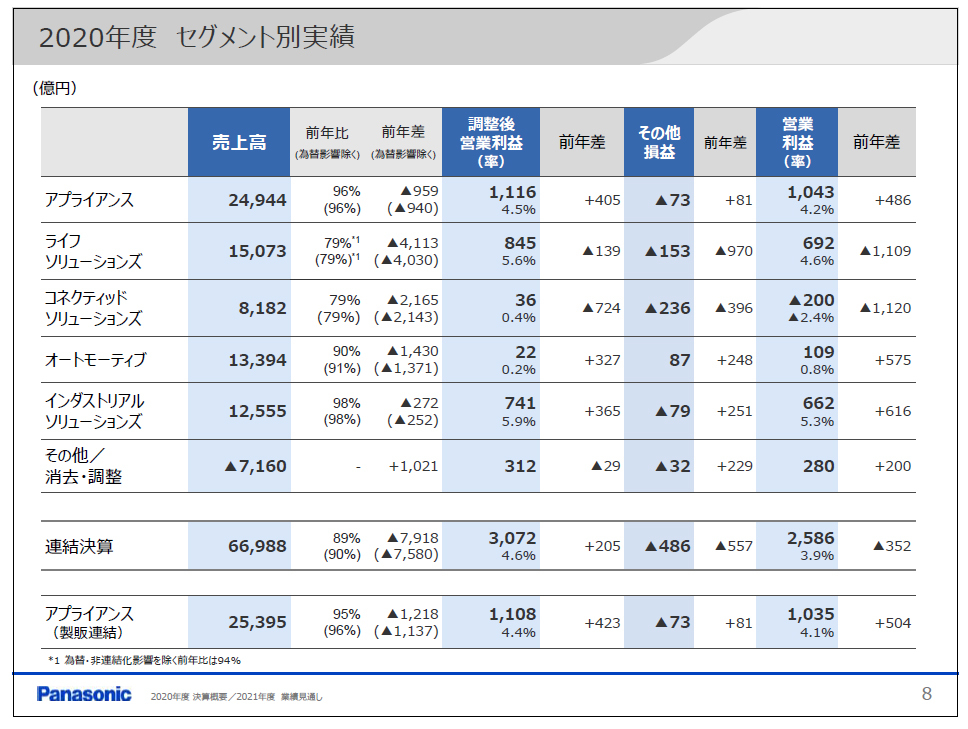

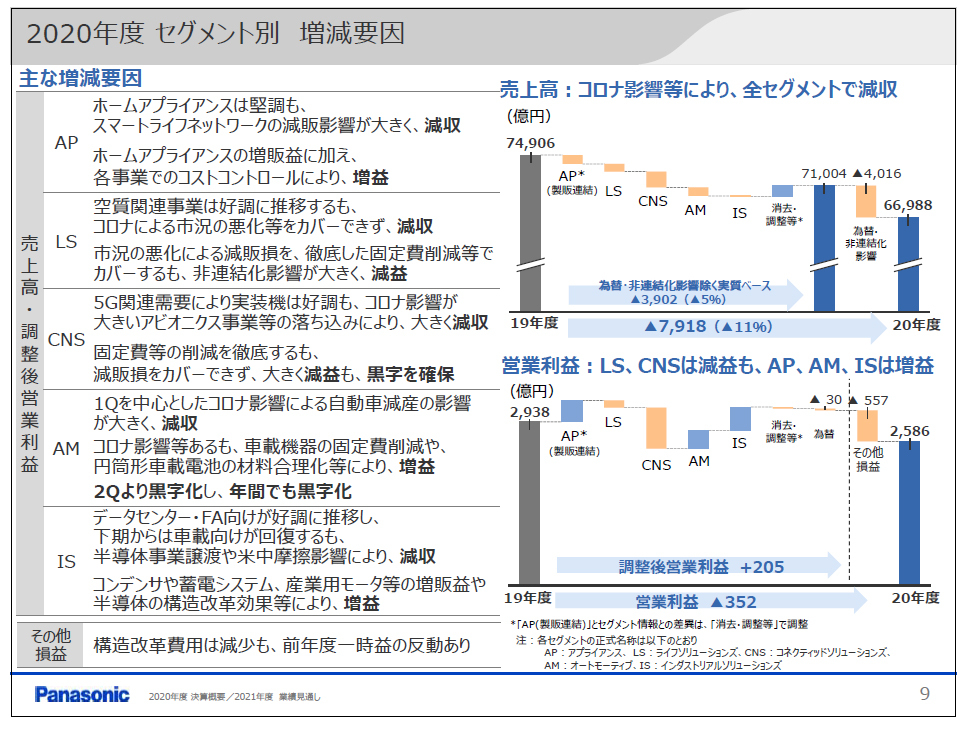

セグメント別業績では、アプライアンスの売上高が前年比4%減の2兆4944億円、営業利益は87%増の1043億円となった。

ルームエアコンを含む空調冷熱ソリューションズの売上高は前年比1%減の4892億円。白物家電などのホームアプライアンスの売上高は前年同期比4%増の9093億円。テレビなどのスマートライフネットワークは18%減の4627億円となった。

「ホームアプライアンスは堅調だったが、スマートライフネットワークの減販影響が大きく、減収となった。営業利益はホームアプライアンスの増販益に加え、各事業でのコストコントロールによって増益になった」という。

国内や中国で、ルームエアコン、冷蔵庫、洗濯機などが堅調に推移したが、上期における市況悪化の影響に加え、テレビやデジタルカメラの販売の絞り込みなども影響し、全体では減収になったという。

その一方で、2020年度第3四半期および第4四半期のテレビ事業は黒字化。四半期ベースでテレビ事業が黒字化したのは、2017年度以来、3年ぶりとなった。

「2020年度は、前年比で約2割の機種数を削減している。テレビの生産は、メキシコ工場の閉鎖に続いて、宇都宮、インド、ベトナムでも終了。これらの工場では、他の製品の生産や試作などに振り分ける。今後、テレビの生産は、マレーシア、チェコ、台湾、ブラジルに集約することになる」とした。

ライフソリューションズは、前年比21%減の1兆5073億円、営業利益は62%減の692億円となった。空気清浄機は好調だったが、住宅関連事業の非連結化に加え、上期における市況悪化の影響により、減収となった。

「空質関連事業は好調に推移するも、新型コロナによる市況の悪化などをカバーできず、減収となった。市況の悪化による減販損を、徹底した固定費削減等でカバーしたが、非連結化影響が大きく、減益になった」という。

コネクティッドソリューションズの売上高は前年比21%減の8182億円、営業損失は前年の920億円の黒字から、200億円の赤字となった。中国でのサーバー向けなどの実装機は好調だったが、航空便数の激減や航空機の大幅減産の影響を受けたアビオニクスの減販が大きかったという。

「5G関連需要により実装機は好調だったが、コロナ影響が大きいアビオニクス事業などの落ち込みにより、大きく減収となった。だが、調整後営業利益では36億円の黑字を確保した」という。

オートモーティブの売上高は前年比10%減の1兆3394億円、営業利益は前年の466億円の赤字から、109億円の黒字に転換。「当初公表値はマイナスであったが、第2四半期から黑字化し、年間でも黒字化した」という。

上期における顧客工場の一時停止による需要減などが響き、減収となったが、営業利益は、車載機器での固定費削減や円筒形車載電池の材料合理化などに加えて、車載用角形電池事業の合弁会社化に伴う利益を確保。前年ののれん減損の反動もあって黒字になったという。

「第1四半期を中心としたコロナ影響による自動車減産の影響が大きく、減収となったが、第2四半期以降は黒字化した」と振り返った。

インダストリアルソリューションズは、売上高が前年比2%減の1兆2555億円、営業利益は前年から616億円増加し、662億円となった。情報通信インフラ向けの蓄電システムやコンデンサ、産業モーターなどが伸長したが、米中貿易摩擦の影響を受けた基板材料の苦戦や、半導体事業の非連結化の影響もあり減収となった。営業利益は、固定費削減効果に加え、前年の構造改革費用の反動もあって大幅な増収になったという。

「データセンター向けや、FA向けが好調に推移し、下期からは車載向けが回復した。だが、半導体事業譲渡や米中摩擦の影響をカバーできなかった。営業利益は、コンデンサや蓄電システム、産業用モーターなどの増販益や半導体の構造改革効果等によって増益になった」という。

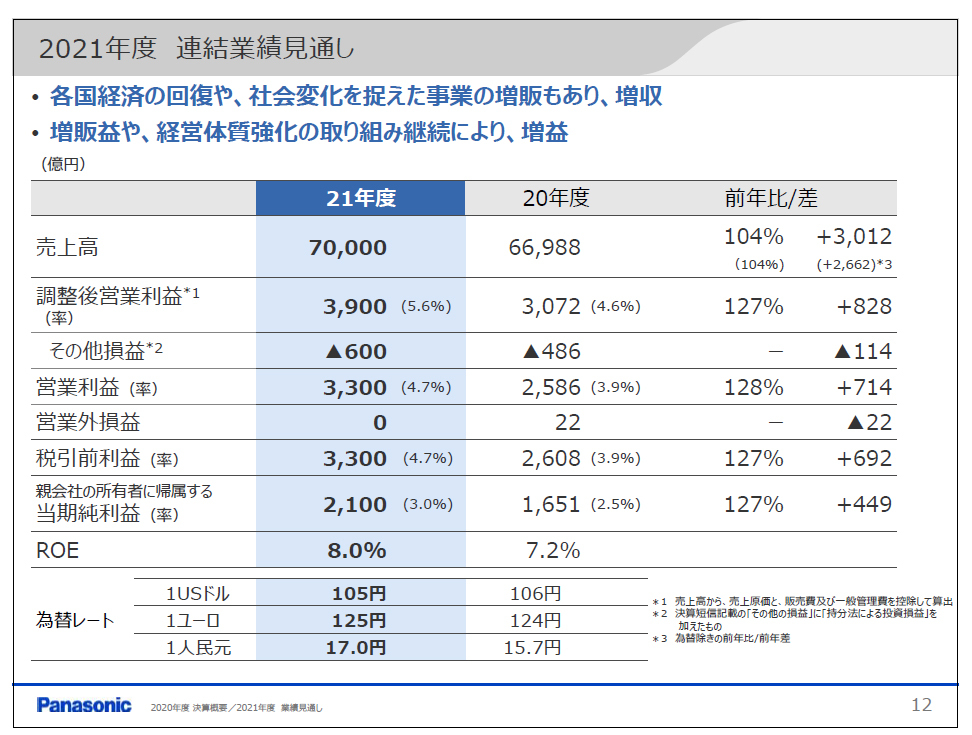

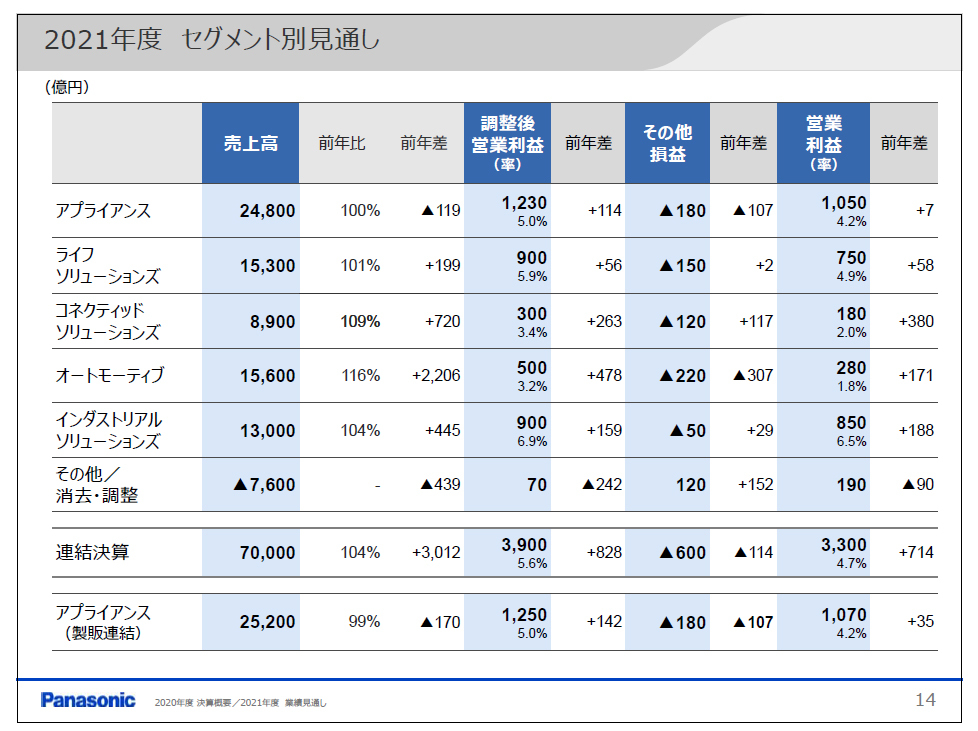

一方、2021年度(2021年4~2022年3月)連結業績見通しは、売上高は前年比4.5%増の7兆円、営業利益は27.6%増の3300億円、調整後営業利益は2703%増の3900億円、税引前利益は26.5%増の3300億円、当期純利益は27.2%増の2100億円と、増収増益を見込む。ROEは8.0%を目指す。

「各国経済の回復や、社会変化を捉えた事業の増販益に加え、経営体質強化の取り組みの継続により、全社での増収増益と、全セグメントでの増益を目指す。また、中期戦略の最終年度として、低収益体質からの脱却に向けた取り組みを着実に推進しつつ、キャピタルアロケーション方針に基づき、中長期的な事業機会への取り組みを強化する」と述べた。

セグメント別業績見通しは、アプライアンスの売上高が前年比1%減の2兆4800億円、調整後営業利益は114億円増の1230億円、営業利益は7億円増の1050億円。「空調などは伸長すると予測しているが、食品流通などの需要回復が鈍く、売上高は前年並を想定している。また、原材料高騰などの影響はあるが、空調などの増販益や、経営体質強化によって、増益を見込んでいる」とした。

ライフソリューションズは、前年比1%増の1兆5300億円、調整後営業利益は56億円増の900億円、営業利益は58億円増の750億円。「海外の配線器具や空質関連事業、ハウジング事業の伸長と、合理化によって、増収増益を見込む」という。

コネクティッドソリューションズの売上高は前年比9%増の8900億円、調整後営業利益は263億円増の300億円、営業利益は380億円増の180億円。「アビオニクスで需要減の影響は残るが、前年から需要は回復基調にあること、国内でビジネスを行っているパナソニック システムソリューションズ ジャパン(PSSJ)などが伸長することで、増収増益を見込んでいる」と述べた。

オートモーティブの売上高は前年比16%増の1兆5600億円、調整後営業利益は478億円増の500億円、営業利益は171億円増の280億円。「自動車市場の回復や、円筒形車載電池が北米および国内において、高容量新製品へと切り替えが完了し、増産体制へ移行すること、北米での新たな生産ラインを稼働することで増収を目指す。また、車載機器のさらなる経営体質強化や、円筒形車載電池の材料合理化等により増益を見込んでいる」という。

インダストリアルソリューションズは、売上高が前年比4%増の1兆3000億円、調整後営業利益は159億円増の900億円、営業利益は188億円増の850億円とした。

「車載向け部品や多層基板材料などの増販により、半導体事業譲渡による減販をカバーする。増産や開発等の先行投資があるが、固定費削減施策により、増益を計画している」という。

2021年度を最終年度としている中期戦略では、低収益体質からの脱却に向けた取り組みを実施。「中期戦略の進捗は、経営体質強化と、事業ポートフォリオ改革を着実に推進し、環境が大きく変わるなかでも、収益性は改善している」と説明。「残りの1年も、引き続き手を緩めることなく重点取り組みを進め、収益性を一層高める」と抱負を述べた。

経営体質強化では、固定費削減が大きく進捗し、2020年度には目標としている1000億円を前倒し達成し、2021年度にはさらなる利益貢献を目指すという。ここでは、構造的赤字事業への対策についての取り組みを振り返り、2020年9月に半導体事業の譲渡を完了したほか、2021年を目途に液晶パネルの生産を終了することを発表。ソーラー事業では2020年9月に米バッファロー工場からの撤退を実施し、2021年度中に太陽電池生産からも撤退すると発表。テレビ事業では2020年度の黒字化に向けて、生産拠点を再編したほか、他社との包括的な協業に向けて交渉していることを示した。

また、事業ポートフォリオ改革では、Blue Yonderの全株式の取得を決定したほか、車載電池では、高容量技術の導入を完了し、北米工場の生産能力を拡大するとともに、2021年度に生産ラインを1本増設。トヨタ自動車と車載用角形電池および街づくり合弁会社を設立したことや、セキュリティシステムの戦略的資本提携の手続きを完了にも触れた。また、欧米の照明デバイス事業会社の株式譲渡の完了や、欧州乾電池事業会社の株式譲渡、衛星通信サービスを提供するITCグローバルの売却の完了といった施策を振り返った。

さらに、車載の収益改善施策では、固定費削減や生産性向上、材料合理化などの取り組みにより、オートモーティブ事業の収益が大きく改善。同事業の調整後営業利益は、2019年度には305億円の赤字だったものが、2020年度は22億円と黒字化。2021年度は500億円に拡大する。

一方で、中長期的な成長に向けた取り組みについても言及。アプライアンスおよびライフソリューションズの「くらし領域」では、空調や空質などの需要拡大を受けて、ナノイーやジアイーノの価値訴求を強化するという。ナノイーの国内認知度は75%、ジアイーノの国内認知度は40%に達しているほか、2020年度のナノイーの生産台数は850万台、ジアイーノの販売金額は130億円となっており、2025年度には、それぞれ1500万台、500億円に引き上げる。

コネクティッドソリューションズの「現場プロセス」では、サプライチェーン領域で、コロナ禍での極端な需要変動や物流の負担増といった課題が山積している点に着目。Blue Yonderとともに、成長戦略を加速し、顧客の経営課題の解決に加えて、オペレーション力の強化やエネルギーの削減、資源の有効活用を通じて、「サスティナブルな社会の実現に貢献していく」と述べた。また、ファインプロセス領域では、情報通信関連の投資需要拡大に応えるため、実装機の増産対応を継続するとともに、新商品の展開も進めるという。

ここでは、5GやICT機器の好調な需要に応えるべく、実装機の増産対応を継続。統合溶接管理システム「iWNB」などプロセスコントロールを強化する新商品の展開を加速する。

オートモーティブの車載電池の領域では、「気候変動への対応の観点から、EV需要の拡大に応え、持続可能な世の中に貢献。北米工場の生産能力拡大、国内工場の活用拡大を進めていく」とした。

北米工場の生産能力の拡大では、2020年度に、高容量技術の導入を完了し、35GWhの生産能力に到達。2021年度には、生産ラインを1本増設し、38〜39GWhへ能力を拡張する。また、国内工場の活用を拡大し、1865セルの生産拡大に加えて、新たな4680セルの技術開発を推進し、2021年度には、4680の開発および試作設備を国内工場に導入するという。

さらに、インダストリアルソリューションズのデバイス領域では、車載CASE、情報通信インフラ、工場省人化を高成長領域とし、コンデンサ、電子材料、FAソリューションの3コア事業に集中して、将来への仕込みを行い、投資を拡充するという。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する