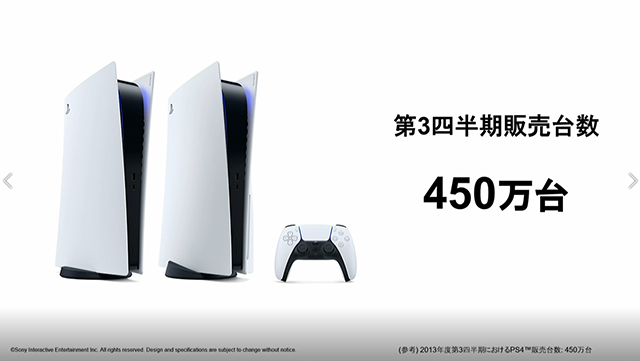

ソニーは、2021年3月期第3四半期(2020年4~12月)の連結業績を発表した。2月3日にオンラインで行われた会見では、ソニー 副社長兼CFOの十時裕樹氏が「プレイステーション5」(PS5)の状況について説明。「2020年11月の発売以来、12月末までに、累計450万台を販売した。2020年度中の販売目標である760万台以上の達成に向け、ここまで計画通りに進捗しているが、お客様からの強い需要には十分に応えられていない状況である。この事実は真摯に受け止め、PS5を待っているお客様に1台でも多く生産し、届けられるように全力で取り組んでいく」とした。

さらに、「2021年度についても、引き続き強い需要があると考えている。「PS4」では、導入2年目には1480万台の出荷実績があり、PS5では、これを上回る出荷を目指すことを考えている。だが、世界的な半導体不足の影響があり、これ以上、生産のキャパシティをあげるのが難しい。ベストを尽くして、当初予定を超える出荷を目指したい」と述べた。

「巣ごもり需要の継続と、PS5の導入効果により、ユーザーとのエンゲージメントも高いレベルを達成している。12月のプレイステーションユーザーの総ゲームプレイ時間は前年同月比約30%増と大幅に伸長。PS5ユーザーの「プレイステーションプラス」(PS Plus)への加盟率は、12月末時点で87%と極めて高い水準となっている。PS Plusコレクションなど、顧客ベースを拡大するための施策が機能している。PS5発売にあわせて歴代最多のラインアップを用意したソフトウェアの販売も好調であり、自社タイトルの『Marvel's Spider-Man: Miles Morales』は、12月末までに約410万本の実売を記録した。ユーザーエンゲージメントの強化を戦略の柱に据え、ネットワークサービスの魅力をさらに高める施策に注力する」と述べた。

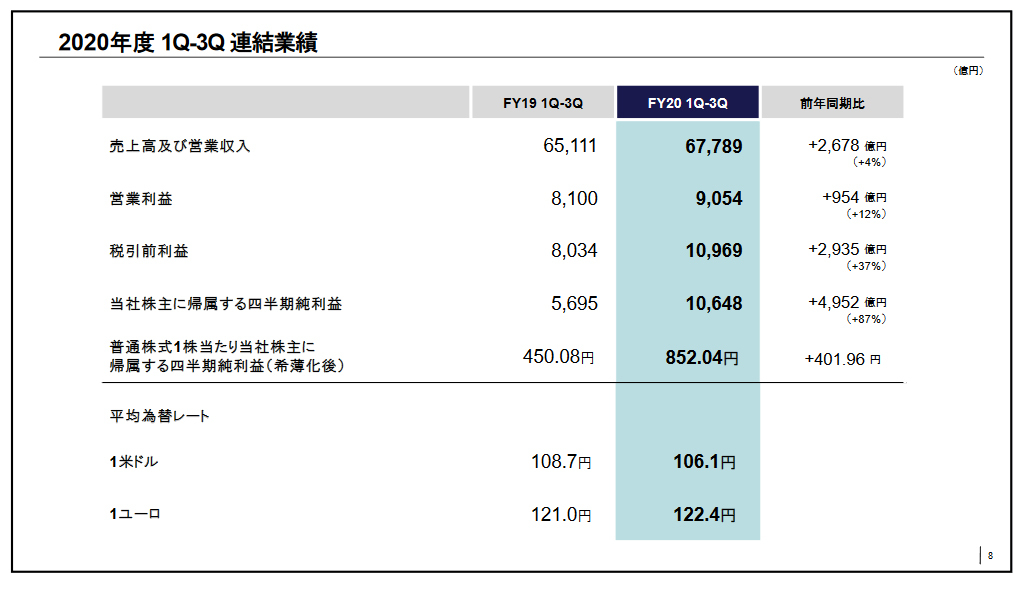

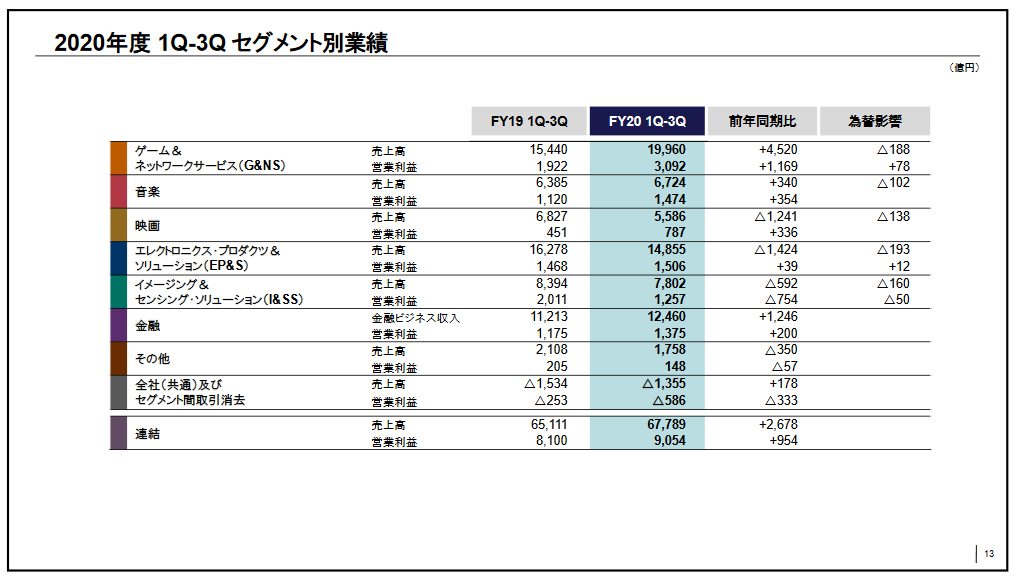

2020年度第3四半期(2020年4~12月)の売上高は前年同期比4.1%増の6兆7789億円、営業利益が11.8%増の9053億円、調整後営業利益は16.5%増の9073億円、税引前利益が36.5%増の1兆968億円、当期純利益が87.0%増の1兆647億円となった。

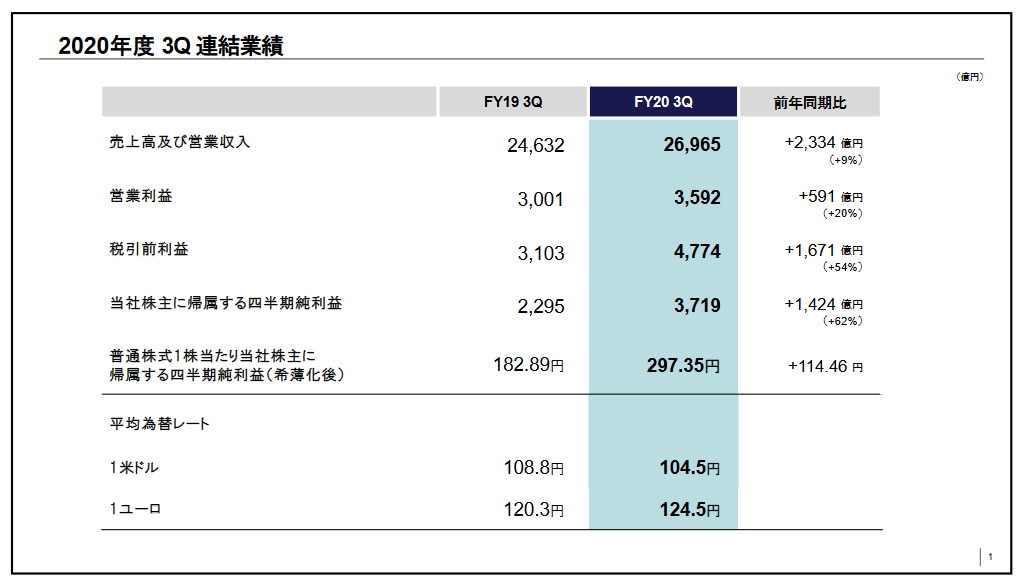

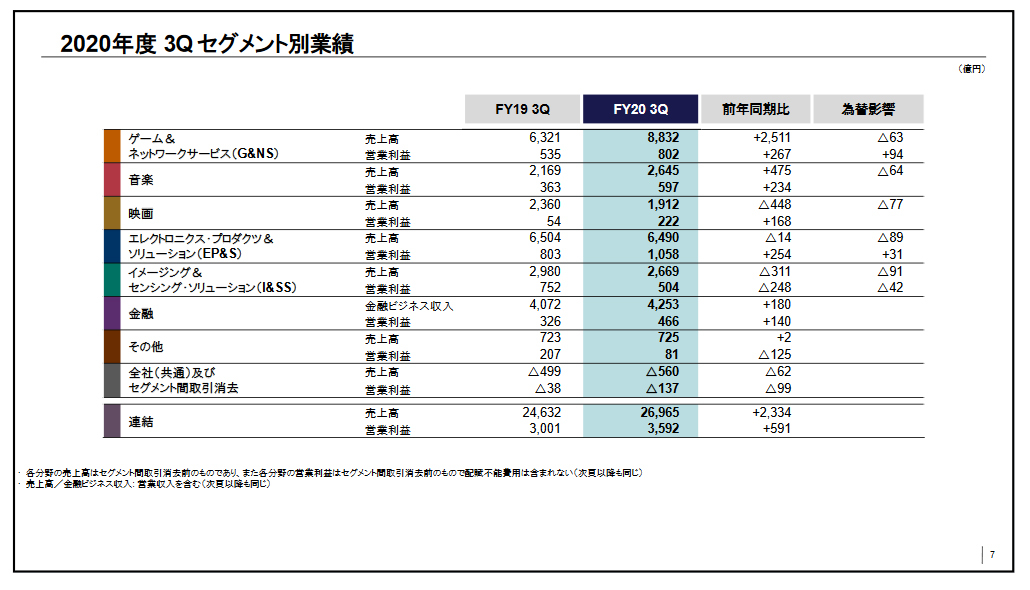

また、第3四半期(2020年10~12月)は、売上高は前年同期比9.5%増の2兆6965億円、営業利益が19.7%増の3592億円、調整後営業利益は59.1%増の3439億円、税引前利益が53.9%増の4774億円、当期純利益が62.0%増の3719億円となった。

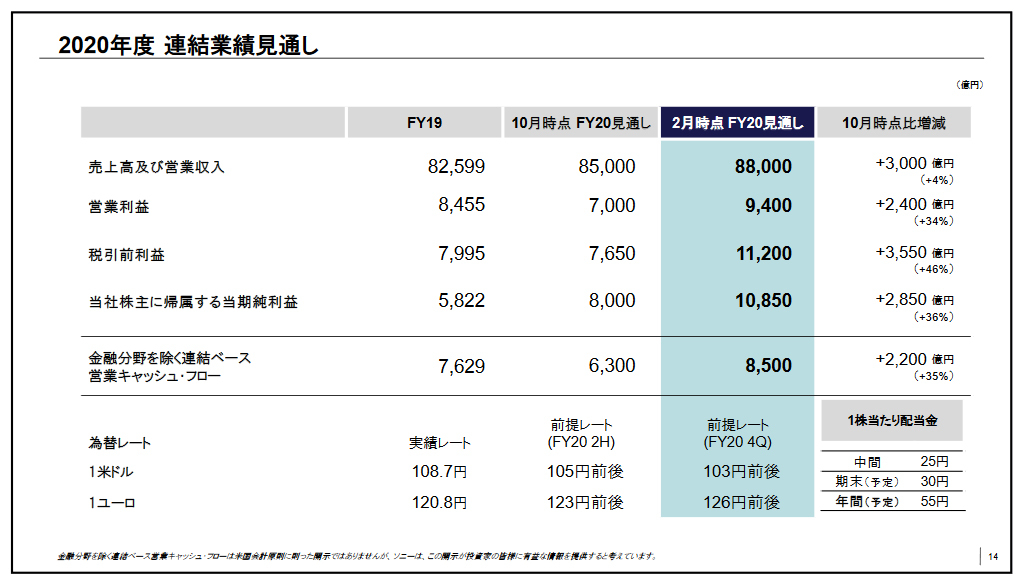

さらに、2020年度通期業績見通しを上方修正。売上高は10月公表値に比べて3000億円増となる前年比6.5%増の8兆8000億円、営業利益が2400億円増の11.2%増の9400億円、税引前当期純利益は3550億円増の40.1%増の1兆1200億円、当期純利益が2850億円増の86.4%増の1兆850億円とした。

第3四半期(10~12月)のセグメント別業績は、ゲーム&ネットワークサービス(G&NS)の売上高が、前年同期比40%増の8832億円、営業利益は267億円増の802億円となった。

「第3四半期にはPS5を発売し、大幅な増収になった。ローンチに関わる費用増やハードウェアの戦略的価格設定による損失計上はあったものの、ゲームソフトウェアやネットワークサービスの増収により大幅な増益になった」とした。

通期見通しは、10月公表値に比べて、売上高は300億円増の2兆6300億円、営業利益は400億円増の3400億円に上方修正した。「第3四半期の好調な実績を踏まえたものである。ハードウェアの世代交代期である2020年度に過去最高水準の利益を見込めているのは、ネットワークサービスの増加によって、ゲーム事業の収益構造は大きく変化している点にある。2021年度は、PS5単体では逆ザヤだが、ペリフェラルやコントローラを含めたハードウェア全体では損益に与える影響はニュートラルである。逆ザヤは小さくしていくが、いまは本体だけで事業を評価しているわけではなく、ソフトウェア、ネットワークサービスが大きくなっており、それらの収益を合算して事業を評価している」と語った。

音楽の売上高は前年同期比22%増の2645億円、営業利益は234億円増の597億円。「ストリーミングの売り上げが、前年同期比21%増と引き続き高い成長となっている。また、Doja CatやYOASOBI、NiziUなど、注力している新たなアーティストの発掘、育成の成果も出ている」とした。

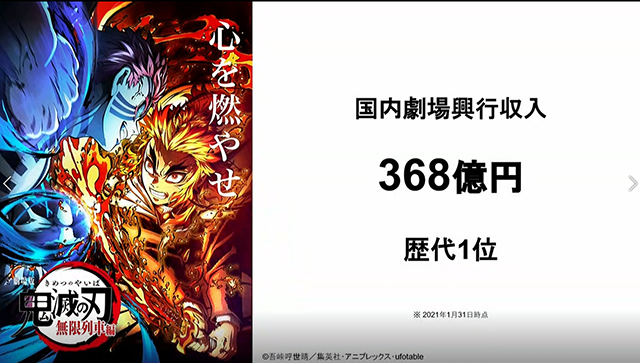

通期見通しは、10月公表値に比べて、売上高は500億円増の9000億円、営業利益は280億円増の1800億円に上方修正。ほか、「アニメ事業を含む映像メディアプラットフォームの増収が貢献。アニプレックスが制作、配給に関わる『劇場版「鬼滅の刃」無限列車編』は、1月31日までで興行収入が368億円となり、日本の映画市場歴代1位となった。このようなヒットは、優れた原作を発掘する力、制作におけるクリエイティブ力、ファン層を拡大するマーケティング力など、コンテンツIPの価値を高めるアニプレックスの総合力が結実したものと考えている。グループ所属アーティストであるLiSAが歌う主題歌も大ヒットとなり、音楽分野を横断した形で成功を収めている」とした。

映画の売上高は前年同期比19%減の1912億円、営業利益は168億円増の222億円。「劇場公開作品の大幅な減少により減収となったが、映画製作におけるマーケティング費用の大幅減により増益になった」とした。通期見通しは、10月公表値に比べて、売上高は100億円減の7500億円、営業利益は240億円増の720億円に修正した。

「世界規模で新型コロナウイルスの感染が再拡大したことに伴い、劇場閉鎖による公開延期が続いている。当社でも、『ゴーストバスターズ/アフターライフ』、『シンデレラ』、『モービウス』の公開延期を決定した。度重なる公開延期の結果、マーケティング費用が先送りとなり、利益は改善しているが、2021年度においては、2020年度に大型作品の公開がなかったことによるホームエンターテインメントやテレビ向けライセンスの減収など、マイナスの影響が見込まれる。また、テレビ番組制作では、動画配信事業者などからの高い需要を受け、2021年度にはライブラリー作品のライセンスなどによる収益の改善が期待される。メディアネットワークでは、インドや米国での広告収入の回復に加え、アニメーション事業が好調であり、映画製作による収益鈍化の一部を相殺できると見ている」とした。

さらに、12月に買収締結を結んだアニメ専門配信サービスを提供する「クランチロール(Crunchyroll)」や、1月に買収を発表したインディーズ向け音楽制作および配信プラットフォーム事業を行う「AWAL」、グローバルな音楽著作隣接権管理事業である「Kobalt Neighbouring Rights」についても触れた。

「Crunchyrollは、全世界200以上の国と地域で、9000万人の登録ユーザーと、300万人以上の有料会員を持つ。日本のアニメに対する関心は、海外で急速に高まっており、過去5年間で1.5倍の市場成長を見せている。ゲームユーザーとアニメユーザーは親和性が高い。クロスセルの機会が見込める。コンテンツとDTC(Direct to Consumer)配信を持つソニーは、アニメを注力領域と位置づけている。良質な日本のアニメコンテンツを幅広く、世界中のファンに届けていく。また、AWALの買収により、音楽の成長を牽引するインディーズ領域でのアーティスト向けサービスを拡充し、新人発掘や育成を強化することで、音楽分野の事業基盤の拡大を図る」と述べた。

エレクトロニクス・プロダクツ&ソリューション(EP&S)の売上高は前年並の6490億円、営業利益は254億円増の1058億円となった。

「ホームAV商品に対する巣ごもり需要の継続に加えて、デジタルカメラなどの需要回復も見られ、事業環境には一定の改善が見られた。テレビ事業では、パネル需給がタイトであることを踏まえ、価格維持と高付加価値モデルへの販売シフトに努め、オペレーション費用の削減とあわせて、高い収益性を確保できた。カテゴリーを横断して部品供給の制約はあったが、収益への影響は最低限に抑制できた」と振り返った。

デジタルカメラについては、「ミラーレスを中心に、年末商戦の需要は強かった。2021年度も期待したいが、市場環境の変化に柔軟性を持って対応したい。『α1』は、プロカメラマン向けの製品であり、ハイエンドユーザーからの評価をもとにしたシャワー効果に期待している」と述べた。

通期見通しは、10月公表値に比べて、売上高は200億円増の1兆8900億円、営業利益は580億円増の1250億円に上方修正した。

2021年4月から、エレクトロニクス・プロダクツ&ソリューション事業が、ソニーの称号を引き継ぐ新体制に移行するが、「事業の一体運営と収益体質の一層の強化を進めており、通期業績見通しには構造改革を含む一時的費用も織り込んでいる」という。

イメージング&センシング・ソリューション(I&SS)の売上高は前年同期比10%減の2669億円、営業利益は248億円減の504億円の減収減益。「モバイル機器向けイメージセンサーの減収が影響した。また、研究開発費や減価償却費の増加が減益につながった」と総括した。

だが、通期見通しは大幅に上方修正。10月公表値に比べて、売上高は500億円増の1兆100億円、営業利益は550億円増の1360億円に修正した。

「2020年9月に、中国の特定大手顧客(ファーウェイ)向けのモバイルイメージセンサーの出荷を停止したが、11月下旬以降、一部の出荷を再開した。これは想定していなかったものであり、通期見通しには、この出荷再開を盛り込んでいる。だが、当該顧客向けの売上げは前年度比で大幅な減少となる見込みである、長期的に見ても、元の規模に戻るとは考えていない。むしろ、さまざまな顧客に届けることを進めていき、環境変化による影響を軽減する措置を講じていきたい」とした。

なお、ファーウェイ向けの出荷再開を踏まえ、第2四半期末に計上した当該顧客向けの製品在庫、仕掛在庫に関する評価減の約175億円のうち85億円を第3四半期に戻し入れているという。

さらに、「別の大手顧客からの受注状況が、2020年10月時点の見通し前提を大幅に上回っており、その影響を通期見通しに反映した。新モデルが好調である。また、汎用センサーの販売増による市場シェアの回復、顧客基盤の拡大および分散への取り組みを進めている。2021年度に向けて事業機会の最大化と投資効率の最適化の観点から、第4四半期には既存設備の稼働率を引き上げ、一定レベルの在庫を積み増す。また、2020年度以降に、モバイルセンサー事業の収益性を回復し、再度、成長軌道に乗せるため、高付加価値の拡販に向けた商品開発、営業活動を進めていく」と述べた。

イメージセンサーのウェハー投入枚数は、第2四半期末時点では月産11万枚を想定していたが、第3四半期は11万7000枚の実績となっており、第4四半期には月産12万7000枚を予定し、フル稼働になるという。「モバイル向けだけでなく、デジタルカメラ向けの需要が強くなっているのが理由。デジカメ市場が想定よりも速く回復している」とした。

2021年4月に稼働を予定している長崎県諫早市のイメージセンサーの新たな生産棟については、「稼働時期に変更はない。だが、稼働開始後の生産キャパシティの増強規模や、増強のタイミングは、2021年度以降の設備計画のなかで見直している。フレキシビリティを高め、外部環境の変化に柔軟に対応できるように考えていきたい」とした。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

無限に広がる可能性

無限に広がる可能性

すべての業務を革新する

NPUを搭載したレノボAIパソコンの実力

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する