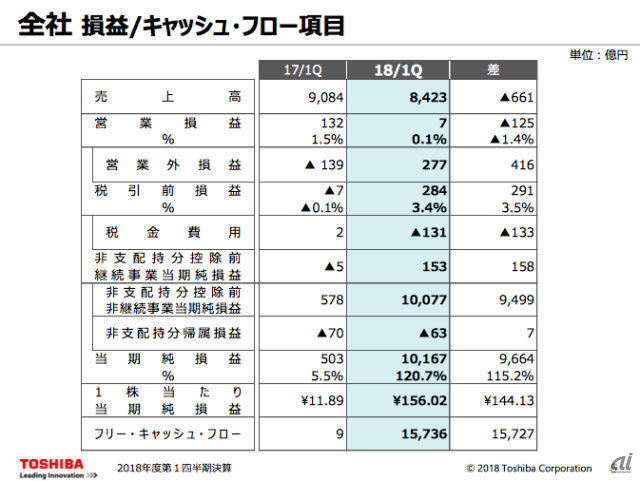

東芝は、2019年3月期第1四半期(2018年4~6月)の連結業績を発表した。売上高は前年同期比7.3%減の8427億円、営業利益は94.5%減の7億円、継続事業税引前利益は前年同期の7億円の赤字から284億円の黒字に転換。当期純利益は前年同期の503億円から大幅に改善し、1兆0167億円となった。

当期純利益の大幅な増益は、メモリ事業売却益計上の影響によるものだ。メモリ事業からの非継続事業損益(税引後)は1兆0375億円。そのうち、メモリ事業売却益が9655億円、売却前メモリ事業損益が720億円。メモリ事業売却によるキャッシュインが1兆4536億円になった。また、売却後の業績影響として、6月に東芝メモリからの持分法損益として122億円が発生したという。

東芝 代表執行役専務の平田政善氏は「インフラシステムソリューションやストレージ&デバイスソリューションは増収となったが、エネルギーシステムソリューションではランディス・ギアを連結除外とした影響が出たこと、火力事業での減収影響があった。だが、メモリ事業がはずれたことで、為替の影響は40億円減と小さなものになっている。また、営業損益ではインフラシステムソリューション、インダストリアルICTソリューションが改善したが、ストレージ&デバイスソリューションやエネルギーシステムソリューションが悪化した。賞与の削減などにより緊急対策効果の減少影響はマイナス140億円となった。だが、限界利益の悪化を固定費削減で挽回して、黒字を確保した。税引前損益は東芝病院の譲渡益や、2018年6月に完了した東芝メモリの売却により、持分法損益が影響して増益になった」と説明。「営業損益は、第1四半期の緊急対策や売却事業の影響を除くと、2億円の赤字になる」とした。

さらに、「フリーキャッシュフローは、メモリ事業売却影響を主因とし、1兆5727億円改善の1兆5736億円となった。「メモリ事業の売却影響を除いても、1000億円超のプラスになっている。第1四半期としては十分な結果になっている」などと述べた。

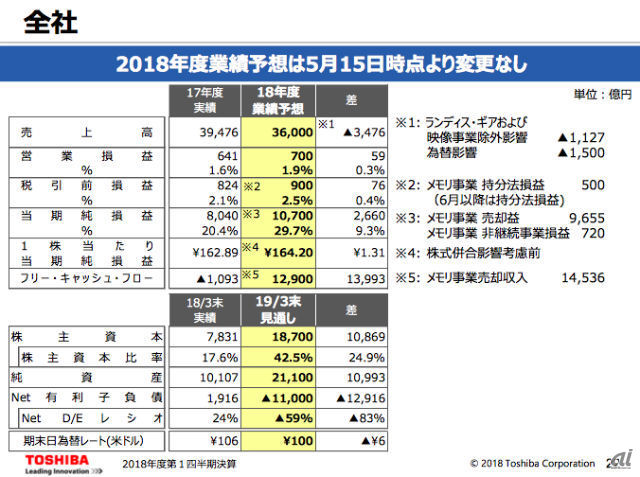

なお、メモリ事業の売却益によって株主資本も改善。株主資本は1兆8619億円、株主資本比率は37.9%に回復した。

2018年度第1四半期のセグメント別業績は、エネルギーシステムソリューションの売上高が前年同期比39%減の1325億円、営業損益は40億円悪化の43億円の赤字。原子力は再稼働関連工事の物量減によって減収。火力および水力は主に国内案件が減収になった。送変電・配電などでは、約100億円規模の売上高を持つ産業配電事業の移管と、海外関係会社の売却影響によって減収になった。また、再生エネルギー事業は増収増益になったという。なお、ランディス・ギアは2017年7月にIPOを行ったことで、連結除外となった。

「原子力が採算性の改善により23億円のプラスになったが、ランディス・ギアの非連結化で23億円減。火力、水力の減少がそのまま影響している」としたほか、「エネルギーシステムソリューション全体では受注高が前年比で約2000億円減少しているが、これは、火力、水力の受注において、過去の反省を踏まえ、採算性や顧客とのリレーションを重視した厳選した受注活動を行っている影響。粗利率は改善しており、2018年度下期以降に効果が出てくる」と述べた。

インフラシステムソリューションは、売上高が前年同期比5%増の2702億円、営業損益は17億円増の1億円。公共インフラは、社会システム事業の規模増を中心に増収。ビル・施設は、空調事業は海外で増収となったものの、素材高騰の影響で利益は横ばい。昇降機事業は海外で減収減益になったという。鉄道・産業システムはエネルギーシステムソリューションからの産業配電事業の移管により増収となった。

リテール&プリンティングソリューションは、売上高が前年同期比1%減の1170億円、営業損益は7億円増の45億円。減収要因はリテール事業の子会社の売却影響によるもの。また、海外リテール事業が増収となった。

ストレージ&デバイスソリューションは、売上高が前年同期比3%増の2177億円、営業損益は143億円減の42億円。半導体はディスクリートが産業向けに好調であるが利益は横ばい。「増産投資をしたが、生産体制が整っておらず効率の悪化が影響。年度後半には増益要因になる」という。システムLSIは、通信向けが販売減になった。「半導体の収益悪化の半分がニューフレアテクノロジーによるものであるが、下期に検収がずれ込んだことが影響している」という。

また、HDDは、モバイルを中心としたPC向けの市場が縮小するとともに、前年同期に比べて5%の価格下落が発生。調達コストの削減が未達になったという。HDD他では66億円の赤字となっているが、そのほとんどがHDDだという。

「PCが思ったほど売れていないことが影響している。部材業者と交渉を続けているほか、第3四半期以降に、採算性が高いデータセンター向けHDDの売上げが見込めるため、下期には、これが増益の要素になる」と巻き返しに期待した。

インダストリアルICTソリューションは、売上高が前年並の564億円、営業損益は20億円改善したものの15億円の赤字となった。不採算事業などの売却の影響があったものの、官公庁向けや製造業向けシステム案件などの売上げが増加。構造改革効果が利益の改善につながったとした。

その他では、売上高が前年同期比4%増の1253億円、営業損益は前年同期比横ばいの40億円の赤字。そのうち、PCの売上高は前年同期比2%減の426億円、営業損益は5億円改善したものの11億円の赤字。なお、東芝は、6月に、PC事業を含む東芝クライアントソリューションの株式80.1%をシャープに譲渡する契約を結んでおり、10月1日に完了する予定となっている。

一方、2018年度通期見通しは、5月15日の公表値を据え置き、売上高は前年比8.8%減の3兆6000億円、営業利益は9.3%増の700億円、継続事業税引前利益は9.3%増の900億円、当期純利益は1兆0700億円とした。

「官公庁などが期末に検収をあげたいという意向もあり、第4四半期に売上げ、利益が計上される傾向が強くなっている。だが、第2四半期の結果のレビューや、『Nextプラン』の策定の影響で修正の可能性があるかもしれない」とした。

同社では11月に、「東芝Nextプラン」を公表することを明らかにした。「東芝Nextプランは、今後5年間の東芝グループの会社変革の計画となり、基礎的収益力強化施策および事業別の中期戦略として策定しているところである。当初は年度内としていたが、これを早く発表したいと考えた」とした。また、「プラン策定を待たずに、経費削減、調達改善といったできるところから着手しており、下期には効果が出てくるだろう」とした。

一方で、今後の人員削減については「あらゆるもののコストを下げていくことになるが、必要に応じて人員を削減していくことになる。だが、日本サイドでは人員も減っており、残っている人たちに、より効率的に働いてもらうことを優先に考えている」とした。

さらに、7000億円をメドとした自己株式の取得による株主還元を可能な限り、早期に行う方針であり、自己株式の取得と具体的なタイミングについて引き続き検討していることを示したほか、メモリ事業売却益などを分配可能額に算入するため、9月末日を臨時決算日とする臨時決算を行うという。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する