トレジャーデータはこのほど、世の中のさまざまなデジタル変革をテーマに講演や事例セッションを展開するイベント「Treasure Data “PLAZMA” 2018 in Digital Belt」を開催。基調講演では、日本銀行 決済機構局の審議役・FinTechセンター長である河合祐子氏が登壇し、「海外の事例から考える金融デジタル・アップデート」と題して講演した。FinTechはグローバルで次世代の金融・経済にとって重要なテーマだが、河合氏はFinTechの将来をどのように捉えているのだろうか。

日本銀行においてFinTechを推進する立場として、海外におけるFinTechの動向を実際にその眼で見て体験してきたという河合氏。講演ではまず、「なぜ、FinTechが注目されるのか。ファイナンシャル・テクノロジはこれまで何十年と金融業界で行われてきたこと。それと何が違うのか」と、根本的な疑問を提起した。

その答えのひとつが、金融包摂(ファイナンシャル・インクルージョン)と呼ばれるものだ。つまり、テクノロジによって金融サービスがなかった発展途上国などに金融サービスを届けたり、財務実績がないために銀行から融資を受けられなかった新興企業が、データ化された販売実績などをもとに資金調達を実現するといったもので、河合氏はこれらを「テクノロジによって今まで金融サービスが利用できなかった人や企業に新しいサービスを提供すること」と定義した。

そして、もうひとつの答えが、新たなプレイヤーの市場参入だ。これまで、金融サービスは日本銀行のような中央銀行を含む銀行が中心となって世の中に提供してきたが、FinTechの世界では中央集権的なシステムや多くの専門人材がなくともサービスが提供される。「テクノロジによって分散型のサービスが生み出される。金融機関のような中央組織を作って専門人材を集める必要がなくなり、新規参入が容易になった」(河合氏)。

スマートフォンという高性能なコンピュータを誰もが携帯し、ネット通信環境、クラウドコンピューティング、AIなどが登場したことで、金融をめぐるテクノロジは急速に発展し、低コストで便利な金融サービスを実現できる土壌が整ったのだ。

では、FinTechは発展途上国だけで発達するものなのか。あるいは、既存の銀行ビジネスに置き換わる破壊的イノベーションになるのだろうか。河合氏は米国と中国のFinTechの現状を紹介しながら、それぞれの国におけるFinTechの位置づけを紹介した。

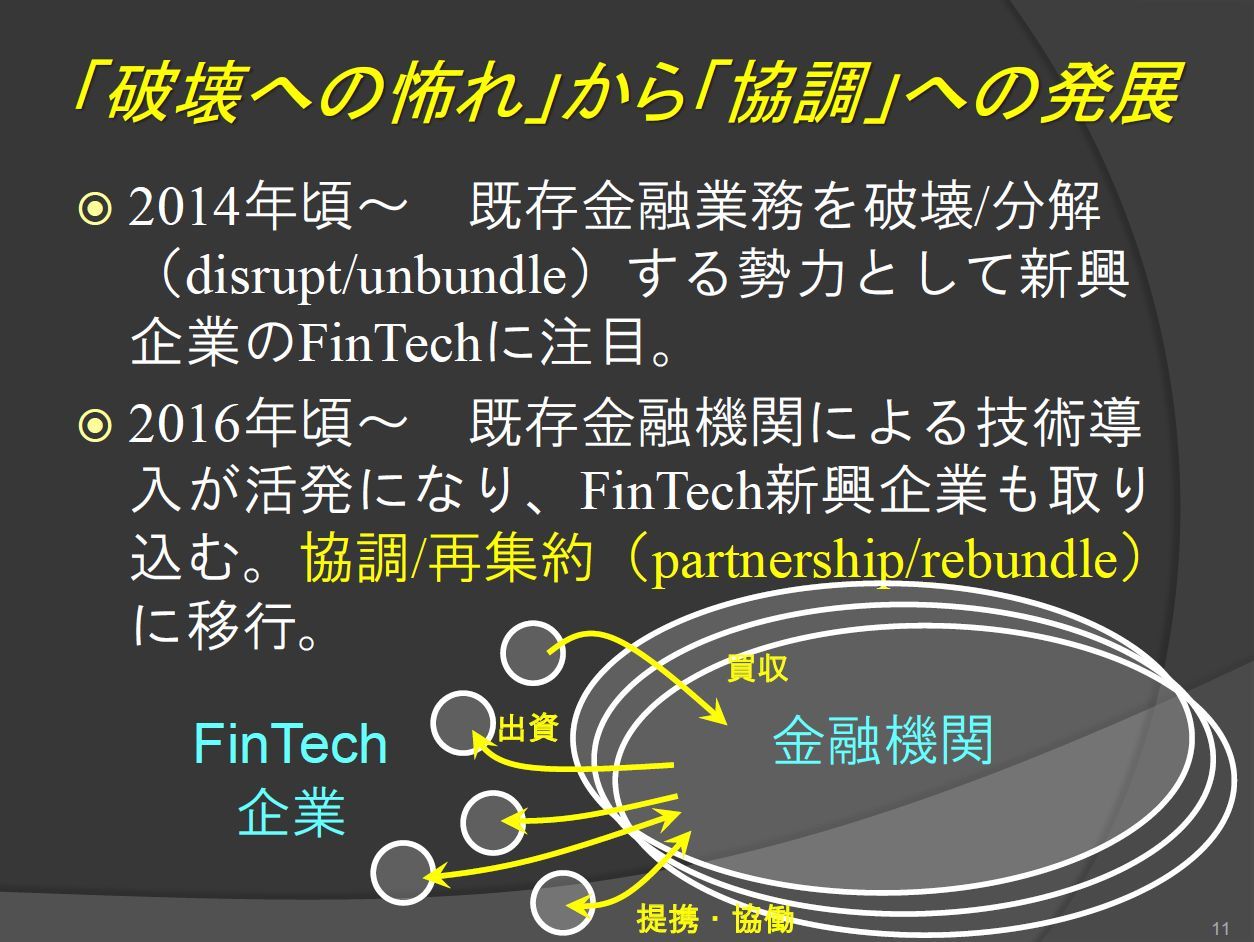

米国は世界で最も早くFinTechへの注目が高まった国で、その動きは2014年頃にさかのぼる。河合氏によると、その当時は既存の金融業界を破壊する存在として、新興企業によるFinTechに注目が集まったのだそうだ。「新聞にFinTechという言葉が出るようになった2014年頃、一緒に使われる言葉で多かったのは“disruption(破壊)”だった。私がかつて勤めた外資系銀行の経営者は、“シリコンバレーが(金融業界に)攻めてくる”と語った」と河合氏は当時を振り返る。

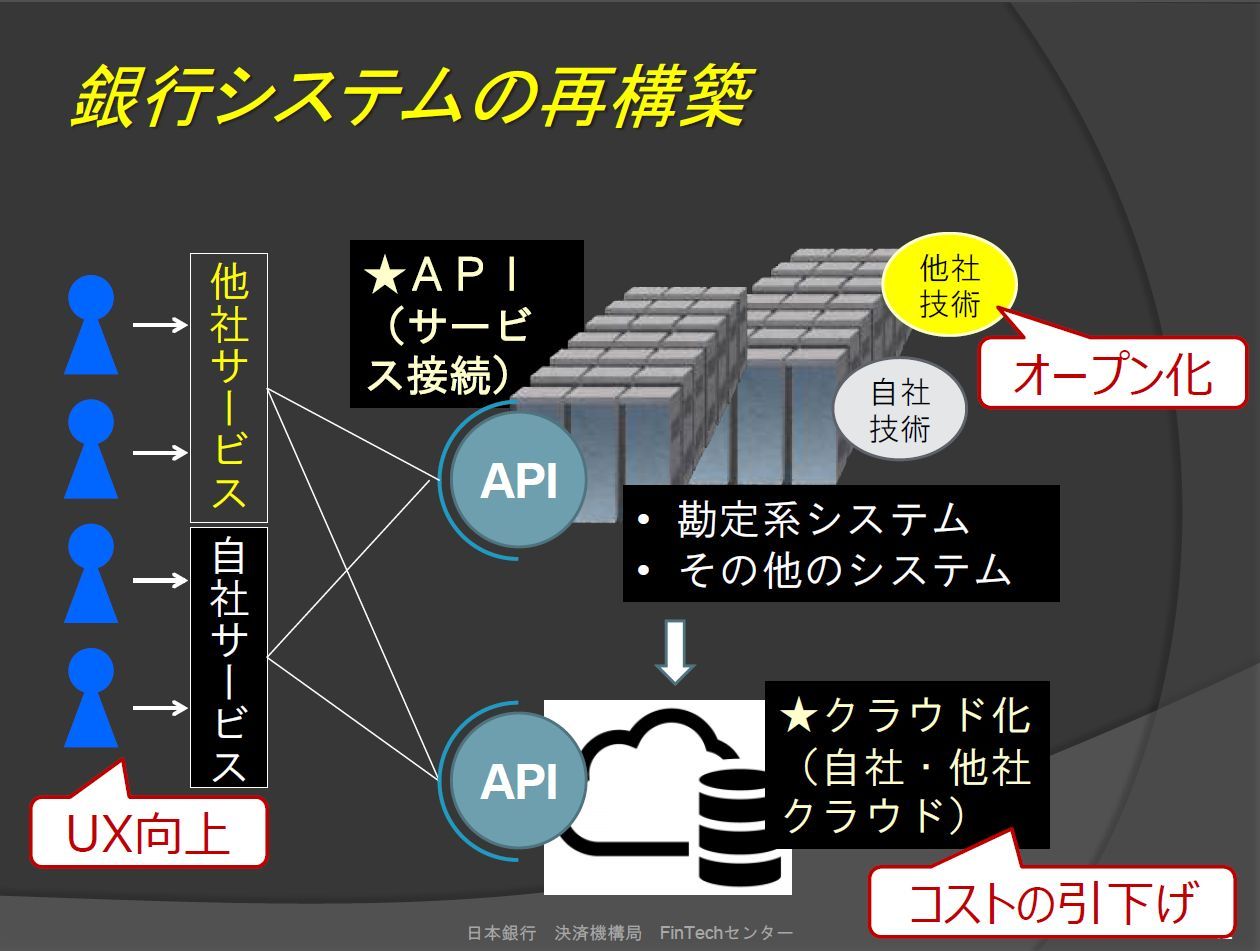

しかし、2016年頃に業界のムードは一変したという。金融機関がFinTechの技術や企業を積極的に取り込むようになり、業界が協調と再集約の動きを見せたのだそうだ。「金融機関がFinTech企業に出資や買収、業務提携などを積極的に行うのが、今の米国のFinTechの姿。これを見る限りでは、銀行業界を破壊しているということはない」と河合氏。現在では、銀行システムをどのように変えていくかということが大きなテーマとなっており、銀行はAPIを通じた外部連携によるサービス拡充や基幹システムのクラウド化が進行しているのだそうだ。「FinTechを取り込むことで、中央集権的な銀行システムそのものを変えようとしている」(河合氏)。

河合氏は、こうした米国の動きについて「従来からの大きな変化が起きているわけではない。強い銀行はさらに強くなり、銀行を中心とした金融システムは変わっていない」と評価。その背景として、FinTechの新しいサービスが次々と生まれる中で、一般消費者が銀行への依存から離れなかったという要因を挙げた。「大手企業の取引、あるいは銀行同士の取引といった大規模な金融取引の領域については変わっていく可能性はある。しかし、まだそこまでを実現するテクノロジは確立していないのが現状だ」(河合氏)。

破壊的な変化は生まれていないが、今後その可能性を秘めている状況というのが、河合氏の見方だ。そして、今後の動向を占うポイントとして、河合氏はAmazonなどの米国大手IT企業がFinTechに本格的に参入するか、大規模取引にFinTechで大きな変化が生まれたときに何が起きるのか、既存の銀行が過去の遺産から脱却できるかなどを挙げた。「旧態依然とした銀行から脱却するためのボトルネックになるのは、人材になる可能性が高い。中央集権的な組織に集めた専門人材はテクノロジを知らない。そうした人材を今後どうしていくかというのは隠れた大きなテーマになっていく」(河合氏)。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する