ソフトバンクは10月15日、米携帯電話事業者のSprint Nextelを買収することで合意したことを正式に発表した。Sprint Nextelの株式の70%を取得し、買収総額は1兆5709億円(約201億米ドル)におよぶ。

投資総額のうち約9469億円(121億米ドル)はSprintの株主に支払われ、約6240億円(80億米ドル)はSprintの財務体質の強化などに投じられる。両社は、2013年半ばに取引を最終的に完了すると見込んでいる。

ソフトバンクとSprint両社の取締役会で決議されており、幾つかの条件が提示されている。Sprint株主による株主総会における承認、競争法上の承認、連邦通信委員会による承認その他監督官庁の通常の承認、および表明、保証違反がないことなどだ。

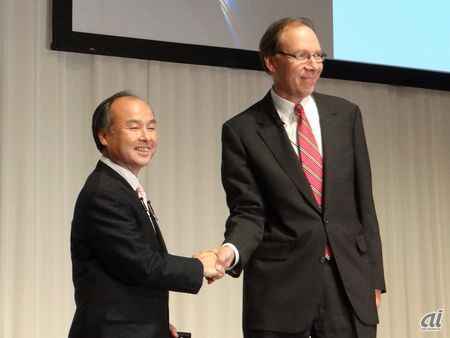

ソフトバンクグループ代表の孫正義氏によると、ソフトバンクはいったんSprintの米国持ち株会社を買収し、新Sprintを設立。ソフトバンクが新Sprintの70%の株式を、残りの30%はSprintの既存株主が保有することになる。

新Sprint設立のために発行する新株の価格は、既存株主向けにはプレミアムが付いた7.3ドル、新規の株主は5.25ドルとなっている。資金は手元資金と借り入れで調達しており、現状のソフトバンク株を用いた新株発行や転換社債などのエクイティファイナンスは行わない。「現金で実施する」としており、株式の希薄化は発生しないという。新Sprintは旧Sprintの完全親会社となり、旧Sprintを継承する形でニューヨーク証券取引所に上場し、米国における上場会社になる。

来日したSprintのDaniel R. Hesse氏は発表会の壇上で、Sprintが米国の携帯電話市場で第3位で、ポストペイドでは3300万人のユーザー、プリペイドでは1500万人おり、売上高では340億ドルであることを伝えた。「AT&Tなどの競合企業には遅れを取っているものの、通信量収入成長率で1位、ARPU成長率も1位と大きな成長をしている企業だ」と成長性を強調した。

気になるSprintのブランド力だが、第3者機関による調査で「過去最高」だという。「米国事業者の中で唯一改善している」としている。実際に、契約者も2012年6月末で5640万人と過去最高水準の状況だ。

同取引のための資金は、ソフトバンクが持つ手元資金に加え、みずほコーポレート銀行、三井住友銀行、三菱東京UFJ銀行、ドイツ銀行東京支店からの融資で賄う。「引受を合意した新規のブリッジローンにより充当する予定」としている。

また、同社の主な財務アドバイザーはThe Raine Group LLCとみずほ証券で、資金調達にかかるMLA(マンデーテッド・リード・アレンジャー)はみずほコーポレート銀行、三井住友銀行、三菱東京UFJ銀行、ドイツ銀行東京支店だとしている。

買収後のソフトバンクのユーザー数は日米合わせて9600万人となり、NTTドコモやKDDIを大きく上回ることになる。ソフトバンクのグループとしての売上高は6.3兆円になると見込む。孫社長は「日本ではなく世界で3位の企業になるのだ」と強調した。

なお、 Hesse氏はSprint買収後も、引続き同社の経営に関与していくとしている。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する