ソフトバンクがボーダフォン日本法人を買収することで英Vodafone Groupと合意した。ソフトバンクは2005年に携帯電話事業への新規参入を認められており、買収金額も決して安い額ではない。それでもボーダフォンの買収を決めた理由はどこにあるのだろうか。

一番の目的は、設備投資や顧客獲得にかかる「時間を買った」とソフトバンク代表取締役社長の孫正義氏は話す。新規参入事業者として独自に事業を始める当初の計画では、事業開始時期は2007年4月となっていた。これでは2006年11月より始まる予定の番号ポータビリティ(電話番号を変えずに契約する通信事業者を変えられる制度)に間に合わず、顧客を獲得する大きなチャンスを逃してしまう。

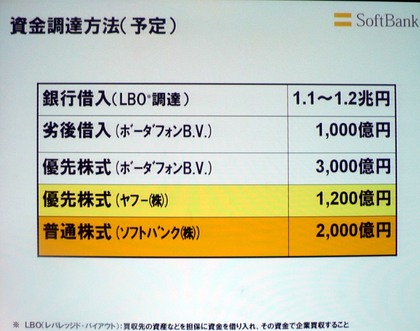

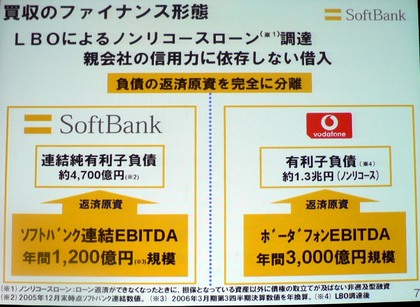

ただし、設備投資の金額を考えても、今回の買収はソフトバンクにとってメリットが大きい。買収総額のうち、1200億円はヤフーが出資しており、さらにLBO(レバレッジドバイアウト)によるノンリコースローン(ローン返済ができなくなったときに、担保となっている資産以外に債権の取り立てが及ばない融資)で1兆1000億円〜1兆2000億円を調達する。このほか、ボーダフォンを買収するソフトバンクの全額出資子会社にVodafone Groupが3000億円相当の優先株式新株予約権と、1000億円相当の劣後債を投資するため、ソフトバンク本体の実質的な負担は2000億円となる。ボーダフォンは人口カバー率99%以上のネットワークを持っており、「自社で設備を建設するよりも安い」(孫氏)という結果になるのだ。

さらに、顧客基盤をすでに持っている事業者を買収することで、端末の調達が容易になるというメリットもある。ソフトバンクは新規参入事業者として複数の端末メーカーと話し合いを続けていたが、「契約者の少ない事業者に端末を供給してくれるメーカーは少ない」(孫氏)のが現状だった。メーカーとしては、ある程度の数の端末を製造しないと利益が出ないからだ。

ボーダフォンの買収によって国内に約1500万人の加入者を持てるため、ソフトバンクは端末メーカーの協力を得やすくなる。さらにVodafone Groupの持つ端末メーカーとのコネクションを生かせば、より安い端末の調達も可能となる。

このほか、携帯電話事業に関するノウハウや技術を持つ人材を獲得できることもメリットの1つといえる。

そして、孫氏が狙う最大の買収効果が、Vodafone Groupとの提携だ。両社はモバイルコンテンツの配信を手がける新会社を合弁で設立することについて、協議を始めている。この合弁会社はソフトバンクグループと全世界のVodafoneグループ企業に対して、モバイルコンテンツを提供することになるという。

つまり、ソフトバンクは今回の買収を通じて、全世界のVodafone Groupのネットワークにコンテンツを配信する足がかりを得たことになる。傘下に動画配信サービス会社のTVバンクや多くのオンラインゲーム会社を持つソフトバンクにとって、これらのコンテンツの世界展開は、新しい大きな収益源となりそうだ。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する