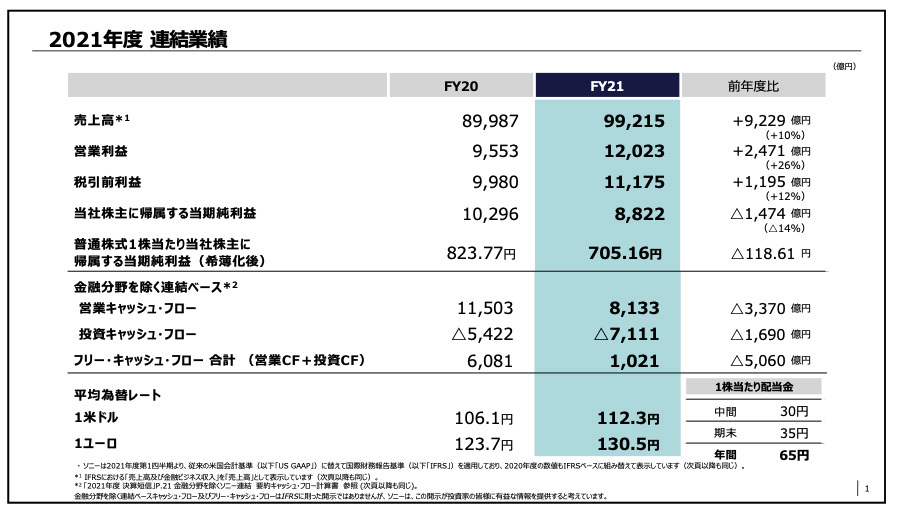

ソニーグループが発表した2022年3月期(2021年4月~2022年3月)の連結業績は、売上高および金融ビジネス収入は、前年比10.3%増の9兆9215億円、営業利益は25.9%増の1兆2023億円、調整後営業利益は18.4%増の1兆1386億円、税引前利益が12.0%増の1兆1175億円、当期純利益が14.3%減の8821億円となった。売上高および営業利益は、過去最高を更新した。

また「PlayStation 5」の状況についても説明。ソニーグループ 副社長兼CFOの十時裕樹氏は、「2021年度は1150万台を出荷した。2022年度は、部品の調達目途が立っている1800万台を販売目標とする。需要はもう少し高いレベルにあると考えている。在庫水準も低く、まだ若干足りない状態だと考えている。部品の調達については諦めずに追求したい。ただ、中国の状況が悪化し、ロックダウンが拡大するようなことがあれば、生産に影響を及ぼす可能性がある。予見した上で必要な対処をしたい」と述べた。2022年度は「PS4」を超える水準として、年間2260万台を目指していたが、部品の供給の制約によって、生産量に大きく影響することになる。

2021年度は、第1四半期に230万台、第2四半期に330万台、第3四半期には390万台を生産したが、第4四半期は200万台に留まっている。

さらに「PlayStation Plus」は、2022年6月からリニューアルを行い、段階的に新たなサービスを提供していく考えを示し、「使い勝手が良くなった、クオリティがあがったと言われるようにしていきたい。会員数が安定的に増えていくことを期待している」と述べた。

PlayStation Plusの会員数は2021年度末時点で4740万人に達し、月間アクティブユーザー数は1億600万人となっている。「総プレイ時間は、前年同期比では減少しているが、2020年1~2月に比較すると8%増加している。また、会員数も2020年3月末に比べて約590万人増加している。巣ごもり需要が落ち着いたいまでも、高いエンゲージメントを継続できている。PlayStation Plusについては、中期的な懸念点はない」とした。

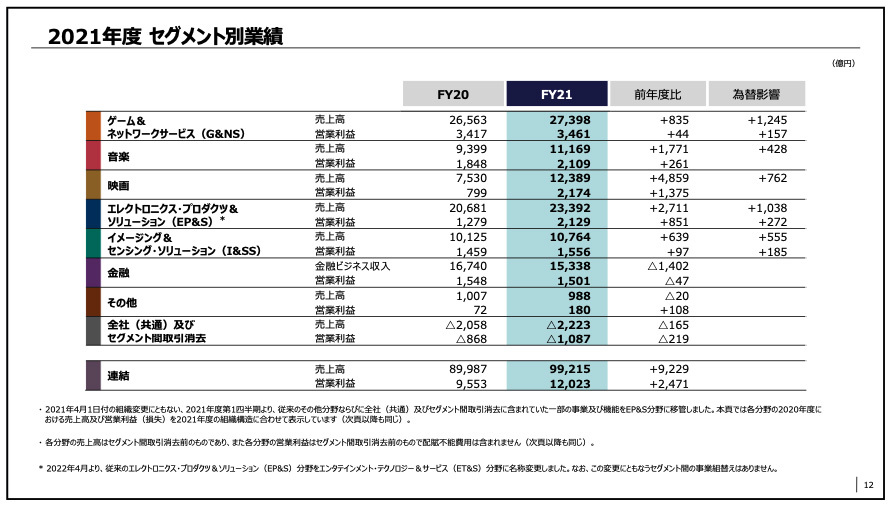

2021年度のセグメント別業績は、ゲーム&ネットワークサービス(G&NS)分野の売上高が、前年比3.1%増の2兆7398億円、営業利益は44億円増の3461億円となった。「自社制作ソフト以外の販売減の影響があったが、PS5の収益性の改善などがあった」という。

音楽分野の売上高は前年比18.8%増の1兆1169億円、営業利益は261億円増の2109億円。「映像メディアプラットフォームの減収があったものの、ストリーミング売上げの増加により、大幅な増収になった。第4四半期のストリーミング売上げは、音楽制作で前年同期比32%増、音楽出版で36%増と伸長した。また、営業利益の約2割を映像メディアプラットフォームが占めた」という。

さらに、「アーティストの発掘や育成の強化、レパートリーの拡充、レーベル買収を進めており、ヒットを継続して創出する力が着実に向上している。2021年度は、Spotifyの週次グローバル楽曲ランキングの上位100曲に、平均36曲が入っている。TikTokやMetaなどのデジタルパートナーとの新たなビジネス機会も着実に増えており、これも収益基盤の拡大につながっている」とした。

映画分野の売上高は前年比64.5%増の1兆2389億円、営業利益は1375億円増の2174億円。「米国における劇場興行収入が、コロナ前の5割程度にまで回復。事業環境が徐々に正常化しつつある。『Spider-Man: No Way Home』の歴史的大ヒットや、人気テレビ番組である『Seinfeld』シリーズの大型ライセンス収入があった。また、GNS Gamesの事業譲渡による702億円の利益計上もあった」という。

エレクトロニクス・プロダクツ&ソリューション(EP&S)分野の売上高は前年比13.1%増の2兆3392億円、営業利益は851億円増の2129億円となった。「製品ミックスが改善したテレビおよびデジタルカメラの増収が貢献。コロナ禍による生産、物流の混乱や、半導体を中心とした部材不足など、供給側でさまざまな制約を受けたが、きめ細かいサプライチェーンマネジメントなどで克服し9%を超える営業利益率を実現した」と述べた。テレビの年間販売台数は850万台となった。2020年度実績は930万台だった。

イメージング&センシング・ソリューション(I&SS)の売上高は前年比6.3%増の1兆764億円、営業利益は97億円増の1556億円。「為替影響や、デジタルカメラおよび産業機器向けセンサーの増収が貢献した」とする一方、「目標に掲げていた顧客基盤の拡大、多様化、数量シェアの回復には一定の成果をあげることができた。だが、中国スマホ市場の停滞などにより厳しい事業環境になった」と総括した。

イメージセンサーの2021年度末時点のマスター工程の月産能力は、施設メンテナンスの影響などにより、月間12万2000枚だったが、2022年度第1四半期では、当初計画の13万枚に増加。ウェハー投入枚数は2021年度末には12万1000枚。「1月および3月の地震の影響を除けばフル稼働となっている。2022年度第1四半期は12万6000枚となり、今後、フル稼働を見込んでいる」という。

金融分野の金融ビジネス収入は前年比8.4%減の1兆5338億円、営業利益は47億円減の1501億円となった。「ソニー生命の新契約高は、法人向けビジネスが牽引し、前年比30%増になっている」という。

なお、ソニーグループ全体の業績に対するウクライナ・ロシア情勢の影響については、「ウクライナおよびロシアでの事業規模は2021年度実績で連結売上高の0.7%程度であり、これらの地域に限れば業績への影響は限定的である。だが、今後の世界経済への影響を注視している」と述べた。

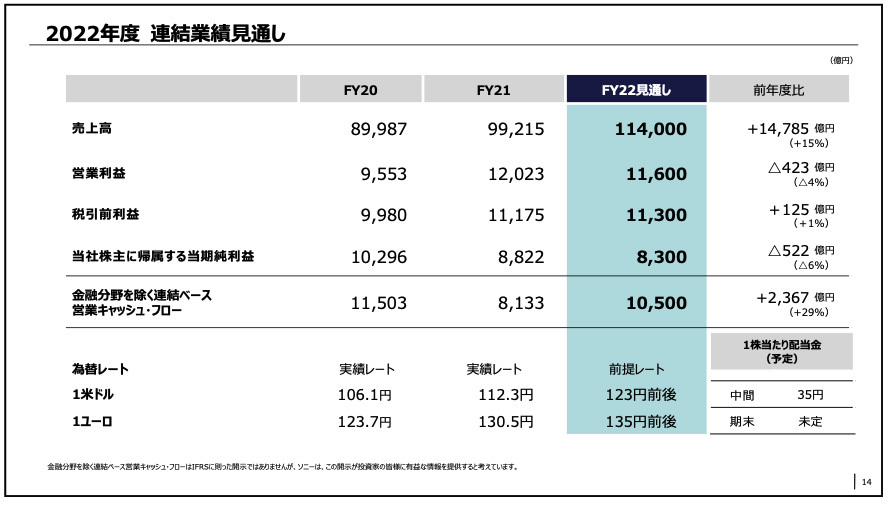

一方、2022年度通期業績見通しは、売上高および金融ビジネス収入は、前年比14.9%増の11兆4000億円、営業利益は3.5%減の1兆1600億円、税引前利益が1.1%増の1兆1300億円、当期純利益が5.9%減の8300億円とした。

「2022年度は、対処すべきリスクや課題が多く、厳しい外部環境になると想定している。CFOとして最大級の警戒感を持って経営にあたる。一方で、環境の変化に迅速に対応しながらも、長期的な成長に向けた取り組みを継続していく」と述べ、「為替は1ドル123円、1ユーロ135円で想定。1円円安になった際の営業利益に対する為替感応度はドルではプラス10億円、ユーロではプラス70億円と試算している。業績見通しは、IMFによる世界経済成長率見通しなどを参考に、ウクライナ・ロシア情勢の直接的な影響、コロナ影響などのリスクを反映している」などと述べた。

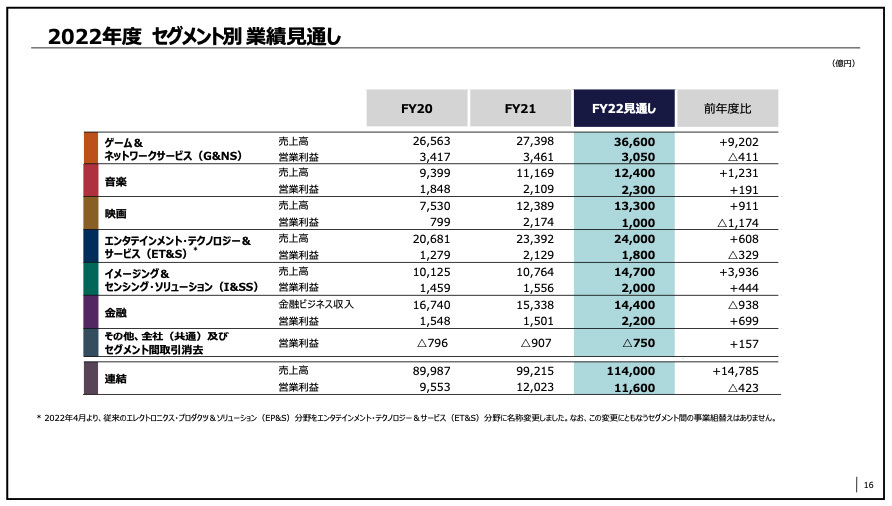

セグメント別業績見通しは、ゲーム&ネットワークサービス(G&NS)分野の売上高が前年比33.6%増の3兆6600億円、営業利益は411億円減の3050億円。「G&NSのすべてのカテゴリーで増収を見込んでおり、G&NS全体では大幅な増収となる。減益見通しは、Bungie, Inc.をはじめとして、2022年度に買収完了を想定している費⽤で約440億円を計上しているのが理由。これを除くとほぼ前年並みになる」とした。また、「自社制作ソフトの強化に向けて、既存スタジオにおける開発費を約400億円増加させる。今後も自社制作ソフトウェアの強化と、マルチプラットフォームへの展開により、ゲーム事業の成長をドライブしていく」とした。

コンテンツ開発強化に向けて、開発費は年平均成長率で約17%増加させており、自社制作ソフトウェアおよびマルチプラットフォーム向け売上高は年平均成長率が19%になっているという。

また、2022年3月には、カナダのゲーム開発スタジオであるHaven Entertainment Studiosの買収を発表。「Havenは大ヒットゲームの『アサシンクリード』シリーズを生み出したジェイド・レイモンド氏が中心となって設立したスタジオであり、ゲーム開発の聖地ともいわれるカナダのモントリオールで多くの優れた人材を集めて、新たなゲームタイトルの開発を進めている」と述べた。

音楽分野の売上高は前年比11.0%増の1兆2400億円、営業利益は191億円増の2300億円。映画分野の売上高は前年比7.3%増の1兆3300億円、営業利益は1174億円減の1000億円。「映画分野は前年度の大ヒット作の剥落があるものの、為替の影響やメディアネットワークでの増収が貢献すると見込んでいる。営業利益率見通しは7.5%となり、前年度に比べて公開作品が少ないことによる費用減や、動画配信事業者へライセンスによる収益の前倒し影響がある。だが、コロナ前よりも収益性は改善している。動画配信サービスを中心としたコンテンツ需要の拡大を機会と捉え、コンテンツIP強化への取り組みを促進。Sony Pictures Universe of Marvel Charactersでは、Venom、Morbiusに続くスパイダーマンキャラクターのスピンオフ作品として『Kraven the Hunter』の制作が進んでいる。また、ゲームIPの展開については、『Uncharted』の成功に続き、『Ghost of Tsushima』や『The Last of Us』の映像化が進行中である。テレビ番組制作では、バラエティやドキメュメンタリー制作に定評があるINDUSTRIAL MEDIAや、英国有数のドラマ制作スタジオのBAD WOLFの買収などの戦略投資も進めている」とした。

名称変更したエンタテインメント・テクノロジー&サービス(ET&S)分野の売上高は前年比2.6%増の2兆4000億円、営業利益は329億円減の1800億円。「テレビの販売台数減はあるが、為替の影響により増収を見込んでいる。減益の見通しには、中国におけるコロナ感染拡大によって想定される供給影響として約300億円を見込んでいる。今後も断続的な感染拡大により、上海および近郊における工場の稼働や部品調達に制約を受ける可能性があり、正常化には3カ月を要すると想定している。さらに、ウクライナ・ロシア情勢や、急速なインフレによる世界経済の減速など、需要環境は近年にない厳しさが想定される。市場変化に機敏に対応することに加えて、オペレーションのDX化や効率化により、環境変化への耐性を高め、収益性の維持、改善に努める」とした。

なお、名称変更の理由については、「ソニーは、映像、音響、通信などの技術を用いたエンターテインメント体験を通じて、お客様に感動を届けてきた。今後も新たな映像、音響体験を実現するテクノロジーを提供するほか、バーチャルプロダクションやスポーツエンターテインメントなどの新たなサービスを提供し、クリエイターとともに未来のエンターテインメントを創造していく。このような事業の方向性をより明確にすることを目的にセグメント名称を変更した」と説明した。

イメージング&センシング・ソリューション(I&SS)の売上高は前年比36.6%増の1兆4700億円、営業利益は444億円増の2000億円を見込む。「2022年度以降に発売されるハイエンドスマートフォンを中心に、各社がイメージセンターの大型化や高画質、高付加価値化に再び注力する傾向が顕著になっている。モバイルセンサー市場の成長が再度加速することを期待している。ミッドレンジでも画質を追求する動きが出てきており、さらにシェアを拡大できる余地がある」とした。

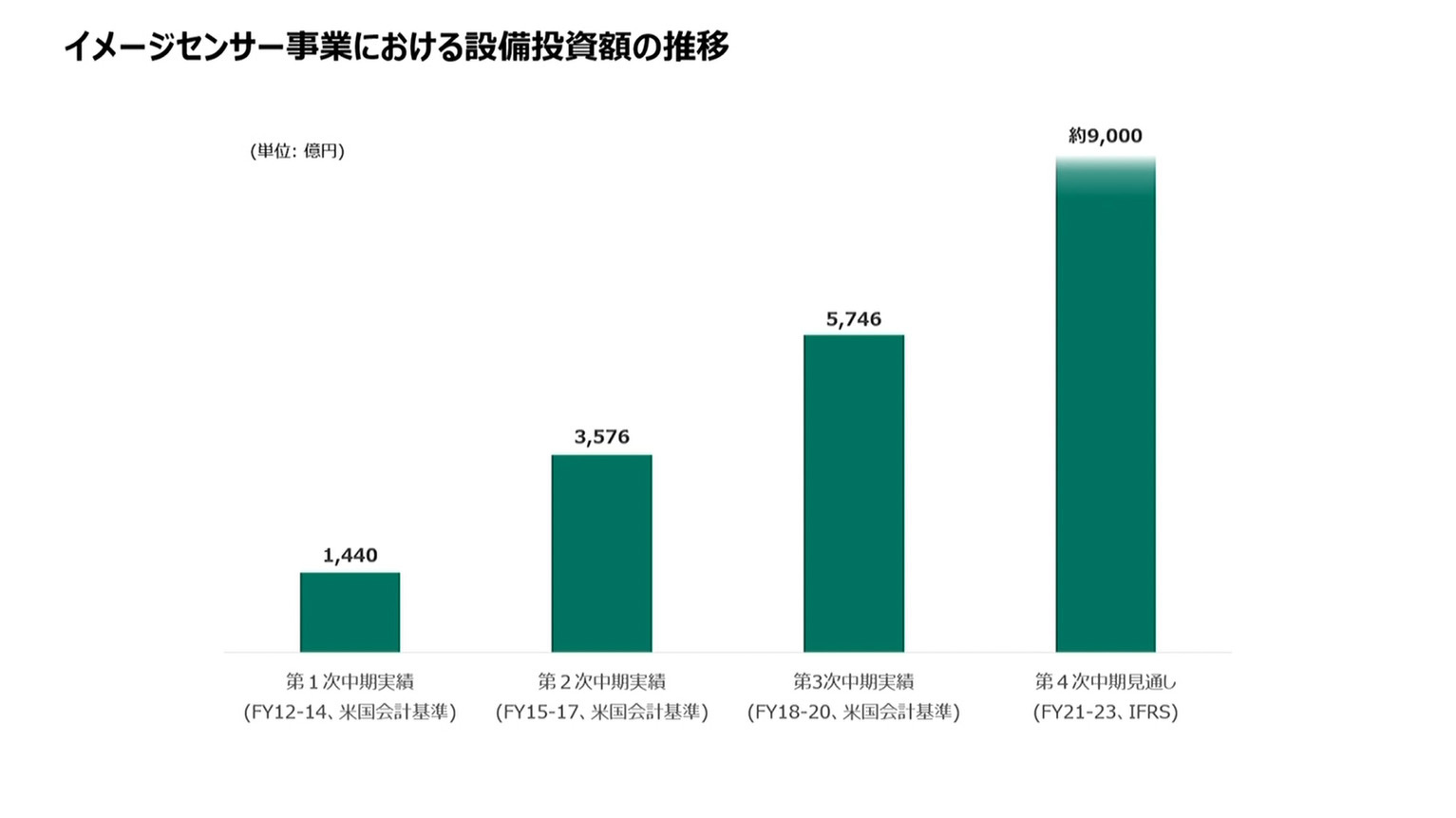

さらに、「デジタルカメラや産業機器向けセンサーの安定した市場成長や、車載向けセンサー市場の大幅な伸長を踏まえて、第4次中期経営計画期間における売上成長率見通しを年平均20%に上方修正する。より旺盛となる需要に対応し、成長機会を確実に捉えるため、設備投資も約7000億円から、約9000億円に増額する。設備投資の増加や技術競争力の維持、拡大のために研究開発費の増加により、収益性改善の時間軸は当初の想定よりも若干後ろ倒しになるが、中期的な利益成長を見込んでいる」とした。

金融分野の金融ビジネス収入は前年比6.1%減の1兆4400億円、営業利益は699億円増の2200億円を見込んでいる。

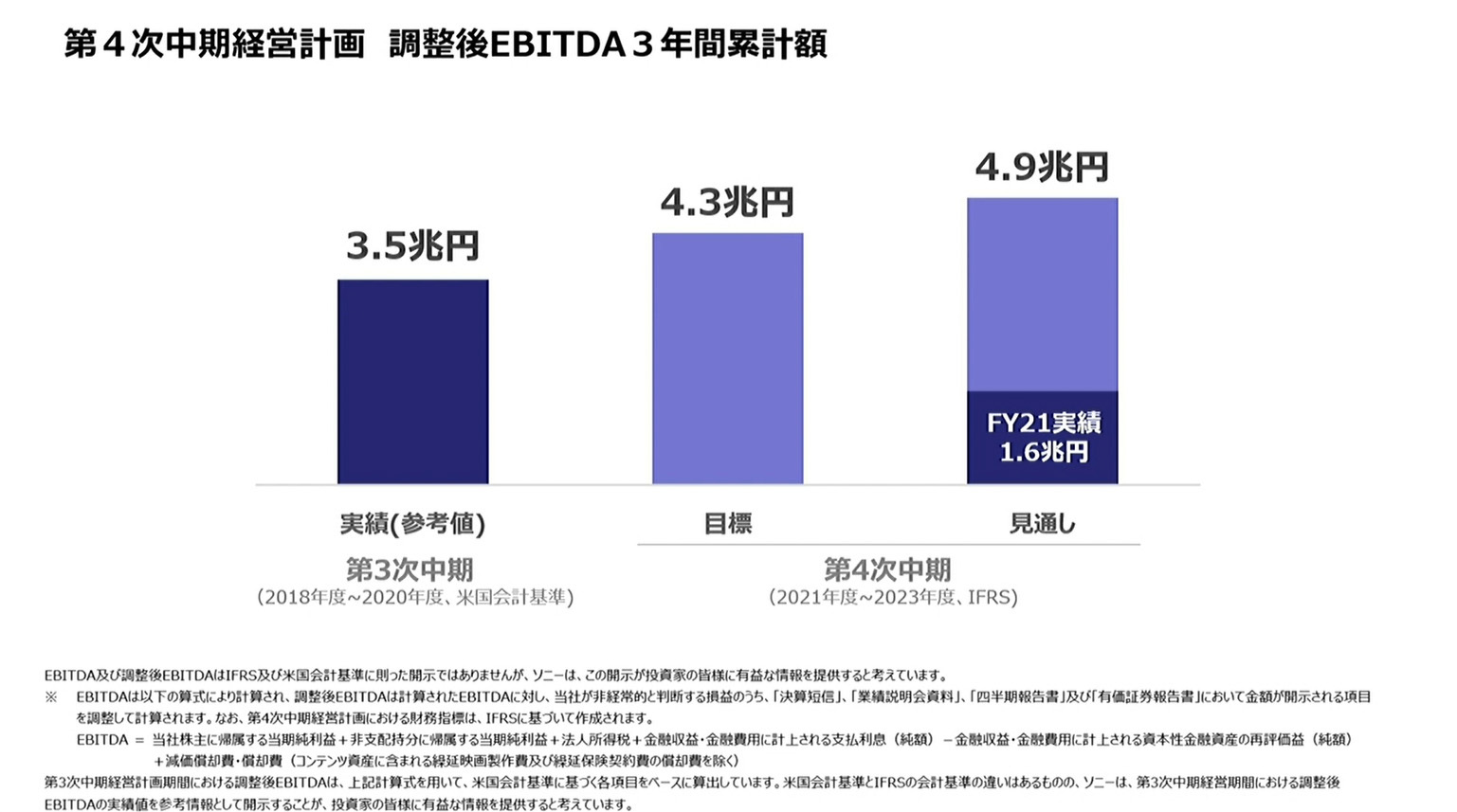

なお、2023年度を最終年度とする第4次中期経営計画の進捗状況については、「ソニーの進化をテーマに、成長市場での投資や事業拡大、事業間連携を通じて、より速く、高い成長ができる企業を目指している。重点投資領域であるG&NS、音楽、映画、I&SSが成長を牽引しており、ソニーグループ全体の売上高は当初計画に比べて、より高い成長カーブの上にある。営業利益についても、年間1兆円を超える水準を見込んでいる」とし、「3年間累計での調整後EBITDAは、4兆3000億円の目標に対して、14%増となる4兆9000億円を見込む」と上方修正した。

また、2兆円の戦略投資の実行については、実行済みおよび意思決定済み案件の合計が1兆600億円となっており、「中期的な成長に向けた投資の実行は着実に進んでいる」と述べた。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する