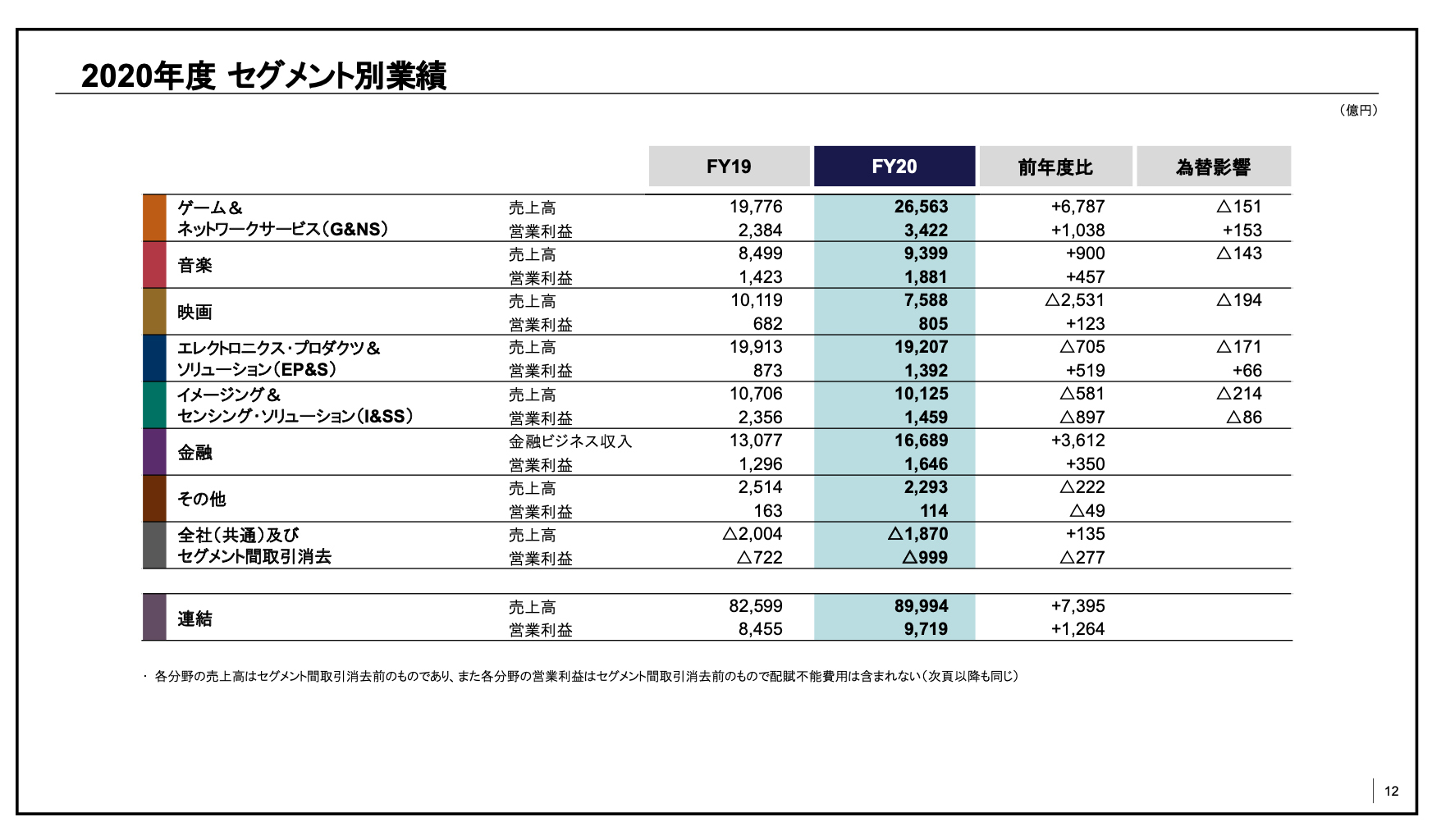

ソニーは、2020年度(2020年4月~2021年3月)の連結業績を発表した。売上高は前年比9.0%増の8兆9993億円、営業利益は15.0%増の9718億円、調整後営業利益は20.4%増の9799億円、税引前利益が49.1%増の1兆1923億円、当期純利益が101.3%増の1兆1717億円となった。

ソニー 副社長兼CFOの十時裕樹氏は、「売上高、営業利益ともに過去最高を記録した。最終利益の1兆円達成は、10年単位での積み重ねによって実現したものである。また、金融分野を除く、連結ベースの営業キャッシュフローは、2020年度で1兆1222億円。3年間累計では第3次中期経営計画の目標を大幅に超過した」と総括した。

また、第4四半期(2021年1~3月)は、売上高は前年同期比26.9%増の2兆2204億円、営業利益が87.8%増の665億円、調整後営業利益は105.4%増の727億円、税引前利益は前年同期の40億円の赤字から955億円、当期純利益は8.5倍の1070億円となった。

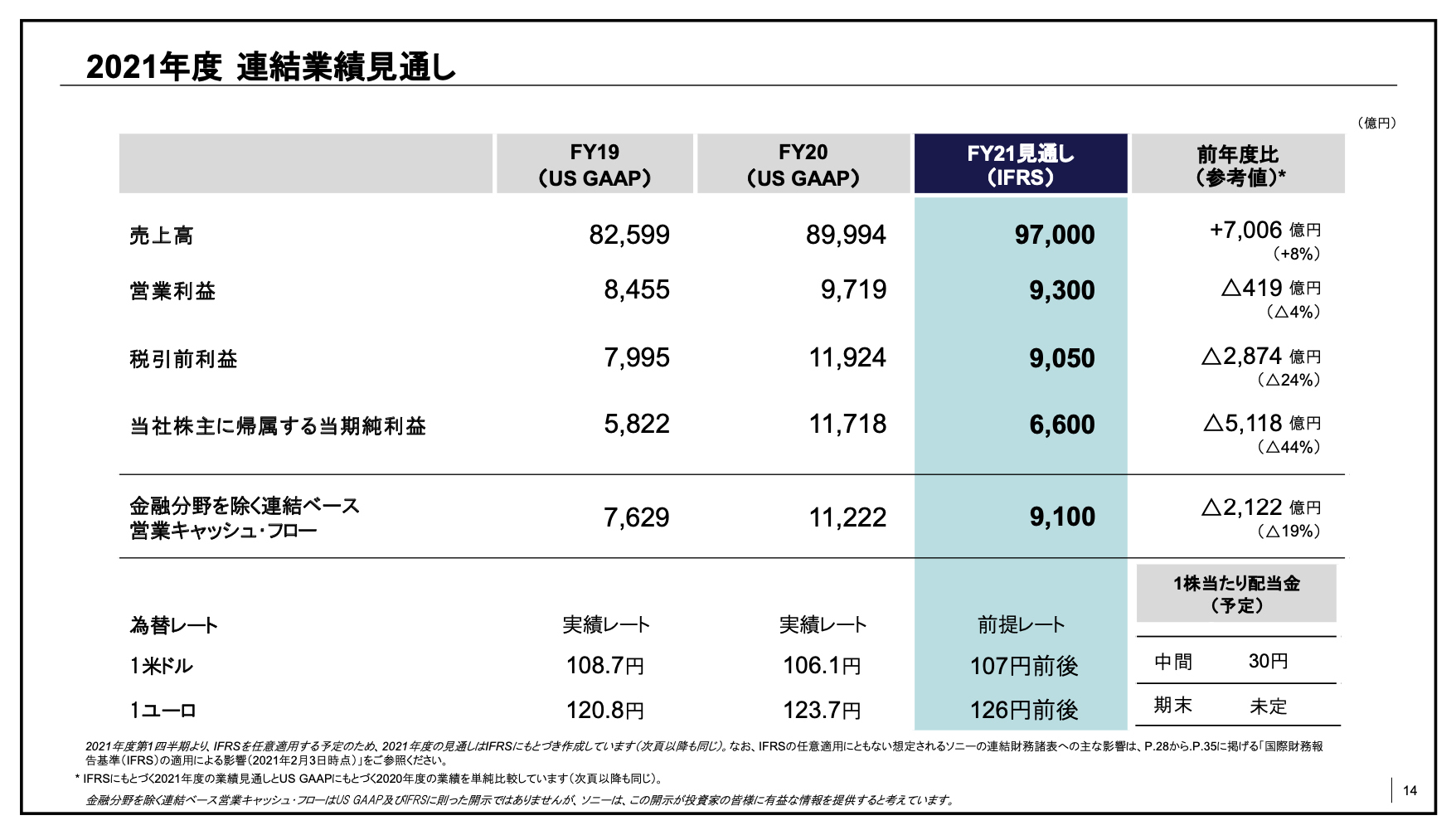

一方、2021年度通期業績見通しは、売上高が9兆7000億円、営業利益が9300億円、税引前当期純利益は9050億円、当期純利益が6600億円とした。

なお、ソニーでは、2021年度第1四半期から、国際財務報告基準(IFRS)を適用しており、今回の通期業績見通しはIFRSで発表している。

セグメント別業績は、ゲーム&ネットワークサービス(G&NS)の2020年度の売上高が、前年比34%増の2兆6563億円、営業利益は1038億円増の3422億円となった。

「『プレイステーション5』の発売にあたり、販売費や一般管理費が増加したものの、ゲームソフトウェアやネットワークサービスの増収があり、この分野では過去最高益を達成した。ネットワークサービス化したことは、従来のプラットフォームのユーザーも引き継ぐことができ、PS4からPS5に移行しても、そのまま楽しんでもらえるユーザーが多く、その環境を作ったのは意図した部分である。ハードウェアの収益性についても気を配り、極端なネガティブマージンにならないようにコントロールしていた。周辺機器を含むハードウェア全体では利益貢献があった」とした。

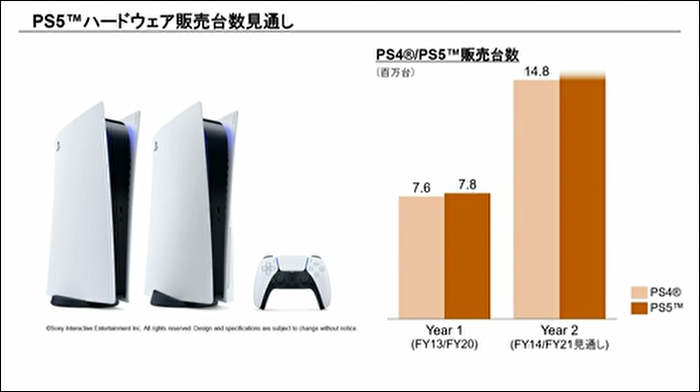

2021年度通期の見通しは、売上高は9%増の2兆9000億円、営業利益は172億円減の3250億円とした。「PS5に対する非常に強い需要に対して、供給が十分に追いついていない状況が続いている。半導体を中心としたデバイスの供給制約は、2021年度も継続すると想定され、PS4の導入2年目の販売台数である1480万台を上回ることを、現時点の目標としている。強い需要に応えられるように引き続き部材の確保に努め、目標を上回る台数の生産、販売に向けて全力で取り組む」と述べた。また、「PS5の収益性改善などにより、周辺機器を含むハードウェア全体では、2020年度と同水準の利益貢献を想定している」とした。

なお、2021年3月のプレイステーションユーザーの総ゲームプレイ時間は、コロナの影響がなかった2019年3月比で20%増と好調であり、「2021年度も強いエンゲージメントを継続できると考えている」とした。

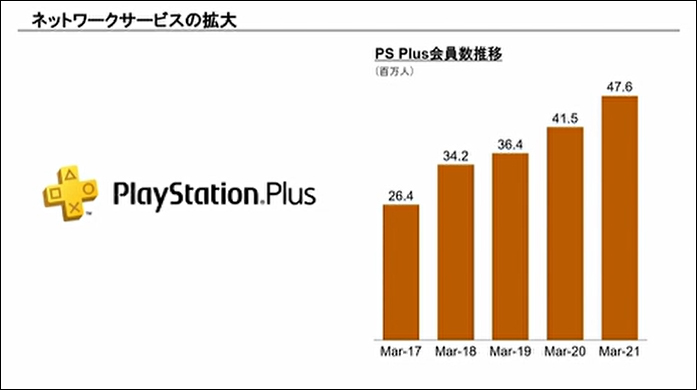

ソフトウェアの売上げは、2021年度第1四半期は、前年同期を下回るが、第2四半期以降は前年同期並、あるいはそれを上回る見通しを想定している。また、ネットワークサービスは、2020年度のような巣ごもり需要による会員数の大幅な拡大は見込んではいないが、プレイステーションプラスの有料会員の維持、拡大を目指すとした。現在、4760万人の有料会員がいるという。

さらに、自社制作ソフトウェアの強化に向けて、自社スタジオでの開発費や人件費を、前年比で200億円増加させるという。また、外部スタジオへの出資や協業も積極的に行う考えを示した。それ以外の領域では、売上げ増加に伴うコスト増を抑制し、前年度並みの費用にする計画を打ち出す。

音楽の売上高は前年比11%増の9399億円、営業利益は457億円増の1881億円。「ストリーミングの売上げが22%増という高い成長を遂げたのに加えて、『劇場版「鬼滅の刃」無限列車編』の歴史的な大ヒットが貢献した。また、日本におけるモバイル向けゲームアプリ、アニメを含む映像メディアプラットフォームからの利益貢献は前年度から大幅に増加。この分野の利益の3割弱を占めている」という。

通期見通しでは、売上高は5%増の9900億円、営業利益は261億円減の1620億円。「モバイル向けアプリの利益貢献を慎重に見ているのが理由である」としたほか、「音楽分野での投資機会は着実に増加しており、積極的に戦略投資を進めている。先ごろ、新興市場の需要を取り込むために、ブラジルのSom Livreを買収した。音楽分野での成長貢献を期待している」と述べた。

映画の売上高は前年比25%減の7588億円、営業利益は123億円増の805億円。「新型コロナの影響による劇場公開作品の大幅減や、テレビ番組の制作、納入の遅れなどが影響した。だが、映画製作におけるマーケティング費用の大幅減や映画作品のホームエンターテインメントやテレビ配信向けの売上げが好調であり、増益になった」という。

通期見通しは、売上高は50%増の1兆1400億円、営業利益は25億円増の830億円。「劇場公開の再開に加えて、テレビ番組制作やメディアネットワークの回復などから、増収増益を見込む」という。米国の大都市での劇場公開が再開しており、ヒット作の続編の公開がプラスになると考えている。「作品の内容や規模により、販路を柔軟に選択し、作品ごとの長期的な価値を最大化したい」と述べた。また、「コンテンツ需要の高まりを背景に、映画やテレビ番組作品のライセンス交渉は順調であり、ネットフリックスとディズニーとも、2022年以降の配信に関して、長期ライセンスを結んだ」と報告した。

エレクトロニクス・プロダクツ&ソリューション(EP&S)の売上高は前年比4%減の2兆0665億円、営業利益は519億円増の1341億円となった。「デジタルカメラの販売台数減や為替の影響により減収となったが、モバイルコミュニケーションを中心としたオペレーション費用の削減や、テレビなどでの製品ミックスの改善により、大幅な増益になった。2020年度は、部品供給などに制限がかかり、大きな影響を受けたが、変化に機敏に対応することで、高い収益性を確保できた。また、モバイルコミュニケーションも当初計画を上回る大幅な黒字を達成できた」と振り返った。

通期見通しは、売上高が前年比9%増の2兆2600億円、営業利益は139億円増の1480億円。2021年4月から、エレクトロニクス・プロダクツ&ソリューション事業が、ソニーの称号を引き継ぐ新体制へと移行したが、「事業環境は予断を許さないが、2020年度の困難な事業環境をマネージしたメンバーで構成される新たな経営チームが、変化に強いレジリエントな事業運営を継続することになる」と期待を寄せた。

イメージング&センシング・ソリューション(I&SS)の売上高は前年比5%減の1兆0125億円、営業利益は897億円減の1459億円。「モバイル機器向けイメージセンサーの販売減が影響した」という。2020年度には、米中貿易摩擦の影響で、ファーウェイ向けのモバイルイメージセンサーの出荷が一時的に停止したこと影響している。

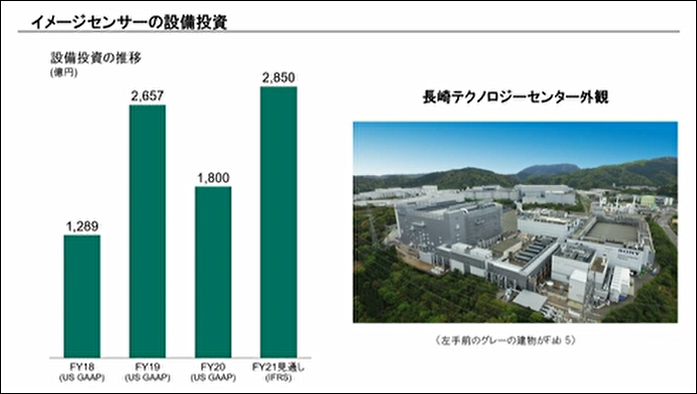

通期見通しは、売上高が前年比12%増の1兆1300億円、営業利益は59億円減の1400億円。「これまで進めてきたモバイルセンサー事業の顧客基盤の拡大により、数量ベースでの市場シェアを、2019年度並みに戻すことを予定している。2021年度の数量回復は見込めており、2022年度に向けた商品タイプ数の拡大や、高付加価値モデルへの再シフトを進めるため、研究費は250億円程度増加させる。また、設備投資には2850億円を予定しており、積層技術を生かした高付加価値モデルへのシフトを進め、それに必要な生産設備の能力拡張に投資を振り向ける」をした。

なお、半導体の不足が顕著になっているが、イメージセンサーに用いるロジック半導体では、「パートナーの協力により、生産計画をカバーするキャパシティの確保にはめどがついている」という。

金融の売上高は前年比28%増の1兆6689億円、営業利益は350億円増の1646億円。通期見通しは、売上高は16%減の1兆4000億円、営業利益は54億円増の1700億円とした。

一方、新たに開始する2023年度までの第4次中期経営計画経営の数値目標として、3年間累計の調整後EBITDAで4兆3000億円をあげた。

「これまでの中期経営計画では、各事業の収益性の改善と強化を優先してきたが、第4次中期経営計画においては、売上げと利益のバランスが取れた成長を目指す。EBITDAは、完全子会社化した金融事業を含むグループ全体で、投資とそのリターンの循環による中長期での事業拡大を確認でき、企業価値評価との親和性が高い指標と考えている」とした。

また、新たな中期経営計画のキャピタルアロケーションについては、1兆5000億円の設備投資枠、2兆円以上の戦略投資枠を想定しているという。なお、同社では、5月26日に、吉田憲一郎会長兼社長兼CEOによる経営方針説明を行う予定だ。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

無限に広がる可能性

無限に広がる可能性

すべての業務を革新する

NPUを搭載したレノボAIパソコンの実力

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する