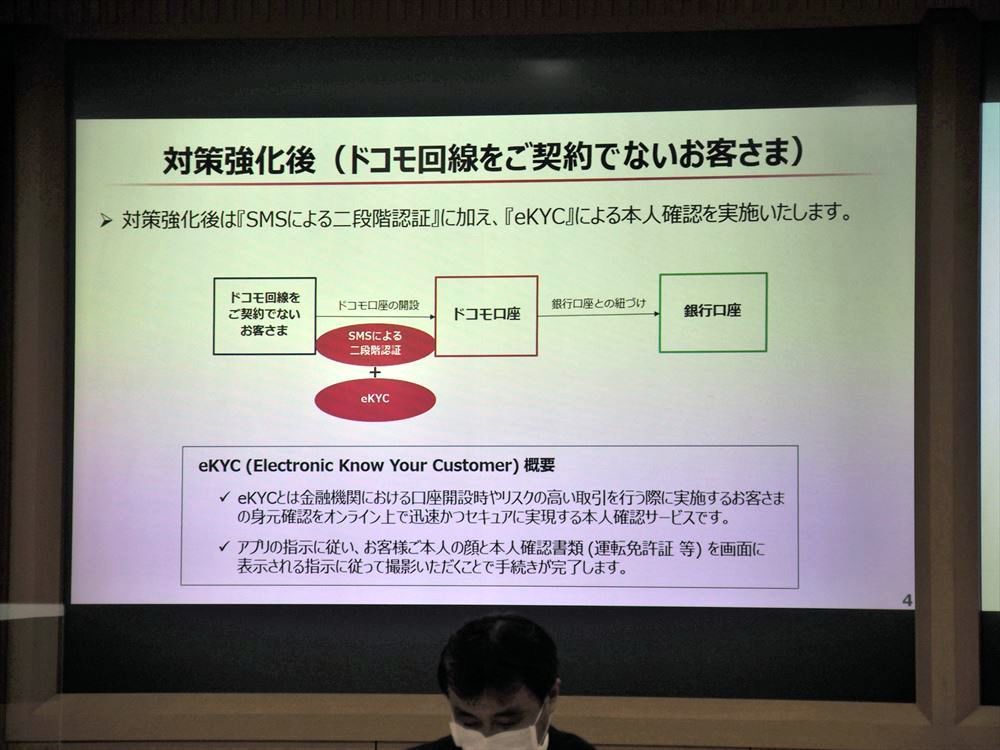

では今回の問題を受け、両者は今後どのような対応によって改善を図ろうとしているのだろうか。ドコモは先の会見において、今回の問題を受けドコモ口座の開設時に、ドコモの回線契約を持たない人に対してもオンラインで身元を確認する「eKYC」を2020年9月末に導入するほか、SMS認証も速やかに提供するといった対策を打ち出しており、今後は口座開設時に自社での本人確認を徹底するようだ。

一方、今回被害が出た銀行側のウェブサイトを確認すると、いくつかの銀行ではセキュリティ強化策として、電話でワンタイムパスワードを発行して認証する「IVR認証」を導入するとしている。導入時期は銀行によって異なるが、中国銀行などすでに対応を済ませた銀行もあるようだ。

また被害に遭った人への補償に関しては、ドコモが銀行と連携した上で全額を補償するとしているが、東邦銀行などのように自社で全額立て替えて支払ったというケースも見られる。ただ、今回の問題は被害を受けた人が口座を確認しなければ問題が発覚しないだけに、今後も被害を受けた人が見つかる可能性は高く、ドコモ側も銀行側も問い合わせ窓口を用意して引き続き対応を取っているようだ。

今回の問題はかつての「PayPay」や「7pay」の不正利用などとは異なり、問題の範囲がドコモと銀行の双方にまたがっている。しかも、サービスを利用していない人が被害に遭うなど、構造がかなり複雑だ。その複雑さゆえに、個々の企業だけでは被害を認識できず、初期対応や調査に遅れが生じたことは大きな反省材料といえるだろう。

それだけに、このような問題に対処する上では、スマートフォン決済側と銀行が個々に対策を進めるだけでは不十分だ。双方が連携してセキュリティを高め、なおかつ消費者に不満や不安を与えないよう、円滑に連携していち早く問題を発見・対処するための体制作りが求められるだろう。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する