世界全体で拡大しているキャッシュレス決済だが、その状況は国や地域ごとで大きく異なっている。日本と海外のキャッシュレス決済市場を比較した前回に続き、今回は世界と特に状況が大きく異なるデビッドカードや、近年激しい動きを見せているコード決済など、キャッシュレス決済を取り巻く日本ならではの特徴を詳しく見ていこう。

日本銀行発行の「決済動向」によると国内のデビットカード利用額は年々増えており、2022年には3兆2000億円に達した。しかし、日本クレジット協会によると2022年のクレジットカード利用額は93兆8000億円。デビットカード利用額はクレジットカードの約30分の1しかない。国内事情だけを見ていると「デビットカードよりもクレジットカードが利用されるのが当たり前」という感覚になるかもしれない。

だが、それは世界的には誤りだ。日本以外では、消費者にもっとも身近な決済カードはデビットカードなのである。例えば、英国のデビットカード利用額は2024年2月実績でクレジットカード利用額の約2.5倍ある。また、米国市場では2023年実績で、「Visaデビット」の利用額が「Visaクレジット」を超えた。「Mastercardデビット」の利用額も、「Mastercardクレジット」利用額の8割を超えている。

カード利用が普及している欧米諸国では、消費者は「日常的な支払いにはデビットカード、大きな支払いはクレジットカード」といった使い分けをしている。これには、海外のクレジットカードは一般に「リボ払い」であることが大きく影響している。

日本のクレジットカードでも、リボ払いはできる。しかし日本のクレジットカード利用額の大部分は「翌月一括払い」だ。リボ払いは必要な場面に絞りたいという消費者心理が見て取れる。

諸外国の消費者も同様に、リボ払いは必要な場面に絞りたいと考えても不思議はない。しかしクレジットカードで支払うと、基本的にリボ払いになる。それを避けるならは、クレジットカード以外で、同等の決済機能を持つサービスを利用する。それはデビットカードだ。

日本で一般的に普及している「翌月一括払い」は、実は日本独特なサービスなのである。「翌月一括払い」は金利も手数料もかからない。グローバル決済業界の感覚では、これは一か月分をまとめる機能を持った「月々デビット」のように感じられる。このように捉えると、日本のデビットカードをクレジットカードから差別化することが難しいことがわかるだろう。海外市場では、「リボ払い以外を利用したいならばデビットカード」という訴求点が明確だ。日本市場ではデビットカードの訴求点が弱くなりがちなのである。

デビットカード事情には、国内外の業界構造の違いも影響している。日本ではカード会社が発行したクレジットカードが広く普及している。デビットカードを発行しているのは銀行だ。カード業界主導で発展してきたカード決済市場に、銀行がデビットカードで参入してきている構図だ。銀行発行のクレジットカードもあるが大きなトレンドとしてはこのように理解していいだろう。

しかし、そのような構図も日本独特のものだ。なぜならば、日本以外の海外市場では、クレジットカードもデビットカードも銀行が発行するものだからである。例えば米国でのクレジットカード発行会社トップ5は、JPMorgan Chase、American Express、Citi、Capital One、Bank of Americaで、いずれも銀行だ。ちなみにAmerican Expressは日本人の感覚だとカード会社に思えるかもしれないが、米国では銀行という扱いである。

「カード業界」と「銀行業界」を区別して考える感覚は日本独特のもので、日本にしか存在しない。諸外国では、消費者にカード決済を広めてきたのは銀行業界であり、長年にわたってクレジットカードとデビットカードの両方を定着させてきた。その結果が、現在のデビットカード利用規模なのである。

身近な決済手段として国内で広く普及したコード決済。当初は、ポイント目当てに少額決済を高頻度で繰り返すような利用が目立っていた。しかし、最近はコード決済利用に変化が見られる。

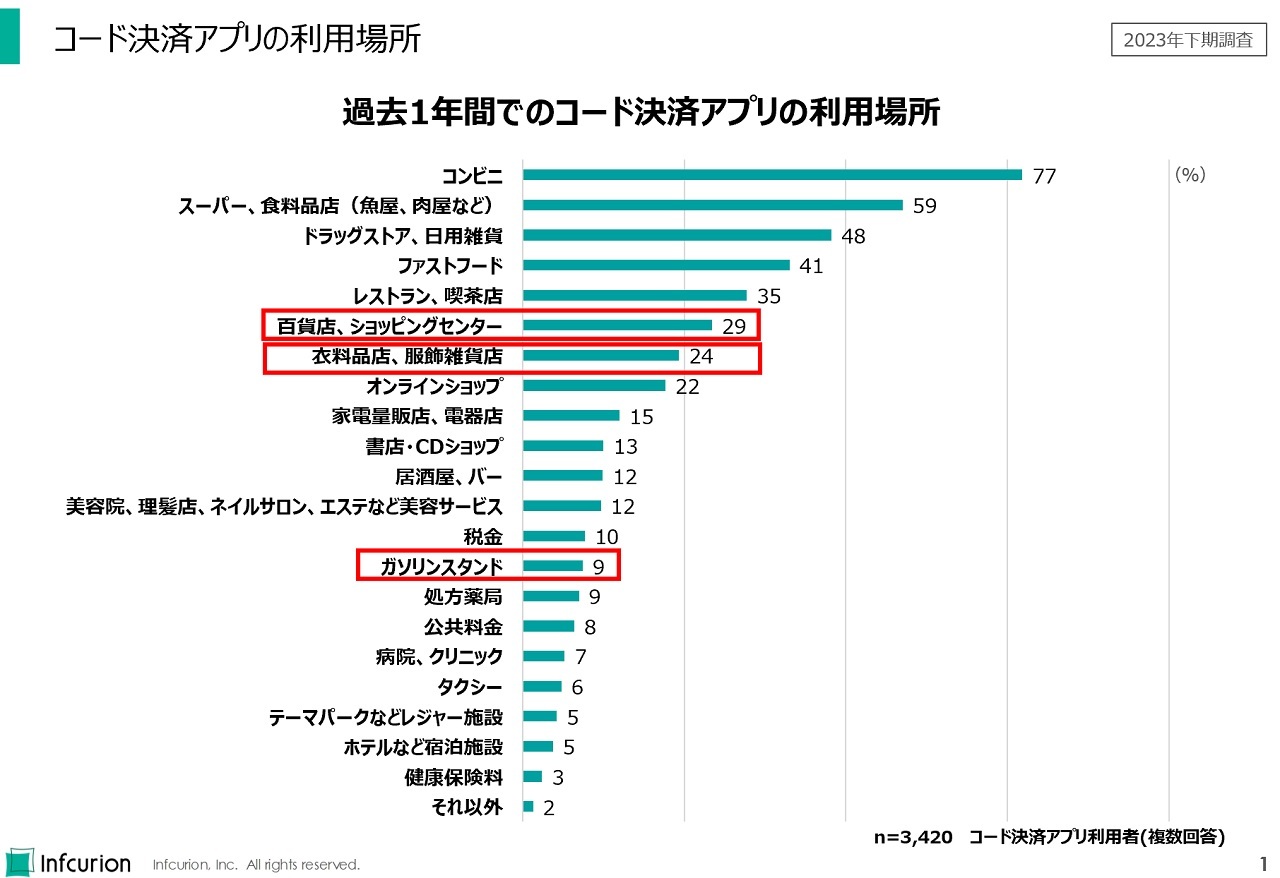

インフキュリオンが独自に実施している「決済動向調査」の2023年下期調査では、百貨店や衣料品店、ガソリンスタンドなど数千円から数万円の買い物をする場所でもコード決済利用が増えていることが確認されている。2018年の登場から既に6年以上が経過し、利用可能な場所も広がった。コード決済を、「どんな場所でも最初に利用を考える決済手段」にしている消費者が徐々に増えていると見られる。これまでクレジットカードが占めていた地位に、コード決済が進出し始めているようだ。

過去1年間でのコード決済アプリの利用場所

過去1年間でのコード決済アプリの利用場所

かといって、これからコード決済がクレジットカード利用を奪ってゆく一方かというと、そうとは言えない。確かに、コード決済は、スマートフォンでバーコードの表示、もしくは読み取りを行うだけという手軽さが大きな訴求ポイントだ。カードを取り出し、決済端末に差し込み、PINを入力し、カードを取り出すという、カード決済の一連の動作に比べると手軽でシンプルだ。

しかし、コード決済が普及して利用回数が増えると、スマートフォンを取り出してロックを解除し、アプリを起動してコードの提示、もしくは読み取りを行うというのも面倒に感じられるようになる。決済体験でいえば、国内電子マネーの「かざして決済」に勝るものはない。

そんな手軽な決済体験となる「コンタクトレス決済」が、日本のクレジットカード決済でも広がりつつある。電子マネーと同じように、クレジットカードやデビットカードを端末にかざすだけで決済できる、国内では「タッチ決済」と呼ばれる方式だ。世界的にはタッチ決済の拡大期は10年ほど前、磁気ストライプのカードのICカードへの切り替えと同時に始まった。しかし日本では、カードの切り替えと決済端末の置き換えのコストを回避することを優先し、古くて安全性にも課題のある磁気ストライプ型のカード決済が残り続けていた。

国内でICクレジットカードが主流化したのは2020年ごろ。最近になってようやく、非接触ICを用いたタッチ決済の拡大が始まりつつある。コード決済に疲れた層には、タッチ決済のシンプルさは大きな魅力になりうる。街中でも、タッチ決済を利用している消費者の姿を見かけることは確実に増えている。

特に注目すべきは、公共交通機関の動きだ。交通ICカードの牙城だったこの領域で、タッチ決済の導入が活発化している。交通ICカードは確かに便利だが、その利用は鉄道網が整備された都市部に偏っている。車がメインの移動手段であるような地域では交通ICカードの普及率は小さい。そして日本の大部分では車がメインの移動手段なのだ。

そうした背景のなか、数年前から各地の高速バスでタッチ決済の導入が進んできていた。その目的はキャッシュレス化に伴うチケット業務の負担軽減にある。同時に、都市部ならば交通系ICカードも選択肢だが、交通系ICカードが浸透していない地域では無理がある。

しかし、クレジットカードのタッチ決済ならば、住民が既に持っているクレジットカードをそのまま利用できる。問題はタッチ決済対応カードの普及率が低かったことだが、それはここ数年で大きく改善された。Visaによると、日本のVisaのタッチ決済対応カードの発行枚数は2023年3月末で遂に1億枚を突破した。

最近は連日のように交通機関によるタッチ決済導入の動きが報じられている。東急電鉄や江ノ島電鉄、福岡市営地下鉄や札幌市営地下鉄など、各地の鉄道事業者が動いている。

直近でもっとも目を引いたのは、熊本市の鉄道・バスの5事業者の動きだ。タッチ決済の導入だけでなく、全国交通系ICカードからの離脱まで踏み込んだ。5事業者における全国交通系ICカードの利用状況を踏まえると決済端末更新の費用負担が大きいことが主な要因として挙げられている。利用地域が限定される、熊本地域振興ICカード「くまもんのIC CARD」こそ継続するとはいえ、タッチ決済が交通ICカードの牙城に進出してきたことを強く印象づけるニュースだ。

交通機関におけるタッチ決済は、コロナ禍を経て日本に戻ってきた訪日客向けの乗車手段としても優れている。コード決済はまずアプリをインストールしてもらわなければならないが、滞在期間や言語の観点からも訪日客にはハードルが高い。

一方、タッチ決済は世界標準であり、むしろ日本国外のほうが普及率は高い。母国で日常的に利用しているカードでタッチ決済できるというのは訪日客にとって大きな利点だ。また、訪日客に限らず、国内の他地域からの訪問客や地元の高齢者にとっても、アプリよりカードのほうが使いやすいという面もある。交通機関での利用をきっかけとして、日本の消費者にタッチ決済が浸透してゆくことは今後十分にありえる。

タッチ決済とコード決済のせめぎあいは、日本のキャッシュレス決済市場のひとつの注目ポイントになるだろう。

森岡剛

株式会社インフキュリオン コンサルティング マネジャー

大手システムインテグレーター(SIer)を経て2014年より現職。メディア&ラボ研究員として決済動向の国内・グローバル研究を行う。インフキュリオンの「決済動向調査」の主担当として調査設計からデータ分析を担う。社内外の各種メディアへの寄稿や社外講演など情報発信にも取り組む。博士(コンピューターサイエンス、トロント大学)。

森本颯太

株式会社インフキュリオン コンサルティング シニアマネジャー

東京大学工学部物理工学科卒業後、2019年にインフキュリオン コンサルティングに参画。入社前インターンとして現金を使わず各国のキャッシュレス事情を調査するキャッシュレス世界旅行を実施。 入社後は、BtoB決済事業、マーチャント事業の次期戦略、新サービス企画などに従事。資金移動業取得支援やペイロール/金融サービス仲介業によるサービス検討など、法令周りを含めた商品性検討の経験が豊富。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する