金融教育の重要性が増している。背景にあるのは収入の低下だ。厚生労働省によると、額面給与平均は1992年の472万円をピークに、2018年には8%以上下がる433万円となった。加えてここ30年の変化として、社会保険料率が約9%から約15%へ増加、消費税が3%から10%へ増加、物価が10%上昇となり、単純に足し合わせると実態価値ではさらに2割ほど減り、額面給与の減少分と合わせれば約3割減っていることになる。

親子一世代30年でこの減少幅であるから、今の子ども達が大人になる未来を見据えて、子どもを含めた日本人全体の金融リテラシー向上は、緊急度の高い問題である。

一方、個人でできる対策の1つとして運用で資産を増やすことがあるが、1998年からの20年で見たとき、家計金融資産のうち運用リターンによる伸びが米国では2倍、英国で1.6倍なのに対し、日本では1.2倍となっており、欧米と比べて遅れている。その背景として、家計の保有する資産における投資割合の少なさがあると言われている(日本15%、米国55%)。

これらのことから金融庁により、金融教育を国家戦略として推進することが提言に向かっており、学生、社会人含む、全世代の金融リテラシー向上が期待される。

2022年から高校の授業で資産形成についての学習が取り入れられるようになった。貯金する以外にも運用で増やせると知る機会になる意味は大きいが、授業時間数でみると限られたなかで実施されているのが実態で、知識に触れる程度にとどまっている。

大事なのは知識をいかして、実際の計画や家計管理をしていくという習慣であり、各家庭での親のサポートが重要だ。ところが、auじぶん銀行の調査では、家庭で金融教育を行いたい人は約7割いる一方、自身の金融に関する知識不足を感じている人は約8割となり、8割以上が家庭で金融教育を行ったことがない、というのが実態だ。

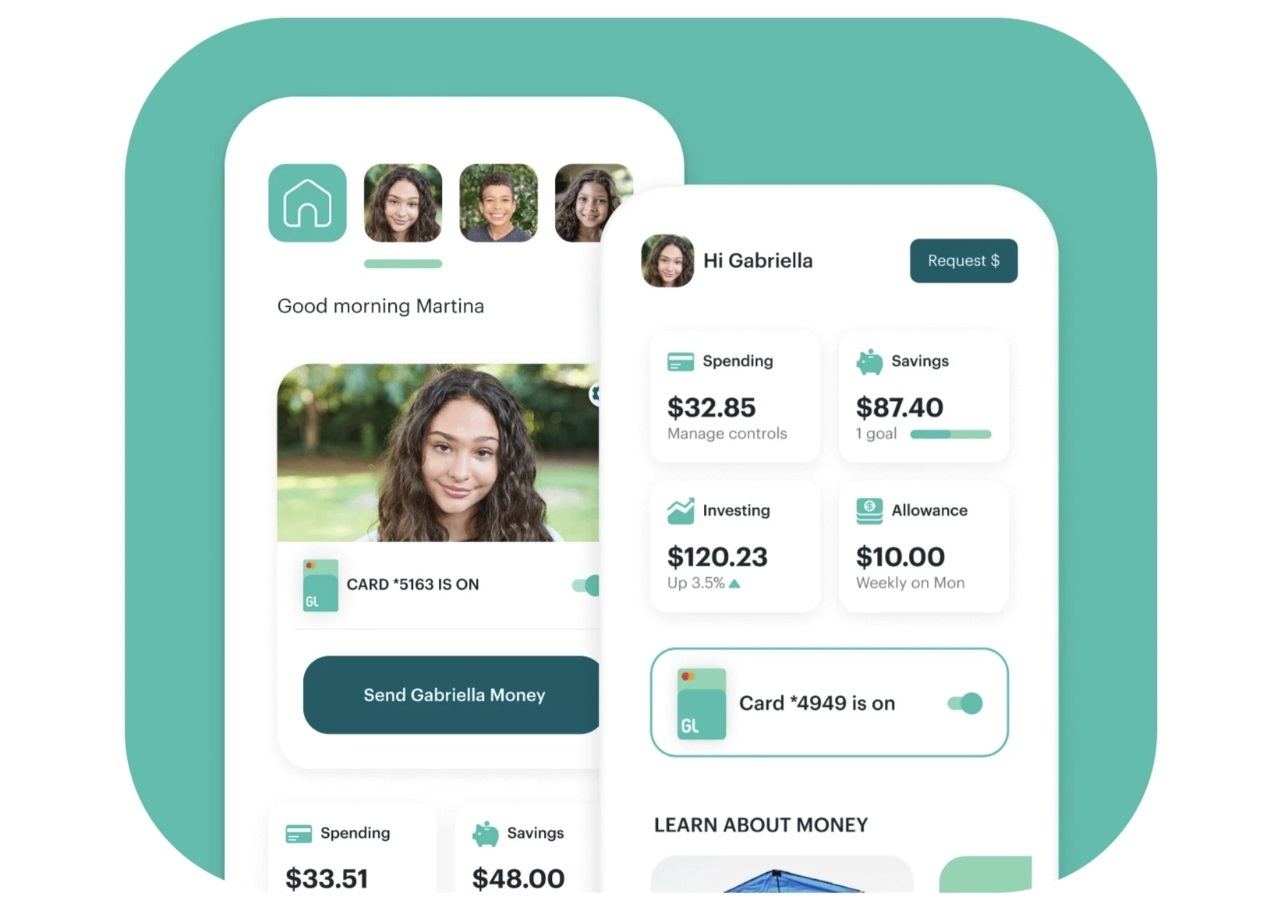

一方海外では、親子で実践を通してお金の良い習慣が身につく、子ども向けFinTechサービス(アプリと連動し金融教育にもなる子ども向けキャッシュレス決済サービス)が先進国を中心に伸びている。

はじまりはキャッシュレス化がいち早く進んだ英国だ。2015年に開始した子ども向けFinTechの「goHenry」は、すでに利用者が200万人を超え、毎年順調に成長している。それに続いて、米国の「Greenlight」や、オーストラリアの「Spriggy」など、多くの国で類似サービスが立ち上がっている。

| サービス名 | 国 | 開始年 | 利用者数 |

|---|---|---|---|

| goHenry | 英国 | 2015 | 200万人 |

| Greenlight | 米国 | 2017 | 500万人 |

| Spriggy | オーストラリア | 2016 | 65万人 |

| pixpay | フランス | 2019 | 20万人 |

キャッシュレス化が進み、リアルタイムに買い物データの参照や送金ができるようになったことで、現金ではできなかったさまざまな体験が実現されているのが特徴だ。

各国のサービスの大まかな共通点は以下の通りだ。

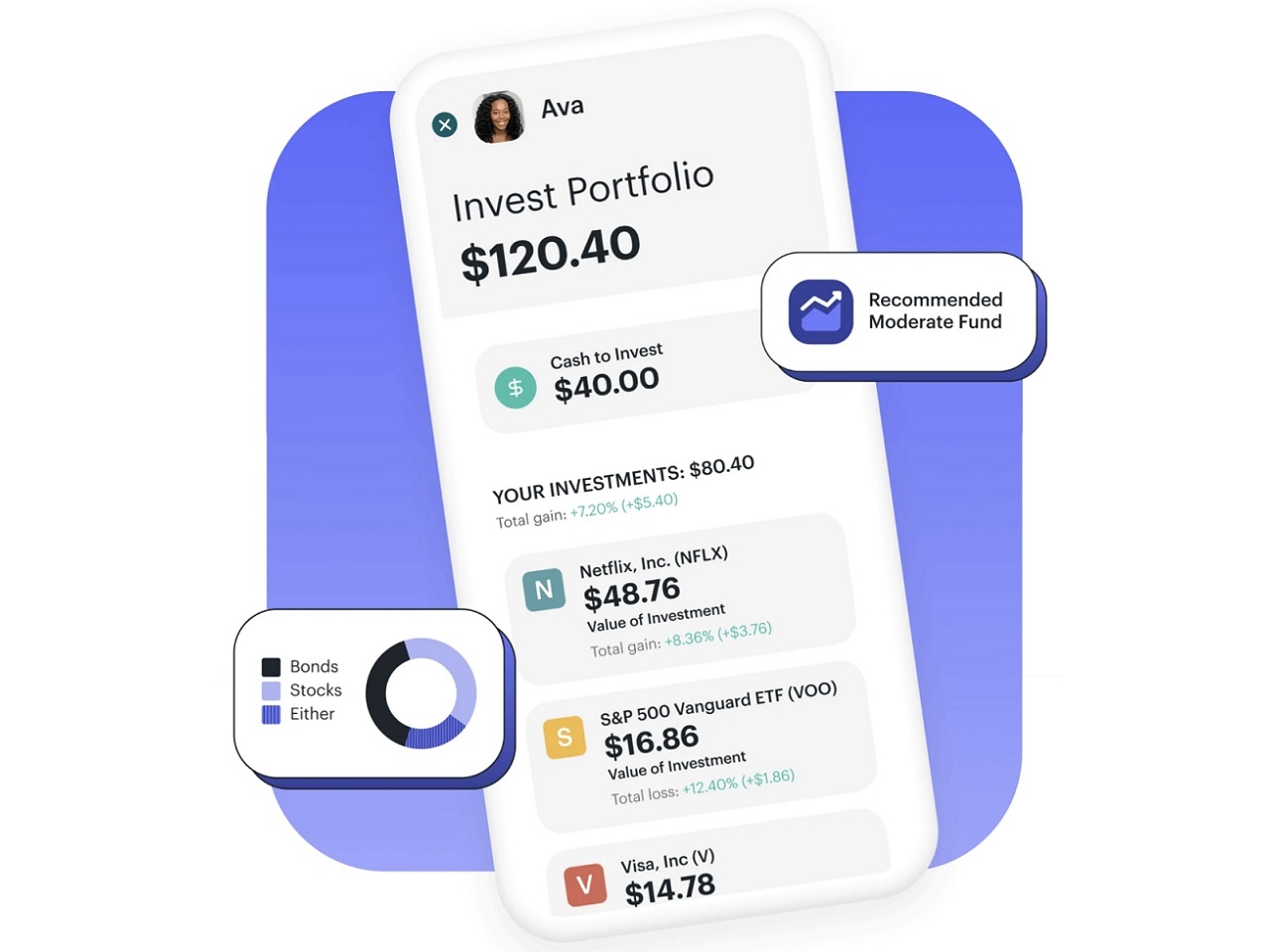

さらに、米国のGreenlightは子ども向けに投資の機能が提供されており、実際に子どもがお小遣いのなかから少額を投資することで、将来に向けて運用の重要性を早くから体験することができるようになっている。

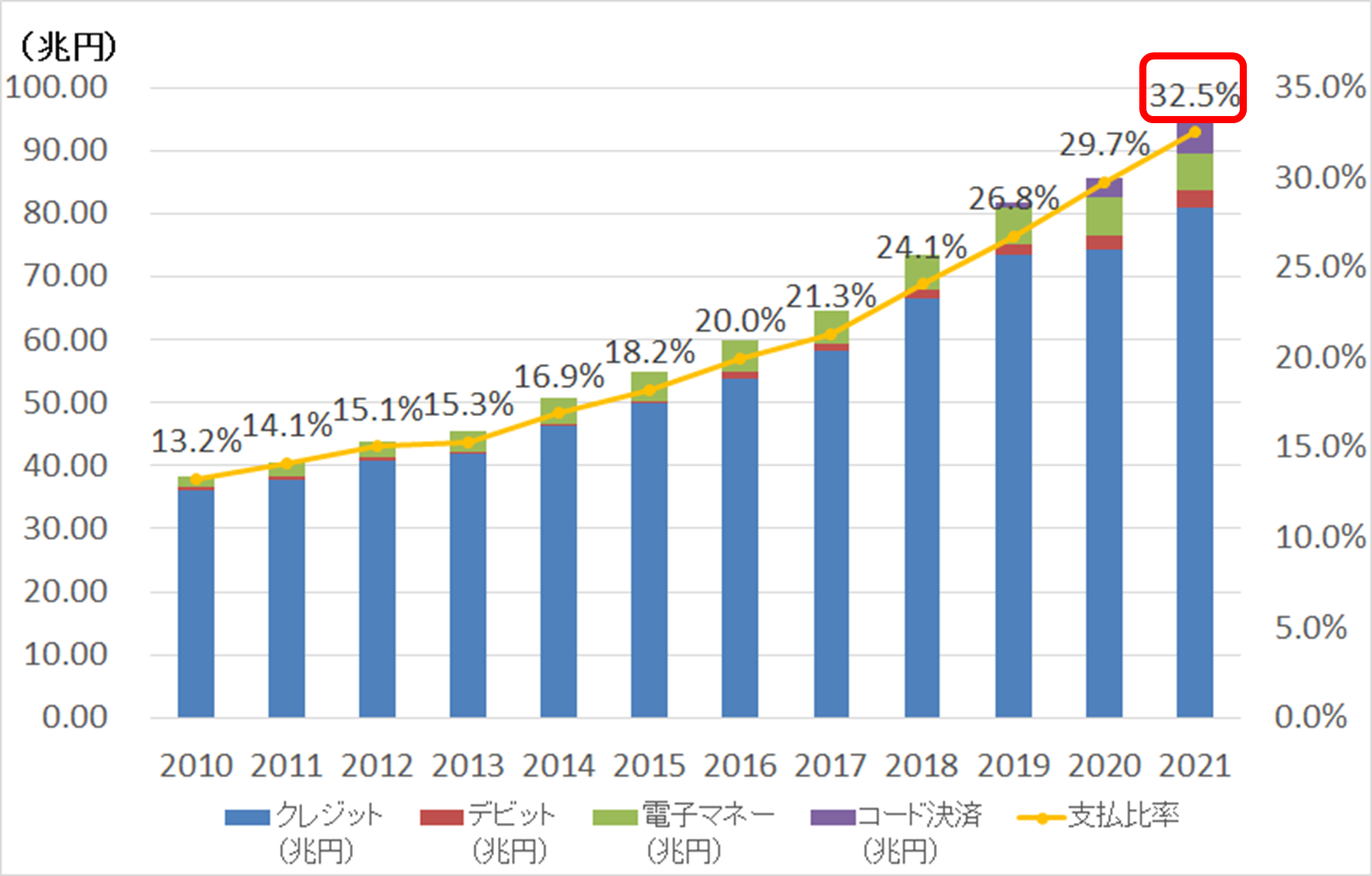

日本のキャッシュレス比率は、子ども向けFinTechサービスが広がりつつある国と比べると遅れはとるものの、2021年末では32.5%と、10年で2倍以上伸びている。使える場所が拡大するとともに、近年着実に伸びているのが実情だ。

キャッシュレス化が進んでいる背景には、アプリと連動した新しいキャッシュレス決済サービスの普及がある。大規模なキャンペーン展開で急速に利用者が拡大した、「PayPay」「d払い」のようなコード決済や、誰でも作れるプリペイドカードを利用し、クレジットカードを使わない若年層中心に普及してきたバンドルカードや「Kyash」といったサービスである。

| サービス名 | 開始年 | 決済方法 | 利用者数 |

|---|---|---|---|

| PayPay | 2018 | コード決済 | 4100万会員 |

| LINE Pay | 2015 | コード決済 | 4000万会員 |

| d払い | 2018 | コード決済 | 3700万会員 |

| au Pay | 2019 | コード決済 | 2700万会員 |

| バンドルカード | 2016 | カード決済 | 500万ダウンロード |

| Kyash | 2017 | カード決済 | 非公開 |

これまで、子どもたちの買い物は少額が中心なこともあり現金の利用が大半で、キャッシュレスといえば交通系ICカードが中心であったが、これら新しい決済サービスの登場やカード払いがタッチ決済に対応するなどの進化を通して、日常の少額の買い物でもキャッシュレス利用がしやすい環境や習慣が広がりつつある。

また、日本は「お小遣い帳をつける習慣がある」「安全な国であるため、子どもがひとりで外でお金を使う機会が多い」など、子ども向けFinTechが先行する諸外国と比べても、子どものお金のキャッシュレス化と親和性が高い面もある。

このような市場の変化を受け、国内でも子ども向けFinTechサービスが出始めた。筆者が代表を務めるシャトルでは、2022年7月に、お金の使い方や管理を通して、親子で良いお金の習慣が身につく、子ども向けプリペイドカード「シャトルペイ」をリリースした。

シャトルペイは、Mastercard加盟店で使える、子ども専用のプリペイドカードを発行し、親と子、それぞれに最適化したアプリで、利用状況を管理することができる。 親は子どものお買いものや貯金の履歴を通して、日常の様子をリアルタイム通知やマンスリーレポートで知ることができる。子どもも、自動おこづかい帳などの機能を通して、自身のお金の使い方について、定期的に振り返ることができ、目標をもって貯金する習慣を身につけることができる。 月額料はかかるが、送金は無料でいつでも可能だ。

背景にあった課題意識は、少子高齢化が進み子どもに投資されにくい社会環境と、社会保障費の増大と経済の停滞で家庭の手取り所得が減り続けていることである。シャトルペイでは、お金の使い方や管理を通して、親子で良いお金の良い習慣が身につき、子どもが自律的にお金と付き合えるようサポートする。

シャトルペイのサービス開始後、「お金の使い方をどう教えてあげたらいいのか悩んでいたので、ちょうどよい」、「親が見えて安心するので、干渉がへり、子どもに任せられるお金が増えた。子どもも自分でコントロールできることに満足しているようだ」、「学用品代など、スポットでお金を渡すのが楽になった」などの声をいただいており、今後も、子どもの自律に向けたお金の良い習慣がつくような機能拡張をしていく予定である。

シャトルペイのほかにも国内では、親子だけでなく家族全体で使える「かぞくのおさいふ」や、GMOあおぞら銀行の口座開設をすることで使える「manimo」というサービスがある。また、JCBのスマホ決済や家計簿プリカの「B/43」が親子向けサービスへの参入について言及しており、複数プレイヤーがでることで、子ども向けFinTech自体の認知が進み、市場が形成、盛り上がっていくと予想している。

親子にとって大きなテーマは、子どもたちが将来どういう人生を歩みたいか、生活のためにどう働いて稼いでいきたいか、を適切にプランニングしていくことである。

子ども向けFinTechを使った金融教育は、これをサポートすることができる。子どもたちにとって、ひとつひとつの買い物が、好きなこと、わくわくすること、興味の対象を見つけることのきっかけになる。こうして将来を考えるための価値観を育てていけば、おのずと目標や、そのために今、正しい行動をするという習慣ができ、自律に向かっていく。そして、子どものよりよい成長のためには、最も身近な大人である親のサポート、共感や応援が必要である。

シャトルペイを通して、子どもたちの自律や、よりよい親子関係のサポートを通して、未来を担う子どもたちの可能性の最大化に貢献していきたい。

見原思郎

シャトル株式会社 代表取締役。インターネットコンシュマープロダクトづくり20年。 GREEでメディア関連の子会社社長。コネヒトでママリの課金事業立ち上げ。メルペイで複数部門統括マネージャを経験後、2回目の起業で、メルカリへのイグジット含む複数の事業立ち上げ経験があるCTO上田とシャトル株式会社をスタートし、親子向けフィンテックのシャトルペイをローンチ。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する