第1回、第2回で説明してきた通り、デジタル通貨の取り組みが世界的に進められている背景としては、(1)現金関連コストの節約、(2)金融包摂(貧困層などへの金融サービスの普及)、(3)取引の高度化やデジタル経済の振興、などが挙げられる。

日本では、既に銀行サービスが広く普及しているため、他国に比べ金融包摂を推進するニーズは高いとはいえない。一方で、現金に関するコストの節約やデジタル経済の振興などのテーマは、他国同様、日本でも重要性を増している。

日本では、利用可能なキャッシュレス決済手段の種類は多い。実際、クレジットカードやデビットカード、電子マネーなどの決済用カードの発行枚数は一人当たり12枚近くと、世界でもずぬけて多い。平均的な日本人の財布は、たくさんのカードで膨れ上がっているはずである。

これにはいくつかの理由がある。まず、他国に比べクレジットカード発行の審査が厳しくなく、複数のクレジットカードを持つ人も多い。また、日本では銀行口座を持つ殆どの人々はキャッシュカードも持っているが、国際統計上、キャッシュカードは“デビットカード”に計上される。さらに、都市部では通勤ニーズなどから「Suica」などの交通系電子マネーが広く普及している。

(2)現金社会・日本一方で、決済には依然として現金が多く使われている。決済に占めるキャッシュレス決済の比率は2割程度と、主要国の中ではドイツと並んで低い。ちなみに韓国は9割超、中国は7割程度である。また、日本の現金残高の対GDP比率は2割超。同比率が1%台のスウェーデンのような国もある中、世界的にも抜きん出て高い。

このように、日本がいまだに現金社会であることにはいくつかの理由がある。まず、日本では金融機関が稠密な店舗網やATM網を維持し、現金の流通を支えてきた。このため、人々も現金の入手や使用に不便を感じてこなかった。

また、現金のクリーン度が高く保たれ、偽造が相対的に少ないことも現金への信頼につながっている。さらに、利用者増に応じて利便性などが向上していく“ネットワーク外部性”も、あらゆる支払手段が持っている一方で、現状では現金に強く働いている。顧客の多くが現金で支払っている中では、店舗側も、いかに現金の取り扱いに有形無形のコストがかかっていたとしても、「現金お断り」といった決断は難しい。

もっとも、日本においてもデジタル通貨への関心やニーズは一段と高まっている。これは以下の事情による。

まず、現金流通のコストを経済社会的に負担することが徐々に難しくなってきている。高度経済成長期には、旺盛な資金需要の中、貸出の原資となる預貯金の獲得のため金融機関は競争を繰り広げ、この中で店舗やATMの維持コストも賄われてきた。

しかし、預金の獲得が金融機関の収益に結び付きにくくなっている現在、金融機関が店舗やATMを維持することの負担感も高まっている。かつて全国銀行協会(全銀協)会長は、現金流通にかかるコストとして約8兆円という試算を紹介している。この中で、デジタル通貨の活用は、現金関連のコストを引き下げ、経済厚生の増大につながり得る。

次に、データの活用などを通じたデジタル経済発展の要請である。現金は匿名性を持つ反面、「誰が、いつ、どこで、何を買ったか」といったデータを収集して活用するツールにはなりにくい。この点、デジタル通貨は、消費者のデータを収集したり、広範なサービスのシナジーを高めたりするツールとなり得る。例えば、企業が提供するアプリにデジタル決済機能を組み込み、アプリ上のさまざまなサービスに誘導するなどである。近年、「~Pay」といった、スマートフォンアプリやQRコード、NFC(近距離無線通信)を用いるデジタル決済サービスに多くの企業が参入するようになっている。

さらに、ブロックチェーンや分散型台帳技術によって可能となった「スマートコントラクト」(取引の自動執行を可能とするプログラム)を活用し、高度な取引を自動的に行うことも可能となる。このような機能は、SDGsやESGなど経済社会の要請が高度化、複雑化し、また「セキュリティトークン(ST)」や「非代替性トークン(NFT)、「Web 3.0」や「メタバース」など、デジタルベースの取引が拡大する中で、一段と注目を集めている。

この中で、以下の特徴を持つデジタル通貨が求められている。

まず、言うまでもなく、新しいデジタル技術の応用により、取引の高度化や人々の利便性の向上などに貢献し得ることである。

次に、価値が安定していることである。上述のブロックチェーンや分散型台帳などの技術は、これまで暗号資産によって導入されてきた。しかし、暗号資産は価値の変動が激しく、支払手段としては殆ど使われなかった。誰も、明日価値が上がると思うモノは渡したくないし、価値が下がると思うものは受け取りたくない。通貨にとって、価値の安定は必要条件となる。

さらに、高い相互運用性を持ち、広く使えることである。あらゆる支払手段は“ネットワーク外部性”を持つ。すなわち、広く使えるほど、その手段を持つことの効用も高まるわけである。日本では使えるキャッシュレス決済手段は多いが、いずれも規模が限定的であり、現金の牙城を崩すには至っていない。これらの支払手段が相互に利用可能となれば、利便性は大きく高まるだろう。

(2)中央銀行デジタル通貨(CBDC)このような要請に応え得る候補の一つが、中央銀行が発行する「中央銀行デジタル通貨」(CBDC)である。

CBDCを巡る調査研究は、2010年代半ば頃から各国で進められてきた。この中で2016年、日本銀行は、大口決済用(ホールセール型)のCBDCに関する欧州中央銀行との共同調査「プロジェクト・ステラ」を開始した。そして2020年には、幅広い主体の利用を想定した一般利用型CBDCについて、調査研究や実証実験を進めていくと表明した。同時に、CBDCの発行の是非については、現時点で何ら判断を行っていないとも念押ししている。

日本を含む先進各国がCBDC発行の是非について慎重に検討しているのは、金融システムやイノベーションに及ぼす影響などを精査する必要があるからだ。例えば、預金からCBDCへの資金シフトが起こり、民間のイニシアチブを通じた資金仲介機能が縮小することはないか、CBDCの発行が民間主導のイノベーションを阻害しないか、さらには、人々の日常取引に関する支払情報まで中央銀行が独占してしまわないか、といった論点がある。これらの論点について、今後理解が深まることが期待される。

(3)民間デジタル通貨とDCJPYまた、民間ベースでデジタル通貨を提供する選択肢も考えられる。ここでは、筆者が座長を務める「デジタル通貨フォーラム」が開発を進める「DCJPY」(仮称)を紹介する。

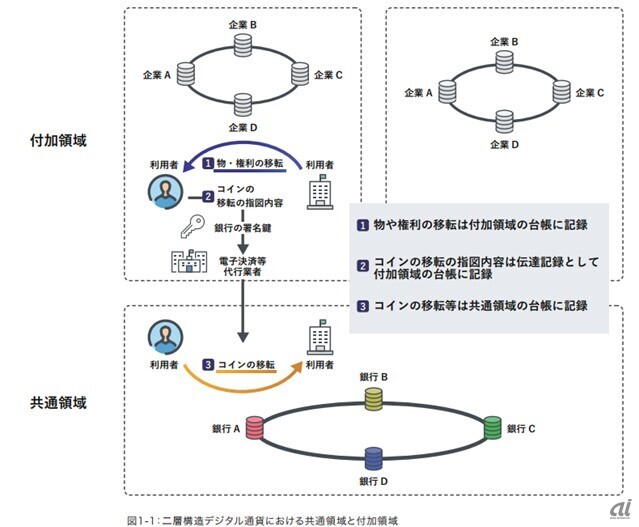

日本の主要企業や主要銀行が集結するデジタル通貨フォーラムでは、2020年以降、日本のDXを進める上で望ましいデジタル通貨のあり方について検討を重ねてきた。そのうえで、スマートコントラクトなどを実装できる、「二層構造」を持つ円建てのデジタル通貨となるDCJPYを構想し、開発を進めている。DCJPYは、まずは銀行が発行することを想定しており、したがって、「デジタル技術を応用し預金を高度化する」スキームとも捉えられよう。

DCJPYは、その二層構造の上部に、さまざまなニーズに応じたプログラムを書き込める「プログラマビリティ」を備えている。同時に、全てのDCJPYが共通して持つ領域を用いて、移転を行うことが想定されている。これにより、複数のプラットフォーム間の相互運用性を高めることも可能となる。

DCJPYには、さまざまな応用可能性が考えられる。例えば、スマートコントラクトによってグリーン電力を自動的に選んで購入し、その取引記録も残すことで、自社のサプライチェーン全体がグリーンであることを証明できるかもしれない。また、部品の納入と支払いを同時に、自動的に行うことで、サプライチェーン管理の飛躍的な効率化を実現できる可能性もあろう。さらに、セキュリティトークンや非代替性トークンなどの新しいデジタル資産の取引を自動的に執行できるようにし、メタバースやWeb 3.0など新しい経済活動の発展に貢献できる可能性も考えられる。現在、デジタル通貨フォーラムでは、さまざまな分野のニーズに応じた複数の「分科会」が組織され、各分科会において、参加企業による精力的な取り組みが進められている。

民間デジタル通貨の取り組みは、CBDCの取り組みと相反するものではない。両者は、それぞれによる前向きの議論と相互の建設的なフィードバックを通じて、日本の通貨インフラ全体の革新に貢献し得る。中央銀行も、イノベーションは民間が主導すべきこと、また、マネーインフラは民間と協力して担っていくべきことを強調している。

日本のDXを進め、人々の経済厚生を高めていくには、SDGsやESGなど新しい要請も踏まえながら、利用可能な技術を生かした望ましい通貨インフラを設計し、関係者が協力して構築していく必要がある。あわせて、議論を通貨インフラだけに閉じさせることなく、幅広いインフラや取引実務も含めた優れたエコシステムの構築を、官民が協力して進めていくことが求められる

山岡浩巳

フューチャー株式会社 取締役 兼 フューチャー経済・金融研究所長。ニューヨーク州弁護士。民間企業により構成される「デジタル通貨フォーラム」座長。86年東大法学部卒、90年カリフォルニア大バークレー校ロースクール修了。日本銀行調査統計局景気分析グループ長、企画室シニアエコノミスト、金融機構局参事役大手銀行担当総括、金融市場局長、決済機構局長などを経て現職。この間、IMF日本理事代理、バーゼル銀行監督委委員なども務める。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する