LINEは8月29日、個人向けローンサービス「LINE Pocket Money」の提供をAndroid先行で開始した。LINE Pocket Moneyは2018年11月、サービスに活用される個人向けスコアリングサービスの「LINE Score」とともに発表されて注目を集めてきたが、実際どのようなサービス設計となったのか。スマートフォンの普及に合わせてコミュニケーションの形を変えたLINEが、金融サービスの流れも変えるのか。

サービスの開始に先駆けて、提供会社であるLINE Credit代表取締役CEOの吉永幹彦氏、同事業開発部 サービス企画チーム マネージャーの川崎龍吾氏、同事業開発部 スコア企画チームの谷口裕明氏に、LINE Pocket Moneyの提供背景と狙いについて聞いた。

まずサービスの概要を説明すると、LINE Pocket Moneyのローン商品としての位置付けは、「少額の個人向け無担保ローン」となる。サービスの利用には、「LINEアカウント」の取得とスマホ決済サービス「LINE Pay」への登録が必須であり、対象年齢は、新規契約時に20歳以上、66歳未満。契約した時点で融資可能な契約極度額は5万円から100万円で、貸付利率は3.0%〜18.0%(LINE Scoreに応じて変動)。借入・返済はLINE Payへのチャージ・引き落としによって行われるという仕組みだ。

「LINE Pocket Moneyは、既存の消費者ローンや銀行カードローンと直接競合するものではない。突発的な資金需要への対応や少額のローンを想定しているので、5万とか10万円程度の利用が多いのではないか。ユーザーからは、最近はやりの後払いサービスのひとつとして捉えられるか、クレジットカードを使ったキャッシングサービスのように見えると思う」と川崎氏は説明する。

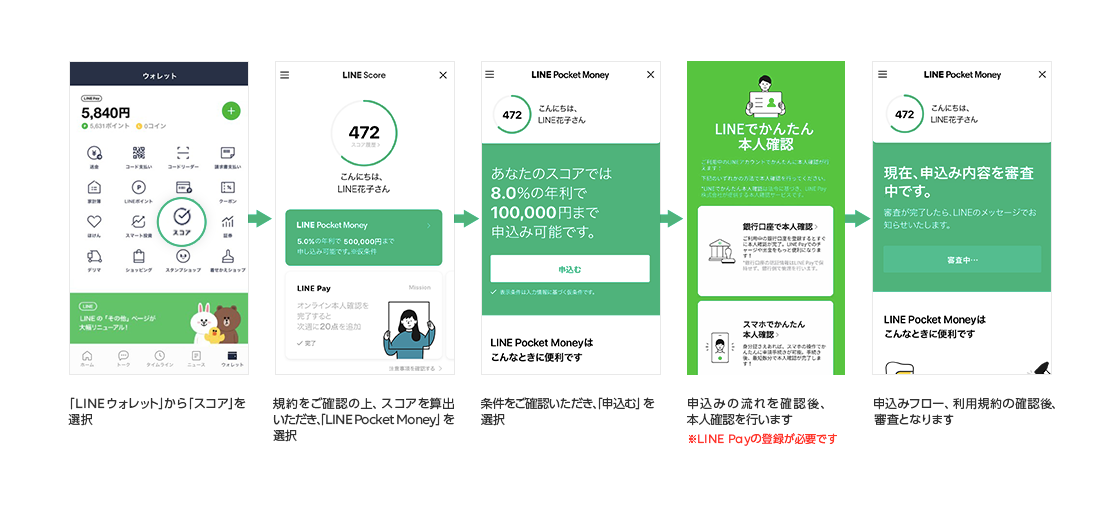

金融サービス的な視点ではあくまで手軽な少額ローンということだが、このサービスの特長はまず、LINEの既存サービスを活用し、サービスの大部分がスマートフォンで完結する簡単なサービスであるということが挙げられる。これにより、「申し込みから借り入れ、返済までスマホアプリ上でスピーディーに行える」(川崎氏)という。

申込み時には、銀行口座プラス本人確認書類をアップロードして本人確認するか、スマホのカメラで顔を撮影しながら行う「e-KYC」のいずれかの手段を用いる。いずれもスマホで完結するもので、店舗や無人機に足を運ぶ必要はない。審査結果もLINEのメッセンジャーで届き、パスコードで認証すると手続きは完了する。

借り入れの際も、「借り入れする」というボタンをタップし、借入したい金額を入れてパスコード認証すると操作が終了。リアルタイムでLINE Payにチャージされるという簡単さだ。現金化する場合はセブン銀行や登録している銀行口座から引き落とす必要はあるが、基本的に24時間365日、スマートフォンさえあればお金を借りることができる。返済の際もATMに行く必要はない。毎月1回の約定返済があり、LINE Payや登録口座から引き落としされるほか、繰り上げ返済として随時返済することも可能。

そして最大の特長といえば、コミュニケーションアプリであるLINE上での行動履歴をもとに算出するLINE Scoreを活用した独自の信用評価方法だ。スコアは、LINE Pocket Moneyの登録時に「LINEウォレット」のLINE Scoreの画面で質問に回答し、個人のスコアを算出する仕組みだ。

サービスを開発するLINE Creditは、LINE Financial、みずほ銀行、オリエントコーポレーション(オリコ)の3社出資によるジョイントベンチャーであり、与信審査には指定信用情報機関が保有する信用情報と、みずほ銀行およびオリコが保有するノウハウという従来の要素に加えて、LINE Scoreという信用情報を活用し、ユーザーのスコアに応じて金利と極度額を決定する形になっている。

「従来の貸付は、契約する極度の枠が多ければ大きいほど金利が下がる形。例えば1000万円借りると3%だが、少額ではどんなに信用があっても上限金利の18%などになってしまう。我々のサービスでは、10万円でもスコアが高ければ3%など、スコアに応じて金利が変わる仕組みにしている。会社名や年収で決めるというよりは、LINEの中の行動データを見てスコアを決める。主婦でもフリーランスでも社会性が高いと判断すれば、スコアを上げて低い金利で貸し付けすることができる」(川崎氏)

働き方やライフスタイルが変わるなか、LINE Scoreの採用で従来型の画一的な判断に基づくのではなく、今の時代に合った評価でより正確な個々の信用評価が行え、過小評価されてしまっている部分を補うことができる。ただ、その際に心配なのがスコアの扱いだ。他の信用スコアリングサービスにも言えることだが、何かの理由で滞納してしまったりすると、LINE Scoreが適用される他のサービスを活用する際に、マイナスの影響が生じてしまうのではないかという懸念が生じる。

この問題に関して吉永氏は、「スコアが悪くなったので他のサービスが制限されるということはなるべく起こらないようにしている」と慎重な姿勢を示す。「1回何かしらトラブルがあった人はアウトかというと、スコア上では“傾向がみられる”というレベルの判断であり、(LINE Scoreを利用するサービスで)締め出すといった扱いはしないが、貸金という事業においては、過去に延滞などの実績があったら一定の期間、所定の対応をする。LINE ScoreとLINE Pocket Moneyでは、同じ行動で扱いが変わることはある」(同氏)という。

そもそもLINE Scoreが、信用スコアそのものに対する信頼性という部分も考慮して「日常をちょっと豊かにしていく」ためのサービスを標榜している。同様にLINE Pocket Moneyのコンセプトも、明日の支払いが足りないから借りるというユースケースよりは、「夏フェスに行きたいけどお金が足りなくて行けない」という際など、アクティブに生活を楽しむためにお金を借りる、もしくは借り入れ枠だけ確保しておいて「結婚式が続いて財布が心もとない」といったシーンでの利用など、自分の財布が少し厚くなるというようなスタンスを提案している。

つまり現状におけるLINE Pocket Moneyというサービスは、世の中が電子決済化の方向に動く中、さらにLINEが金融ビジネスを加速していく中で、まずはLINE Payも含めて新しい金融体験を提供するというところに主眼を置いている印象だ。

最後にサービスを設計するにあたっては、伝統的な金融機関とIT企業の組み合わせによるサービスであり、「従来のやり方にネットの速さや便利さをどう取り入れられるか」(吉永氏)なども挑戦しているという。

それを踏まえて、「既存の銀行とLINEでは、ローンのターゲットの年齢が変わってくる。銀行では30代や40代が多いが、LINEの商品コンセプトでは、年齢層の若いいままで使ってなかった人に使ってもらえる。既存の金融機関ではリーチできなかった、コミュニケーションがとれなかったユーザーに訴求できたら」(谷口氏)と幅広い層への訴求を模索している。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する