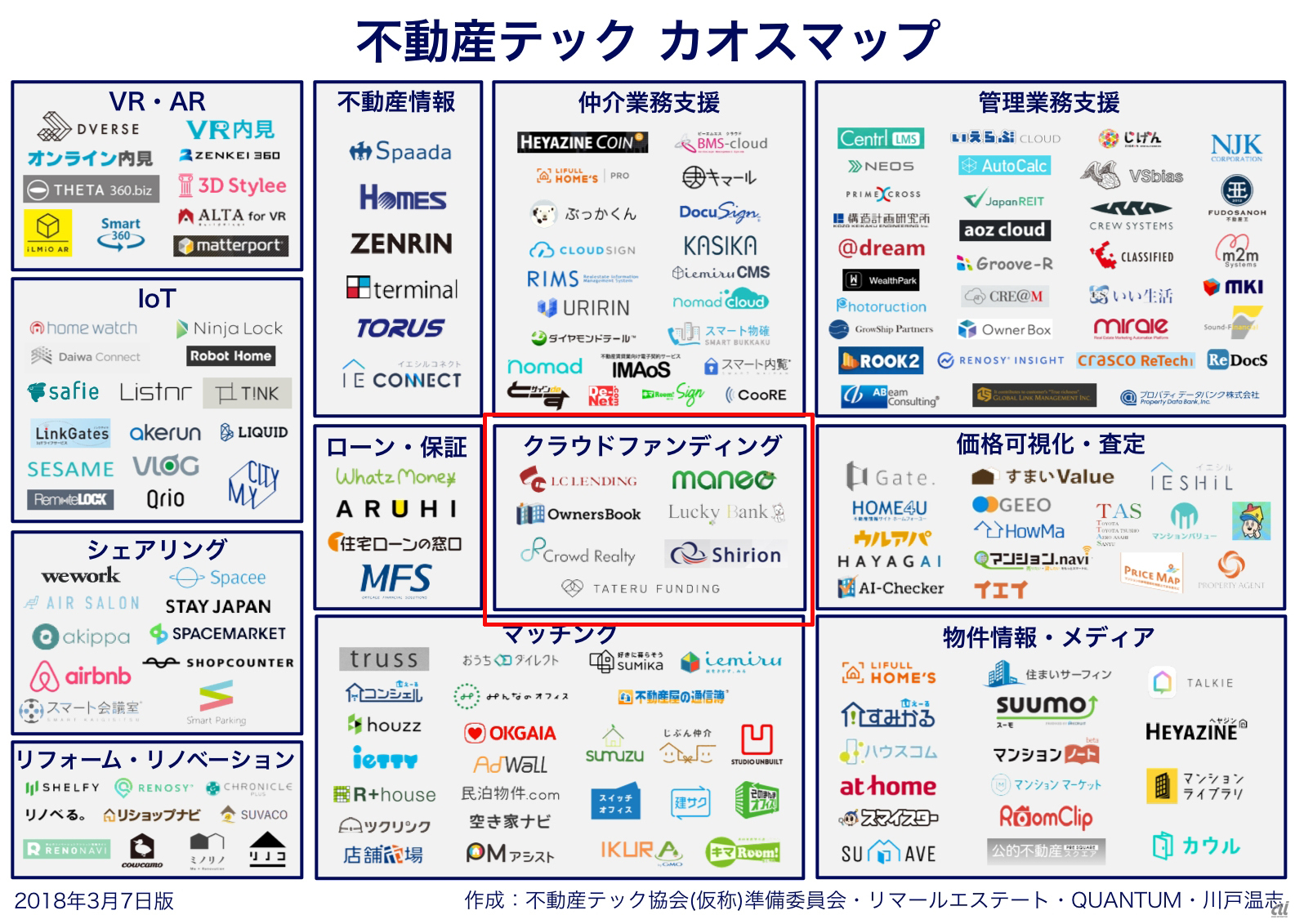

この連載は、不動産業にテックを活用したい不動産事業者と、不動産業にテックで切り込みたい不動産テック事業者を対象としたい。なぜなら、筆者は不動産テック経営者でありつつも根っ子は“不動産屋”であり、いつも両側面から不動産テックを見ているからだ。シリーズを通して、不動産テックカオスマップの12個のカテゴリを、不動産業に従事する者として順番に語っていくこととする。

クラウドファンディング(Crowdfunding)と、小難しく横文字になっているが、要は「資金調達」である。個人や投資家から見れば「投資手法」だが、今回は事業者視点なので「資金調達」となる。

従来からの資金調達の手法には、金融機関からの借入れや株式発行などがあり、現在でも主流である。2000年初頭から登場したのが、不動産証券化やプロジェクトファイナンスであり、Jリート(不動産投資信託)や私募ファンドが代表例としてあげられる。リーマンショックの一因ではあるが、重要な資金調達手法として今日もますます活用されている。これらは単独で活用される場合もあれば、組み合わせて利用することもある。例えば、事業資金の半分は銀行融資、半分はプロジェクトファイナンスといった具合である。

これらに加えて、インターネットを活用した不特定多数の人からの資金調達手法として、クラウドファンディングが登場した。言うなれば資金調達の革命家である。数千万円から数億円の資金が、ネット経由で数分で集まるような活況ぶりである。

しかしながら、誤解を恐れず不動産業に従事するものとして問うならば、クラウドファンディングを活用する不動産は、なぜ銀行融資などの従来型手法を活用しないのか。高い金利を支払うクラウドファンディングに頼るより、さらに低金利な銀行融資の方がはるかに儲けは大きい。クラウドファンディングの対象不動産は、銀行融資やプロジェクトファイナンスに耐えられない物件なのではないか、という疑問が新たに湧き上がってくる。

答えは「玉石混合」である。プロのしっかりした目利きと堅実に運用されているクラウドファンディングが大半であることは間違いないが、ずさんな運営も少なからずあるようだ。2018年2月の「ラッキーバンク」、2017年3月の「みんなのクレジット」への行政処分が記憶に新しい。担保物件である不動産の評価についての疑義も処分の一因となっている行政処分だ。

銀行融資などの従来型の資金調達に「適さない」不動産に対する資金調達手法として、クラウドファンディングは期待されている。

事業規模や期間等が「適さない」のであれば、ビジネスモデルの特徴を活かした新たな資金調達手法として、クラウドファンディングは有望である。しかしながら、そもそもお金がつかないダメ不動産として「適さない」のであれば、単なる抜け道であり破壊者となりうる。

クラウドファンディングへ投資する方の中には、不動産のリスクを認識せずに、銀行預金と同じ感覚で投資している可能性もあるためサポートが必要あろう。不動産情報の見える化や「適した」不動産の提供に、不動産テック事業者や不動産事業者のビジネスチャンスがある。

さらに、クラウドファンディングには小口化の問題が確実に潜んでいる。ここでいう小口化の問題とは、小口所有者が多数いるため意思決定ができなくなる問題だ。古典的な小口化問題としては分譲マンションの建て替え問題がある。区分所有者の5分の4以上の多数賛成を得られず、どんどん老朽化がすすんでいる。

クラウドファンディングでも、新たな小口化問題が発生する可能性がある。クラウドファンディング運営会社が健在である場合は、一括した不動産運営が行われるため問題ない。しかし、ひとたび運営会社が破綻した場合は、誰が不動産を運営するのだろうか。

クラウドファンディングはJリートと異なり、いつでも売買できる仕組みではないから、さらに悲惨なこととなる。運営会社の不穏な状況を察知しても、逃げ場も打つ手もないのである。

新たな行政処分を受ける事業者がいつ現れるか分からないだけでなく、行政による規制強化に耐えられない事業者も出てくるだろう。不動産証券化の黎明期に何度も目にした光景である。また、リーマンショックのような経済変動が発生した際は、クラウドファンディング以外の事業が足を引っ張ることも考えられる。家賃保証会社系の不動産ファンドが破綻したことも記憶に残る。

不安や不平があるところには、ビジネスチャンスも転がっている。不動産事業者や不動産テック事業者は、不動産テックの弱点を逆張りしてビジネスチャンスに変えればよい。

堅実に運営するクラウドファンディング会社のパートナーとなり、不動産やシステムを提供することや、破綻したクラウドファンディング会社の不動産を代わりに運営することなどが即座に考えられる。不動産運営のバックアップ支援も求められるだろう。

ほかにも、不安や不平を解消したクラウドファンディング事業を行い、これまで資金的に困難であった新たな不動産事業を行うことも、大いに魅力的である。

このように、クラウドファンディングにおいては、破壊者的側面を注視しながら、革命家として活用していくことが重要となる。

リマールエステート株式会社 代表取締役社長CEO 森ビルJリートの投資開発部長として不動産売買とIRを統括するとともに、地方特化Jリートの上場に参画。太陽光発電パネルメーカーのCFOを経て、三菱商事合弁会社の太陽光ファンド運用会社の代表取締役社長に就任。クロージング実績は不動産と太陽光発電事業等を合わせて3,500億円以上にのぼる。 2016年に不動産テックに関するシステム開発やコンサル事業等を行なうリマールエステートを起業。日本初の不動産テック業界マップを発表するとともに、不動産テックに関するセミナーや研究会などを多数開催するほか、不動産企業やIT企業に対して様々なコンサルを提供。自社においても不動産売買仲介プラットフォーム「キマール」を開発するなど、日本における不動産テックの第一線で活動。2018年8月に設立される不動産テック協会の共同代表理事へ就任予定。 政治学修士と経営学修士(MBA)を取得後、コロンビア大学院(CIPA)、ニューヨーク大学院(NYUW)にて客員研究員を歴任。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する