日経FinTechは、2月28日に「Nikkei FinTech Conference 2017」を開催。独Fidor銀行のGe Drossaert氏が特別招待講演として登壇し、インターネット化した銀行の魅力と推進力の極意を語った。

2007年に設立し、2016年にフランスBPCEグループによって買収されたドイツのFidor Bank(フィドール銀行)は、ドイツでもっとも革新的な銀行として日本国内でも知られている。支店を持たずに、ビットコインを活用したリアルタイム送金や、オープンAPIを備えたFidor OSを提供するなど、金融企業というよりも“IT企業”という言葉がよく似合う。

行員数もドイツ・イギリスを足しても55名程度と、既存の銀行と比較すると圧倒的に少ない。だからこそ、他行には真似しにくい効率性の良さとコストダウンの実現に成功したのだろう。

創業6年目となる2013年には40万人の顧客獲得と黒字化に成功し、2015年にはイギリスにも進出したFidor Bank。現在は、持ち株会社「Fidor Holding」の傘下として、EU圏の銀行業務を行う「Fidor Bank」と、革新性に焦点を置いた業務を担う「Fidor Solutions」を展開する。

Fidor AG, Chairman Fidor Solutions, Managing DirectorのGe Drossaert氏は同銀行が成長した理由について、「すべて(の仕組み)をプログラム化しなければ資産とならない。これが完全なデジタルバンクを実現するための基盤となる。だが、市場から得ることは難しかった」と語る。

Fidor Bankは利用者に対してSNSなどを通じて、顧客との相互作用を実現している。たとえば、同行はFacebookをフィードバック窓口と定め、利用者からのサービスに対する意見を求め、「いいね!」が2000回を超えると金利が0.1%下がるといった取り組みを行ってきた。Drossaert氏によればすでに40万以上の「いいね!」を集めてきたという。

さらに同行のユーザーコミュニティサイトでは、貢献したメンバーに対して金銭的ボーナスや、ユーザーステータスとなる"Community Karma"を提供する。すでにコミュニティによる回答は23万7000件、ボーナス取り引きは26万件、製品(サービス)の提案は5700件ほど集まっているという。これらの取り組みによってコールセンターよりも低コスト化し、「顧客のアクティブ化」(Drossaert氏)を実現しているそうだ。

気になるのはFidor Bankの展望だ。同行はアクティブな顧客獲得を最重要課題と定め、ネットワークトラフィックを自行に集めるエンゲージメントモデルの構築を目指している。アフィリエイトや広告コンテンツ、ソーシャルメディアによるトラフィックがコミュニティを拡大させ、顧客のKYC(Know Your Customer: 新規口座開設時の手続き)につながるという。

その結果、Fidor Bank利用時に使用する口座管理手数料無料の「Smart Account」の取得率は必然的に100%となり、Mastercardプリペイドカードの取得も85%まで拡大。各サービスの利用によって、Smart Accountを経由した情報蓄積が増加することから、Drossaert氏は「トラフィック=通貨」と語る。

同社では、Smart Accoutを所有する利用者が、100ユーロの緊急ローンを60秒で借りられるサービスを提供中。一般的な銀行ではローンを受けられるか否かは諸条件を満たすなど事前審査が必要だが、Fidor Bankは利用者の行動分析などを元にした得点をあらかじめ付与することで、ローン実施か否かを即座に判断している。Drossaert氏はこの仕組みに対して「過程は価値を上回る」と述べつつ、変革を起こせない既存銀行に対して「FinTechは文化」と、仕組みではなく感覚的に取り組むものだと語った。

また、「データはFinTechの鍵となる」とDrossaert氏は強調する。Fidor Bankはビジネス分析を24時間リアルタイムで実施し、そのデータから顧客反応や注力地域などを分析しているという。前述した60秒のローンでも分析結果を利用し、貸し出し基準として口座残高を用いているが、それでもローン返済に滞るケースは5.9%にのぼる。この基準を調整することで債務不履行率を0.4%まで低下させ、クレジットカードの債務不履行数を6カ月間で3000以上も防いだという。

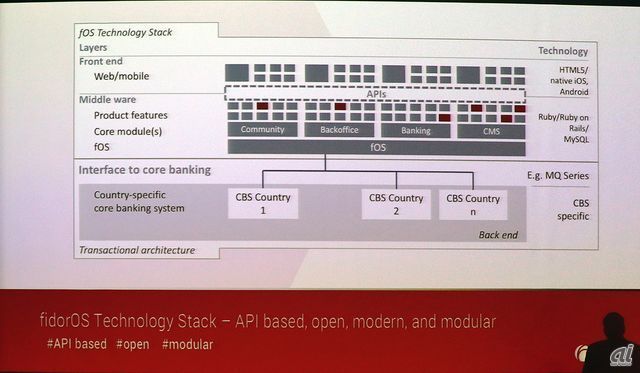

これらの仕組みを支えているのが「fOS(Fidor OS)」である。Fidor Bankは利息計算や帳簿作成などは既存システムを利用しつつも、それ以外の処理はすべてfOSを利用しているという。fOSはミドルウェアに位置し、既存システムと連携しながら、各製品の機能を提供。エンドユーザーが触れるフロントエンド部分もfOSが担い、ミドルウェアとフロントエンドはAPIベースで連携する。

「技術はイネーブラー(実現する存在)であるべきだ。fOSを利用するコーディングや管理方法は標準的な技術を採用」(Drossaert氏)と説明しつつ、同行はシンガポールの大学と契約し、学生に対してfOS API教育を開始することを明らかにした。「たとえば500人の学生を教育すれば、イノベーションの卵が大きなパワーを生み出す」(Drossaert氏)と展望を説明した。

利用者からもユニークな存在として他行との差別化を実現しているFidor Bank。この他にもアプリストアの展開やコグニティブ(認知)サービス、チャットシステムの利用など、多角的な戦略を武器に、アジアやアフリカ、南アメリカへの進出を目指すとしている。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する