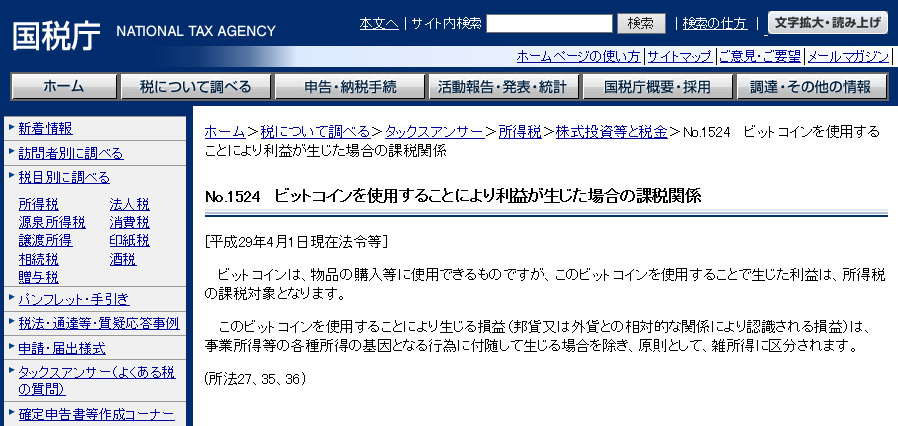

国税庁は、仮想通貨であるビットコインの税区分について、雑所得にカテゴライズされると、同庁が開設するタックスアンサーにて公表した。

これにより、ビットコインの運用で発生した利益には所得税が適用されるようになる。株式やFXでは、売却益に一定の税率が課せられるが、所得税の場合は累進課税が適用されるため、給与と合わせた所得が大きくなるにつれ、課せられる税も増える。これまで、仮想通貨について税区分は明確には決められておらず、税務署によって判断が異なるケースがあったものの、統一した見解が出た形となる。

今回の見解について、ケップル会計事務所の代表で、公認会計士・税理士の神先孝裕氏に想定される影響について聞いた。神先氏は、通常の株式との違いについて、「上場株式を売却して利益が出た場合には、申告分離課税となり税率は一律約20%になるが、今回ビットコインは雑所得に区分されるため累進課税の適用となり、所得が高い方については最高税率45%が適用される可能性がある」と指摘する。

また、「上場株式の売買により発生した損失は、将来3年間に渡って繰り越し、将来発生した利益から控除することが認められている。ただし、今回ビットコインは雑所得に区分されるため、その年度で発生した損失の将来への繰り越しは認められず、将来ビットコインで利益が発生したとしても過去の損失と相殺することはできない」としており、年をまたいでの損益通算はできないとの認識を示した。

ただし、少額の利益であれば事情は異なるようだ。神先氏は、「給与所得及び退職所得以外の所得の金額の合計額が20万円を下回る場合には、確定申告は不要とされている。ただし、住宅ローン控除を受けるために確定申告する場合や、医療費の還付を受ける場合、年末調整し忘れていた生命保険料控除を申請する場合など、確定申告が必要な場合には、雑所得が20万円以下であっても確定申告書に記載の必要があるため、留意が必要」という。

仮想通貨同士のトレードや、仮想通貨を使った資金調達方法「ICO」にも適用される可能性があるのか聞いたところ、「可能性はあるが判断が難しい」という。論点になるのは、利益確定のタイミングで、仮想通貨を別の仮想通貨にトレードした際に、一度資産を売却して新しい資産を購入したと見るか、同じ資産を持ち続けていると見るかによって判断が分かれると説明する。

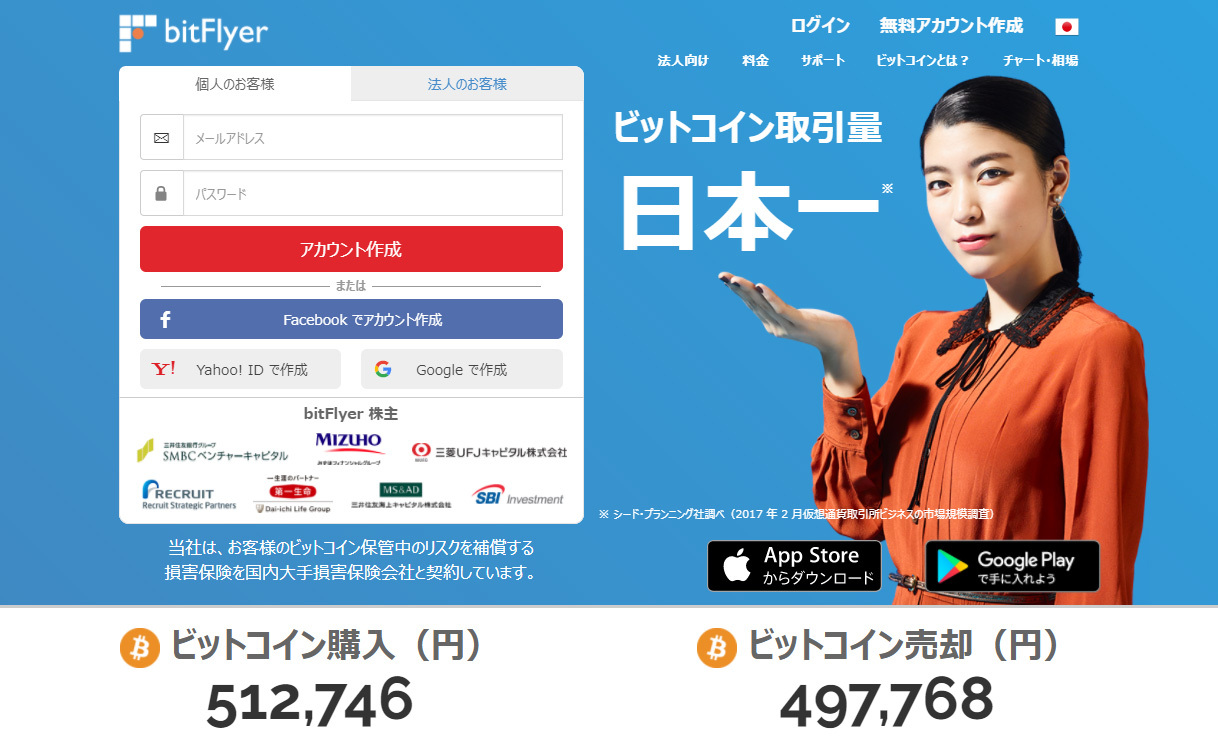

また、仮想通貨取引所は今回の件をどのように見ているのだろうか。大手仮想通貨取引所のビットフライヤーは、「税法にのっとった説明でありサプライズではない」と説明する。

ビットコインが雑所得に区分されたことについて、「金融商品のように低い税率を期待していた人がいたようだ。しかし、仮想通貨は金商法ではなく資金決済法の範疇となるので、金融商品の税率が適用されることは考えられなかった。法人で取引することで節税できる可能性がある。なお商品を購入した時の収益認定は仮想通貨に限ったことではなく、海外旅行で米ドルでモノを買った時と同じルールだ」と、同社では説明している。

ビットフライヤーでは、今回の税区分の明確化を受け、税に関するページを変更するとしている。2017年は国内でも仮想通貨が盛り上がりをみせているが、今回の国税庁の判断を受けて、確定申告などに不安を感じている仮想通貨所有者も少なくないようだ。より詳細な見解が待たれるところだ。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

ひとごとではない生成AIの衝撃

ひとごとではない生成AIの衝撃

Copilot + PCならではのAI機能にくわえ

HP独自のAI機能がPCに変革をもたらす

心と体をたった1分で見える化

心と体をたった1分で見える化

働くあなたの心身コンディションを見守る

最新スマートウオッチが整える日常へ

プライバシーを守って空間を変える

プライバシーを守って空間を変える

ドコモビジネス×海外発スタートアップ

共創で生まれた“使える”人流解析とは

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する