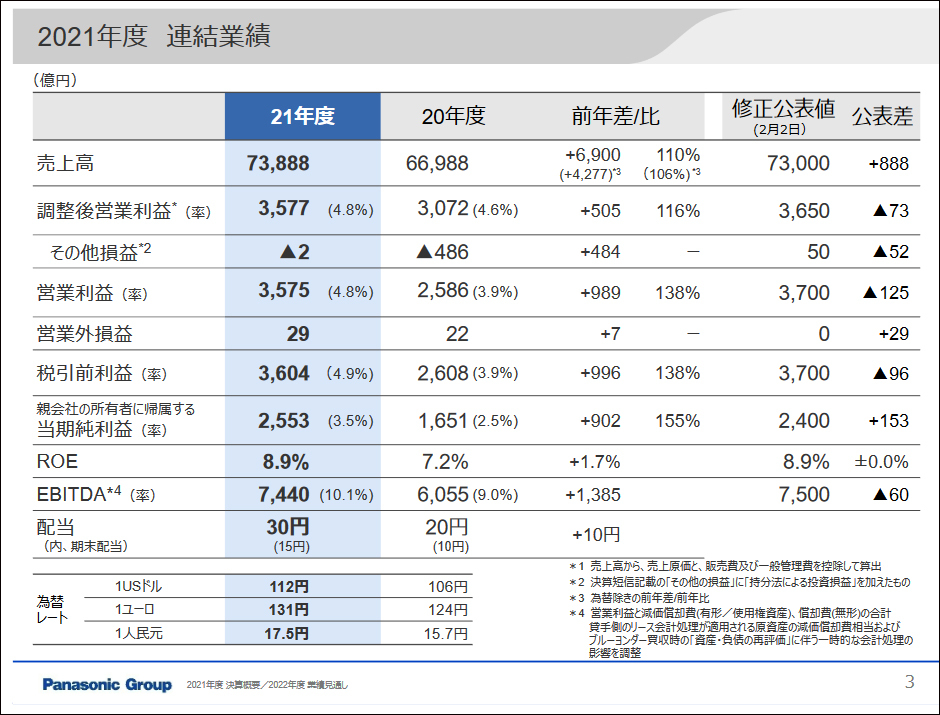

パナソニックホールディングスは、2022年3月期(2021年4月~2022年3月)連結業績を発表した。売上高は前年比10.3%増の7兆3887億円、営業利益は38.3%増の3575億円、調整後営業利益は16.4%増の3577億円、税引前利益は38.2%増の3603億円、当期純利益は54.7%増の2553億円となった。

パナソニックホールディングス 取締役副社長執行役員グループCFOの梅田博和氏は、「売上高は、情報通信向けや車載関連が伸⻑したインダストリー、エナジーの販売増に加えて、Blue Yonderの新規連結もあり、増収となった。また、調整後営業利益は、くらし事業における原材料価格の高騰の影響や、Blue Yonder買収時の資産や負債の再評価に伴う影響などの一時的なマイナス要因があったものの、価格改定の取り組みや、インダストリーおよびエナジーでの増販益などによって増益となった」と総括した。

原材料費高騰の影響はマイナス1500億円、物流費の高騰の影響でマイナス100億円。合計でマイナス1600億円の影響があった。「原材料費高騰の影響を最も受けているのがくらし事業であり、影響額の半分強を占める。インダストリー、エナジーは2割ずつを占める。価格の見直しや代替材料への置き換え、日中合同での部材の合理化などの対策を継続的に進めていく」とした。

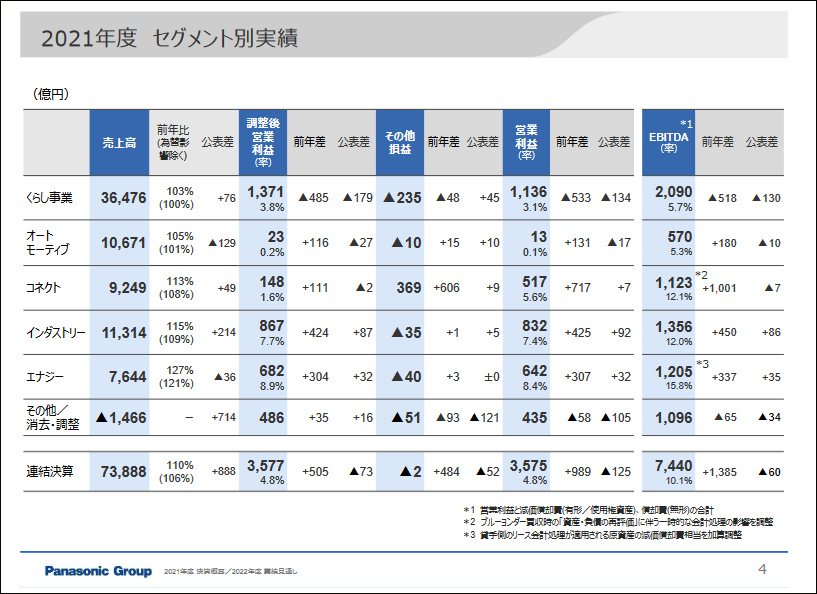

くらし事業の売上高は前年比3%増の3兆6476億円、営業利益が32%減の1136億円となった。「くらし事業はすべての分社で、調整後営業利益が減益になった。日本でのルームエアコン、冷蔵庫、洗濯機などは、巣ごもり需要の反動があったものの、成⻑事業である欧州の空調事業、海外電材事業、中国での洗濯機や冷蔵庫などの家電、北米の食品流通が堅調に推移。くらし事業商材は増収となった。だが、他セグメント商材の減販影響によって、全体では前年並みになった」という。

くらし事業のうち、くらしアプライアンス社の売上高は前年比4%増の9482億円、調整後営業利益は155億円減の639億円、営業利益が150億円減の645億円。「原材料費や物流費の高騰が影響した」という。空質空調社の売上高は前年比2%増の7020億円、調整後営業利益は204億円減の252億円、営業利益が233億円減の219億円。

「前年の需要増の反動により、日本の空気清浄機やルームエアコンは減収になった。マレーシアの洪水の影響、一時費用の計上によって減益になった」という。コールドチェーンソリューションズ社の売上高は前年比21%増の3092億円、調整後営業利益は56億円減の76億円の赤字、営業利益が54億円減の84億円の赤字。「北米では増収となったが、一時費用の計上により減益になった」とした。エレクトリックワークス社の売上高は前年比3%増の1兆166億円、調整後営業利益は22億円減の444億円、営業利益が61億円増の364億円とした。「部材調達課題などの影響を受けたものの、インドなどの海外電材商品が堅調だった」という。

一方、オートモーティブの売上高は前年比5%増の1兆671億円、営業利益が前年度の118億円から黒字転換し、13億円。「第1四半期は自動車生産が回復したが、第2四半期以降の自動車減産の影響もあって前年並みになった」という。

コネクトの売上高は前年比13%増の9249億円、営業利益は前年度の200億円の赤字から517億円の黒字に転換した。「EVや情報通信インフラの好調を受けた実装機や、欧米を中心としたプロジェクターの増販に加えて、Blue Yonderの新規連結影響によって増収になった」という。Blue Yonderの2021年度第4四半期の売上高は2億8900万ドル、SaaS ARRは、5億500万ドル。リカーリング率は68.8%となっている。

インダストリーの売上高は前年比15%増の1兆1314億円、営業利益は105%増の832億円。「産業用モーターや、情報通信インフラ、車載用コンデンサ、EVリレーなどの増販によって増収になった」とした。

エナジーの売上高は前年比27%増の7644億円、営業利益が92%増の642億円となった。「旺盛なEV需要を背景にして、前年度のコロナ影響の反動増や、北米の新ラインの稼働もあり、車載電池が大幅な増収となった。データセンター向け蓄電システムなども伸⻑して、増収になった」という。

その他分野の売上高は前年比7%増の1兆488億円、営業利益が98%増の177億円。エンターテインメント&コミュニケーションは、半導体を中心とした部品調達の課題が影響して減収。だが、ハウジングはニューノーマルに対応した新商品の発売や、デジタルを活用した営業の加速によって増収になったという。

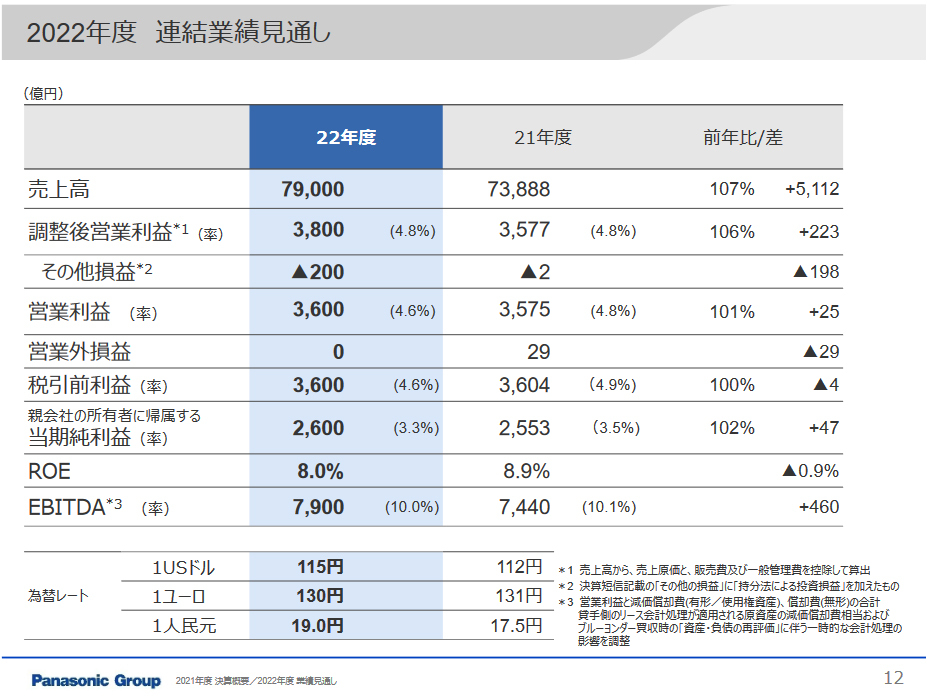

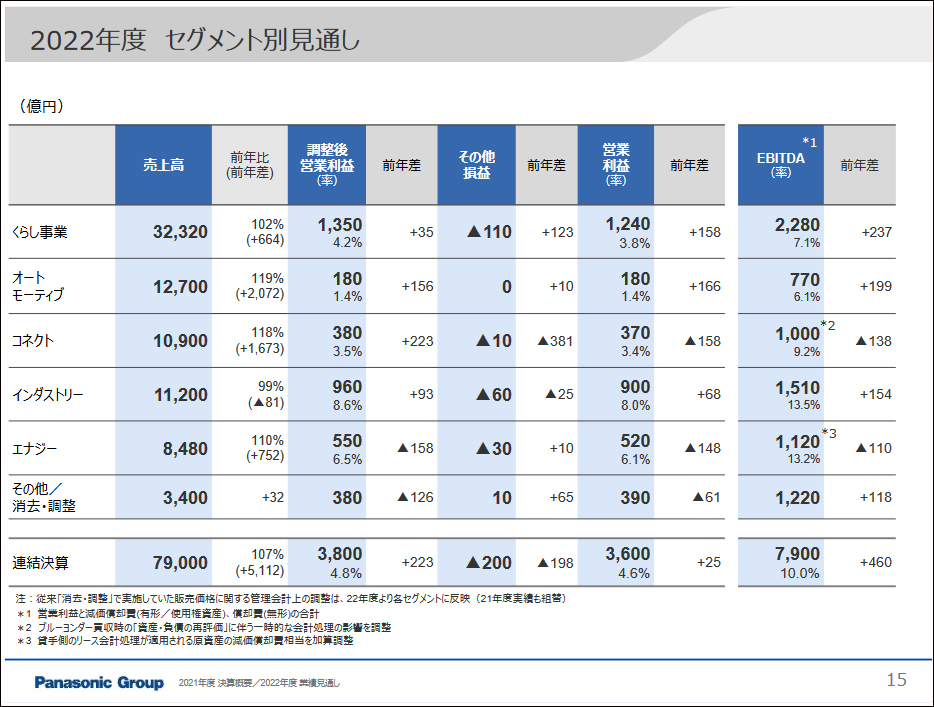

一方、2023年3月期(2022年4月~2023年3月)連結業績見通しは、売上高は前年比6.9%増の7兆9000億円、営業利益は0.7%増の3600億円、調整後営業利益は6.2%増の3800億円、税引前利益は0.1%減の3600億円、当期純利益は1.8%増の2600億円と、増収増益を見込む。

「オートモーティブ、コネクトで需要が回復し、インダストリーとエナジーは好調を継続する。だが、コネクトでは部材不足の影響が広範囲に継続する見ている。ウクライナ・ロシア情勢もあり、原材料高騰の影響は拡大すると見ている」とした。

パナソニックホールディングスでは、中期経営計画において、2024年度までの3年間で累計1兆5000億円の営業利益の創出を目指しているが、「2022年度の公表見通しは、このカーブからは、少しビハインドしていると認識している。だが、さまざまな取り組みを加速させており、2024年度には大きな利益を目論んでいる。事業会社は、3回見直しを行い、それを集計したのが今回の数字である。ウクライナ情勢が変化して以降、原材料の高騰が加速した。そこまで織り込んでいる」などと述べた。

原材料費高騰の影響はマイナス1500億円、物流費の高騰の影響でマイナス300億円。合計でマイナス1800億円の影響を見込んでいる。「物流費高騰の影響は2021年度の3倍になる。とくに欧州向けの物流費が高騰すると見込んでいる。また、原材料価格は2年連続で1500億円ずつの影響を見込んでおり、2020年度に比べて、3000億円も高騰していることになる。2021年度には、エアコンで使っていた銅をアルミニウムに代替したが、アルミニウムも最高値をつけている。代替の効果が薄れている。2022年度は、やるべきことをやった上で、価格への転嫁を織り込むことになる」と述べた。

また、中国のロックダウンの影響については、「その影響を見積もることが困難であるが、すでに中国内での減販の影響が出ており、5月以降には日本への輸入部材にも影響が出てくると考えている。上海のロックダウンの影響は小さくないと感じている。経営環境の変化を見極めて、適切な対応を取る」とした。

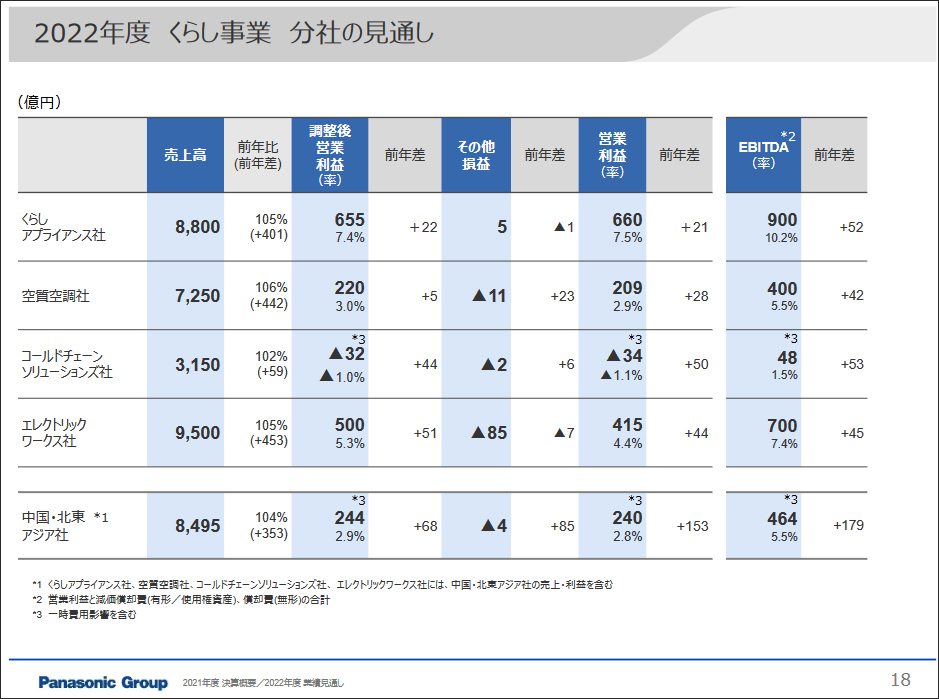

セグメント別業績では、くらし事業は、売上高は前年比2%増の3兆2320億円、調整後営業利益は35億円増の1350億円、営業利益が158億円増の1240億円とした。「成⻑事業である欧州の空調事業、インドなどの海外電材事業、海外の家電事業などに注力することで増収を見込む。部材調達課題からの一部回復に加え、原材料高騰などの外部環境の悪化に対する価格改定、合理化などの取り組みにより増益を目指す」という。

くらし事業のうち、くらしアプライアンス社の売上高は前年比5%増の8800億円、調整後営業利益は22億円増の655億円、営業利益が21億円増の660億円。空質空調社の売上高は前年比6%増の7250億円、調整後営業利益は5億円増の220億円、営業利益が28億円増の209億円。コールドチェーンソリューションズ社の売上高は前年比2%増の3150億円、調整後営業利益は44億円増を見込むものの32億円の赤字、営業利益が50億円増の34億円の赤字。エレクトリックワークス社の売上高は前年比5%増の9500億円、調整後営業利益は51億円増の500億円、営業利益が44億円増の415億円とした。

「すべての分社で調整後営業利益が増益になる。コールドチェーンソリューションズ社の赤字は、中国における抜本的な対応を見据えて一定のリスクを織り込んだためである」と説明した。

また、オートモーティブの売上高は前年比19%増の1兆2700億円、調整後営業利益は156億円増の180億円、営業利益が166億円増の180億円。「自動車生産の回復を見込んでいる。また、半導体など部材高騰、輸送費用の増加、生産増加や経営体質強化への投資などにより固定費は増加しているが、増販益やコストダウン推進、部材高騰分の価格改定などにより、増益を目指す」とした。

コネクトの売上高は前年比18%増の1兆900億円、調整後営業利益は223億円増の380億円、営業利益が158億円減の370億円。「市場が回復基調にあるアビオニクスに加え、プロジェクターなどの伸⻑、Blue Yonderが通期で連結化する影響で増収増益を見込んでいる」という。

インダストリーの売上高は前年比1%減の1兆1200億円、調整後営業利益は93億円増の960億円、営業利益は68億円増の900億円。「パワーデバイスや情報通信インフラ、車載用コンデンサ、産業用モーター、EV用リレーなどが増販すると見ているが、ほかのセグメント商材の減販がある。原材料高騰の影響もある」とした。

エナジーの売上高は前年比10%増の8480億円、調整後営業利益は158億円減の550億円、営業利益は148億円減の520億円とした。「需要拡大が見込まれる車載電池、データセンター向け蓄電システムなどが増販を計画している。2021年度第4四半期以降の原材料価格の急騰による影響は、下期に向けた価格改定や合理化などで改善すると見込んでいるが、年間では悪化する。また、車載向けの4680セル開発などの費用増もある」とした。

CNET Japanの記事を毎朝メールでまとめ読み(無料)

川崎重工が目指す共創の在り方

川崎重工が目指す共創の在り方

「1→10」の事業化を支援する

イノベーション共創拠点の取り組みとは

無限に広がる可能性

無限に広がる可能性

すべての業務を革新する

NPUを搭載したレノボAIパソコンの実力

議事録作成もデジタル変革!

議事録作成もデジタル変革!

地味ながら負荷の高い議事録作成作業に衝撃

使って納得「自動議事録作成マシン」の実力

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

メルカリが「2四半期連続のMAU減少」を恐れない理由--日本事業責任者が語る【インタビュー】

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

なぜPayPayは他のスマホ決済を圧倒できたのか--「やり方はADSLの時と同じ」とは

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

AIが通訳するから英語学習は今後「オワコン」?--スピークバディCEOの見方は

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

パラマウントベッド、100人の若手が浮き彫りにした課題からCVCが誕生

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

野村不動産グループが浜松町に本社を「移転する前」に実施した「トライアルオフィス」とは

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「ChatGPT Search」の衝撃--Chromeの検索窓がデフォルトで「ChatGPT」に

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

「S.RIDE」が目指す「タクシーが捕まる世界」--タクシー配車のエスライド、ビジネス向け好調

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

物流の現場でデータドリブンな文化を創る--「2024年問題」に向け、大和物流が挑む効率化とは

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

「ビットコイン」に資産性はあるのか--積立サービスを始めたメルカリ、担当CEOに聞いた

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

培養肉の課題は多大なコスト--うなぎ開発のForsea Foodsに聞く商品化までの道のり

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

過去の歴史から学ぶ持続可能な事業とは--陽と人と日本郵政グループ、農業と物流の課題解決へ

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

通信品質対策にHAPS、銀行にdポイント--6月就任のNTTドコモ新社長、前田氏に聞く

「代理店でもコンサルでもない」I&COが企業の課題を解決する

「代理店でもコンサルでもない」I&COが企業の課題を解決する